目次

1 いかに早く察知できるかが勝負

取引先からの支払いが滞り、こちらの催促にも応じない場合、いよいよ経営が危ないかもしれないので、速やかに行動しましょう。債権保全と回収の方法は幾つかありますが、取引先が破産や民事再生などの法的手続きを取ると、原則として個別の取り立てを行うことが禁止され、債権回収が認められなくなる場合があります。また、取引先に債権を持つのは自社だけではないはずですから、債権回収は「早い者勝ち」ともいえます。

この段階になったら、

いかに早く察知して判断し、行動するかが重要

です。この記事では、危ない取引先との取引について、「訴訟になる前の債権回収」の視点でまとめています。経営者は特に、

- 仮差押え:取引先が資産を処分できないように差し押さえる

- 商品の引き揚げ:相手の同意を得て自社商品を引き揚げる

- 相殺の実行:取引先との債権債務を相殺する

- 担保の取得、実行:担保を取得する、債務不履行なら不動産競売などを行う

- 動産売買の先取特権の実行:自社が販売した商品を当然に引き揚げる

について知っておかなければなりません。

債権回収は時間との勝負である一方で、倒産手続が開始された後には、手続開始前の一部弁済が偏頗(へんぱ)弁済として否認され、弁済に対応する金銭等を破産管財人に対して返還しなければならなくなります。したがって、早期回収を図る場合でも、取引先の倒産申立ての可能性や時期を見極め、専門家と連携して慎重に判断する必要があります。

2 取引を継続するか否かを判断する

取引先に関する情報収集が重要ですが、悠長に構えている時間はありません。取引を継続するか否かを判断する過程で、取引先へのヒアリングや、同業他社から情報収集をするので、情報収集と取引を継続するか否かの判断はセットで行うことになります。

取引先からの支払いが滞り、催促をしてもなお遅延が解消されない場合は、

- 決済サイトを短くする

- 取引量を減らす

- 担保を設定する

- リスク相当分を価格に上乗せする

といったことも検討します。

取引を継続しない場合は、契約書の「解約」か「約定解除」を実行します。解約とは、

当事者の一方の意思表示により、将来に向かって解約するというもので、「3カ月前に通知すれば解約できる」

といったように定めるものです。約定解除とは、

契約書に定められた条件に抵触する場合に解除するというもので、「1度でも支払いを怠ったときに契約を解除できる」

といったように定めるものです。もし、契約書にこれらの定めがなければ、取引先との話し合いにより「合意解除」することになります。

なお、契約解除には「法定解除」もあります。法定解除ができるのは、相手に「債務不履行」や「契約不適合」(相手から納品された目的物が仕様とは異なっていること)があった場合です。債務不履行には次の3つがあります。

- 履行遅滞:支払いが遅れているなど

- 履行不能:支払うことができないなど

- 不完全履行:一部しか支払われていないなど

法定解除の場合、債務不履行があっただけではなく、その後に履行の催告等の手続きを経なければ、解除することはできません。

3 仮差押えをするか否かを判断する

取引先が資産を勝手に処分しないように、「仮差押え」をすることを検討します。仮差押えとは、

売上債権などの金銭債権を保全するために、取引先の保有している財産を暫定的に差し押さえる制度

です。もう少し簡単に言うと、

訴訟を提起して、判決が出ても、実際に回収ができるようになるまでには時間がかかります。その間に相手が資産を処分してしまうと、回収できる資産がなくなるので、そうならないよう(相手が勝手に処分することがないようにするため)、仮で差し押さえておく

というものです。仮差押えは金銭債権を対象としています。一方、仮処分とは、

仮差押えと異なり、取引先に対して有する金銭債権以外の権利を保全する制度

です。例えば、譲渡担保権を設定している取引先の物件が第三者に譲渡される恐れがある場合、それを阻止するために利用されます。以降、仮差押えについて説明をしていきます。

仮差押えは有効な債権回収の手段、交渉手段となりますが、次のような注意点もあります。取引先の状況や費用についても検討する必要があります。

- 仮差押えは、回収の優先権ではない。従って、他の債権者も回収手続への参加を行った場合、各自の債権額の按分でしか回収できなくなる恐れがある

- 仮差押えは、取引先が破産などの法的な倒産手続を取り、当該手続きが開始されると失効する。この場合、有効な債権回収手段とはならない

- 仮差押命令を取得するためには、裁判所に担保金を積む必要がある。また、不動産を仮差押えする場合は登録免許税も必要

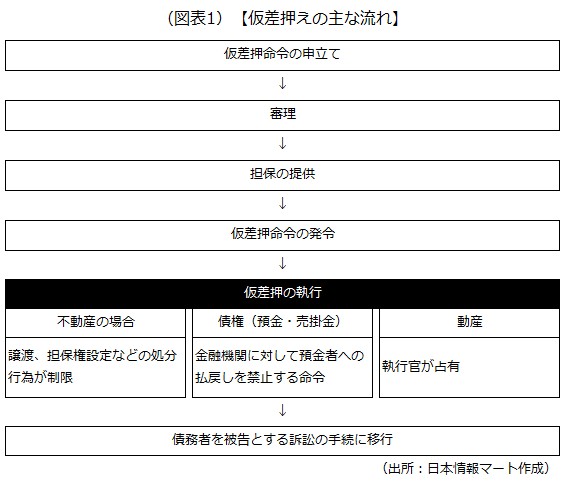

なお、仮差押えの主な流れは次の通りです。

4 商品を引き揚げるか否かを判断する

取引を継続しない場合は、速やかに取引先の倉庫などにある自社の商品を引き揚げます。

一方、取引が継続している状態で商品を引き揚げるには取引先の同意が必要です。同意がないと、自社が窃盗罪に問われたり、不法行為として損害賠償責任を負わされたりする恐れがあるからです。ただし、取引先の同意を得た上での商品の引き揚げでも、その後すぐに取引先が破産などの法的手続を取った場合は認められないことがあります。

引き揚げ商品が自社の売却した商品でなければ、「代物弁済」または「動産譲渡担保権」を実行します。代物弁済とは、

他の動産を受け取って債権の弁済に充てること

です。動産譲渡担保権とは、債権者に対して所有権を形式的に譲渡する方式の担保権であり、

取引先がそのまま利用できる状態で、動産を担保に取れる方法

です。動産を取引先のところにおいたままですので、譲渡担保が設定していることを知らない第三者に対しては担保の効力を主張できない恐れがありますが、少なくとも譲渡担保を知っている第三者に対しては、自己の優先権を主張できるので、一定の効果はあります。そのため、機械等の動産を譲渡担保に取る場合は、機械にプレートを付けたり、担保物件であることを示す札を立てるなどして明認方法を施すようにします。

5 相殺するか否かを判断する

相殺とは、

自社が取引先に負っている債務と、取引先が自社に負っている債務(自社から見ると債権)を相殺すること

です。原則として債権債務の弁済期が到来していることが条件ですが、自社が取引先に負っている債務については、弁済期が到来していなくても、自社が期限の利益を放棄することで相殺の対象となります。相殺は、相手方に対する意思表示によって行います。通常、証拠を残すために「内容証明郵便」を送ることで相殺通知を行います。相殺をすることによって、自分の債務分については、事実上優先的に債権を回収することができることとなります。

なお、相殺は取引先が法的な倒産手続きを取った場合に制限されることがあります。例えば破産手続きの場合、

取引先が破産手続き開始申立をしたことを知っているのに、その後に債権を取得して相殺を持ちかけることは禁止される

などといった制限です。

6 担保の設定・実行するか否かを判断する

担保には不動産などの物的担保と、経営者個人の連帯保証のような人的担保があります。ただ、担保を設定したとしても、例えば、経営者個人に支払い能力があるかは分からないので、この辺りの調査は必要です。

また、取引先が法的な破産手続きを取ることを知っているのに担保を取得しようとした場合、その担保は認められなくなる恐れがあります。

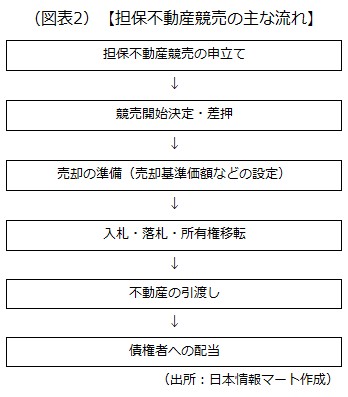

一方、債務不履行が発生し、取引先の経営が一刻を争う状態であれば、速やかに担保を実行します。例えば不動産を担保としている場合、担保不動産競売によって債権回収を図ります。担保不動産競売の主な流れは次の通りです。

7 動産売買の先取特権を実行するか否かを判断する

商品などの動産を売買した場合、当該動産の代金が未払いであれば、「動産売買の先取特権」という「法定担保物権」を有します。まず、先取特権とは、

特定の財産について、他の債権者に優先して債権回収することを認める制度

です。この先取特権が動産売買についているわけですから、動産売買の先取特権とは、

自社は取引先に販売した動産を優先的に回収できる

というものです。さらにこれは、法定担保物権という、

法律上当然に発生する担保物権なので、事前に物的担保を設定しておく必要はない

ことになります。

動産売買の先取特権は、動産競売により代金回収を行うことがまず考えられます。例えば、次の場合です。

- 債権者が執行官に対し当該動産を提出したとき

- 当該動産の占有者が差押えを承諾することを証明する文書を提出したとき

- 債権者が担保権の存在を証する文書を提出して動産競売の許可を申し立て、執行裁判所がこれを許可し、許可決定が債務者に送達されたとき

しかし、取引先が当該動産の代金を自社に支払わないまま、第三者に当該動産を譲渡してしまう場合もあります。この場合は、対象となる動産がすでに債務者の手許にないため、動産競売の方法を用いることができません。しかし、取引先がその代金を第三者から受け取っていない場合は、取引先の第三者に対する売上債権を差し押さえることができます。これを、

動産売買の先取特権に基づく物上代位

といいます。

以上(2025年7月更新)

pj60188

画像:Mariko Mitsuda