書いてあること

- 主な読者:キャッシュレス決済の導入を進めたい小売業などの経営者

- 課題:どのような種類のものを導入すればよいか分からない

- 解決策:さまざまな決済手段の特徴や動向を把握する

1 キャッシュレス決済の現状

1)キャッシュレスによる主な支払い手段

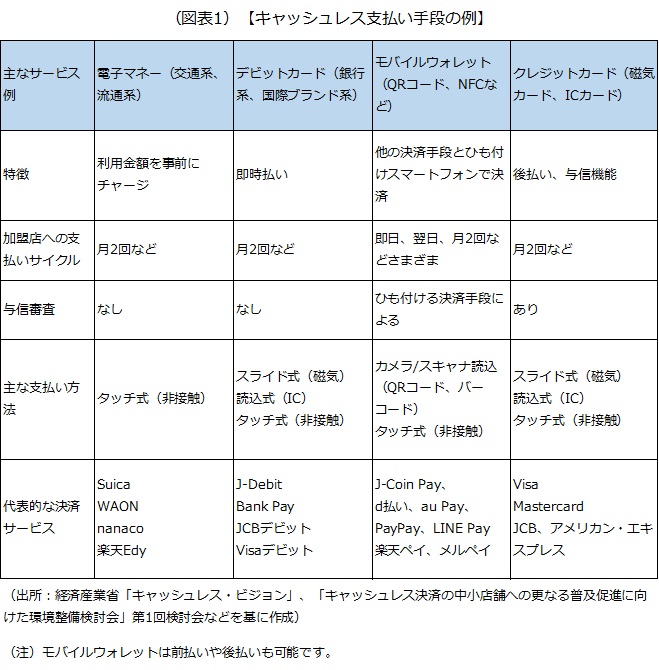

経済産業省が2018年4月に策定した「キャッシュレス・ビジョン」によると、キャッシュレスの定義について、「物理的な現金(紙幣・硬貨)を使用しなくても活動できる状態」としています。キャッシュレス決済による主な支払い手段として、電子マネー、デビットカード、モバイルウォレット、クレジットカードがあります。

2)日本と世界のキャッシュレスの状況

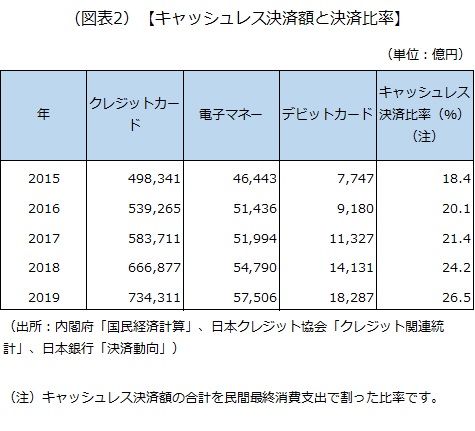

日本におけるキャッシュレス決済額と民間最終消費支出に占める比率は、図表2の通りです。

キャッシュレス化が遅れていた日本ですが、ここ数年、キャッシュレス決済比率は高まっています。政府は前述の「キャッシュレス・ビジョン」では2025年までにキャッシュレス決済比率を40%程度に倍増させ、最終的には80%まで高めることを目標に掲げるなど、キャッシュレス決済の普及を進めています。

その一環として、政府は2019年10月の消費増税に合わせて、2020年6月までの間、中小零細事業者に限ってキャッシュレスで決済した場合は5%(フランチャイズ店は2%)分をポイントとして消費者に還元する「キャッシュレス・ポイント還元事業」を実施しました。

また、政府は2020年9月から2021年3月までの間、マイナンバーカードを取得し、マイキーIDを設定した人を対象にマイナポイントを付与する「マイナポイント事業」を行います。対象者は、マイナポイントにひも付けしたキャッシュレス決済サービスでチャージや決済をすると、最大5000円分(2万円以上のチャージや決済をした場合)のマイナポイントを取得できます。

新型コロナウイルス感染症の影響に伴い、会計時の接触を避けるために、タッチ式(非接触)やコード決済など非接触型のキャッシュレス決済を導入する店舗や消費者も増えています。

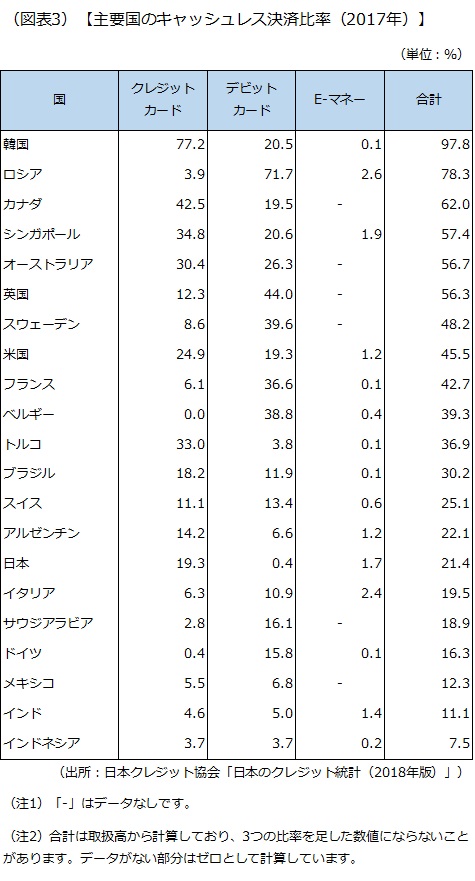

とはいえ、世界的に見るとまだまだキャッシュレス決済比率は低いようです。世界の主要国のキャッシュレス決済比率は、図表3のようになっています。

海外でキャッシュレス化が進んでいるのは、西欧諸国の一部や北米、東アジアの中国および韓国などです。中国はカードの種類ごとの取扱高が未公表で、法人による利用分や不動産関連の利用分も含んでいるので図表3には掲載していません。カード決済額としては民間最終消費支出を上回る216.2%という数値が出ています。

中国では、中央銀行である中国人民銀行の主導で200以上の金融機関が加盟している中国銀聯のクレジットカードとデビットカード「UnionPay(銀聯)カード」およびコード決済「UnionPay」、IT大手2社が主導するコード決済が広く利用されています。中国人観光客によるインバウンド需要の取り込みを目的として、中国のキャッシュレス決済を導入している日本の店舗も多くあります。

2 乱立するコード決済がキャッシュレス決済の主戦場に

1)スマートフォンで決済ができるコード決済

キャッシュレス決済の主戦場となっているのが、スマートフォンを使ったQRコードないしバーコードによる決済サービスです。スマートフォンに専用のアプリをインストールして、アプリが作成するコードを使って認証を行い、銀行口座やクレジットカードなどを通じて決済する方法です。クレジットカードや電子マネーと比べて、消費者側はスマートフォンだけで決済できる点が、店舗側は導入に当たっての費用を抑えることができ、決済手数料も低いことが、それぞれ魅力となっています。

2)コード決済の先進国・中国

コード決済の先進国は中国で、アリババグループの「Alipay(支付宝)」と、テンセントの「WeChat Pay(微信支付)」が勢力を二分しています。Alipayは決済だけでなく、タクシーや病院の予約、公共料金の支払い、資産運用商品や保険の購入などもできる生活アプリとして活用されています。一方のWeChat Payは個人間送金向けの機能が充実していることなどが特徴です。

また、両社は決済データを有効に利活用する点でも進んでいます。利用者に対して決済履歴を基に信用スコアを付与し、利用者が金融など各種サービスを受ける際に活用しています。信用スコアに関しては、利用者自身が職業や保有する車、不動産などの情報を書き込むことでスコアを上げることもできます。「キャッシュレス・ビジョン」などでも、キャッシュレス化のメリットの1つとして、決済データの利活用が挙げられています。

3)国内での乱立

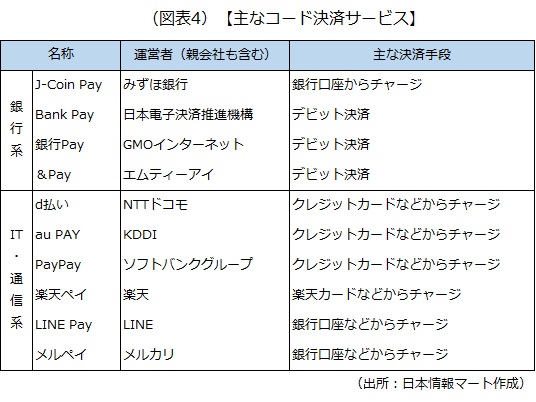

国内では携帯電話のキャリアをはじめとするIT・通信系の大手企業の他、銀行などが参入しており、市場の急拡大とともにキャッシュレス決済サービスの主戦場となっています。主なコード決済サービスは次の通りです。

参入業者は2018年末ごろから、大規模なキャッシュバックキャンペーンなどを実施して、消費者や加盟店の取り込みへの激しい競争を行ってきました。

3 コード決済の再編と規格統一の動き

乱立しているコード決済サービスですが、前述のように消費者や加盟店の取り込みへの激しい競争の結果、再編の動きが出ています。また、消費者や店舗の利便性を高めるため、電子マネーを含めて規格の統一を目指す動きもあります。

1)IT・通信系大手の3陣営への集約と銀行系が割り込む構図に

KDDIと楽天は2019年6月、それぞれが運営するau PAYおよび楽天ペイのQRコードを共通のものに統一しました。これにより、楽天ペイの加盟店でau PAYでの支払いができるようになりました。

2020年2月には、メルペイが独立系のコード決済サービス会社であるOrigamiの全株式を取得しました。Origamiが提供するOrigami Payはメルペイに統合され、2020年6月にサービスを終了しました。Origamiは2016年5月にOrigami Payの正式提供を開始した、国内におけるQRコード決済の先駆的な位置付けにありました。しかし、後発の大手によるキャッシュバックキャンペーンなどの激しい競争に巻き込まれ、顧客の取り込みに苦戦したようです。メルペイへの株式の売却額は1株1円との報道もあり、実質的な経営破綻ともみられています。

また、メルペイおよび親会社であるフリマアプリを展開するメルカリ、NTTドコモは2020年2月、キャッシュレスの推進などの業務提携に合意しました。具体的には、メルペイとd払いのそれぞれの顧客IDとなる「メルカリID」と「dアカウント」の連携、チャージしている残高やポイントの連携、加盟店の共通化などです。

この他、2019年11月にはPayPayの親会社であるソフトバンクグループ傘下のZホールディングスと、LINE Payを運営するLINEが、2020年10月に経営統合することで合意しています。

コード決済の再編は、IT・通信系大手の3陣営へ集約されつつあり、そこに後発の銀行系が割り込んでいく、という構図になっています。

2)乱立するコード決済への対策

さまざまなコード決済サービスが乱立する状況に対処するため、「キャッシュレス・ビジョン」の提言に基づいて2018年7月に発足した「キャッシュレス推進協議会」は2019年3月、コード決済の統一技術仕様ガイドラインを策定しました。新たな規格は「JPQR」と名付けられ、総務省が統一QRコードの「JPQR」普及事業を進めています。

統一するQRコードは、店舗側が提示して消費者が読み取るQRコード(静的QRコード)が対象です。2019年度は一部の県の店舗のみでJPQRの導入の受け付けをしていましたが、2020年度は全国の店舗で受け付けを行います。

JPQRには、図表4で紹介した決済サービスのうち、銀行系の一部を除く全てが参加しています。とはいえ、決済サービスの運営者はこれまで、キャッシュバックキャンペーンなどの先行投資によって加盟店を取り込んできた経緯があります。このため、投資回収の前段階で、加盟店に対して統一QRコードの導入を促すことに対し、実現性を疑問視する見方もあるようです。PayPayは加盟店の手数料は無料としていますが、JPQRを通じて加盟を申し込んだ店舗からは手数料を取ると報じられています。

この他、コード決済だけでなく、電子マネーなどとの相互利用に向けた動きも出ています。2020年6月に、インターネットイニシアティブ傘下で暗号資産(仮想通貨)取引所のディーカレットが事務局となって、デジタル通貨やデジタル決済のサービス、インフラの標準化の方向性を示すことを目的とした勉強会を発足しました。3メガバンクやnanacoを運営するセブン銀行、Suicaを運営するJR東日本、KDDI、NTTグループも参加しています。

以上(2020年8月)

pj50337

画像:photo-ac