書いてあること

- 主な読者:契約実務に慣れていない経営者、担当者

- 課題:「印鑑レス」といわれるが、本当に押印は必要ないのだろうか?

- 解決策:多くの場合、法的に印鑑は不要だが、相手から求められることが多いので基本的なルールを押さえておく

1 署名と記名の違い

署名と記名は似た言葉ですが、明確な違いがあります。

- 署名:本人が自筆で自分の名前を記すこと

- 記名:署名以外の方法(ゴム印、パソコンの印字など)で自分の名前を記すこと

署名または押印があると、その文書はその当事者の意思に基づいて真正に作成されたものだと推定されます。「『署名』または『記名+押印』」があればよいので、署名があれば押印は不要ですが、実務上は押印することが多いです。一方、記名の場合、押印がなければ署名と同様の効果はありません。

契約当事者が個人の場合、戸籍上の姓名を記載するのが原則です。ただし、個人を明らかに特定できる場合、俗称やペンネームで署名等とすることができます。また、個人事業主の場合、「○○商店」などの商号や屋号で署名等をすることもできます。ただし、契約内容に関わる主体が明らかであることが求められるので、商号や屋号だけで契約をすることはできません。例えば、「○○商店こと□□□□」(「□□□□」は個人事業主名)などと記載する必要があります。

法人の場合、「商号」「代表資格」「代表者の氏名」を記載する必要があり、通常はそれに続いて「登録印(実印)」を押すことになります。ただし、実務的には「登録印(実印)」とは別に「認印(契約印)」を用意している会社が多いでしょう。

なお、一定の要件に該当する場合、契約当事者が代表者ではなく事業部長等でも、法律上有効なことがあります。例えば、事業部長等が会社法で定められた「支配人」に該当し、当該事業に関する包括的な代理権を有している、あるいは個別の契約締結につき法人から代理権が与えられているような場合です。なお、会社法第10条および第11条で、支配人は会社等から選任された商業使用人で、「その事業に関する一切の裁判上又は裁判外の行為をする権限を有する」とされています。

2 多くの場合、押印は不要

契約書に押印するのは当たり前と考えられていますが、実は多くのケースで押印が法的に求められているわけでありません。つまり、押印がなくても契約は有効になります(不動産会社が作成する重要事項説明書など、押印が必要な文書もあります)。にもかかわらず押印がされるのは、押印によってその文書が真正であると推定しているからです。

一方、電子契約も浸透しています。電子契約では押印はしませんが、電子署名を利用して契約を締結します。認定を受けた認証機関で手続きを行って電子文書をやり取りすれば、電子署名にも押印と同じ効力が認められます。

このような事情から「印鑑レス」が進んでいるわけですが、契約は相手の意向も大きく関係します。自社が押印不要である旨を説明しても、相手方が希望する場合、それに応じなければ契約が進まないことがあるのも事実です。そこで以降では、契約に伴う印鑑の利用に関する基本的なルールを紹介します。

3 押印に関する基本的なルール

1)押印に使用する印鑑の種類

通常のビジネスの契約書であれば、登録印(実印)でも認印(契約印)でも、契約書の法的効力は同じです。ただし、重要な契約のときは、「第三者が勝手に押印をした」といったトラブルを避けるため印鑑登録されている印を使用し、併せて印鑑登録証明書を提出することもあります。また、法人の場合、登記簿謄本、個人の場合は運転免許証等の身分証明書を確認することも、トラブル防止の観点からは大切です。

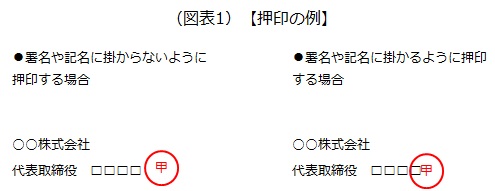

2)押印する位置

署名や記名に掛からないように押印されている場合や、掛かるように押印されている場合がありますが、印影がはっきりしていれば、どちらでも問題ありません。

3)契印と割印に関する注意点

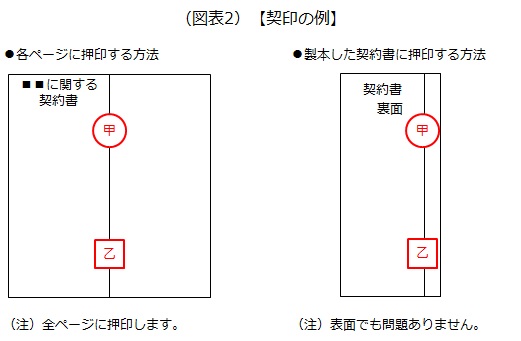

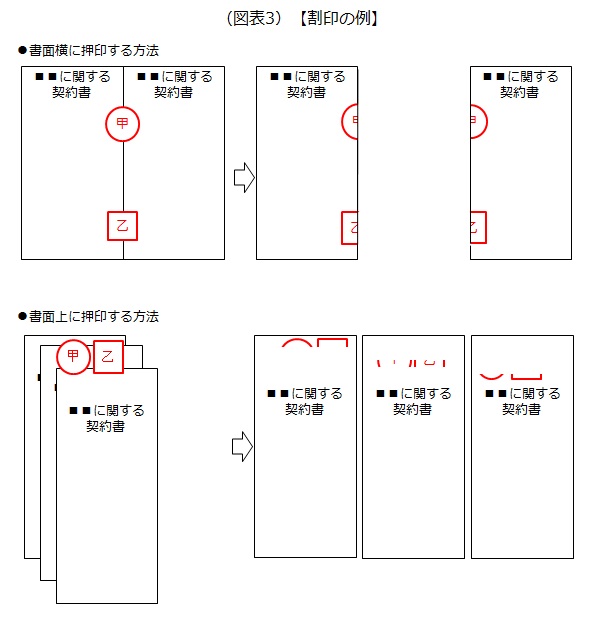

契印と割印は、どちらも契約書の偽造防止等のためにするものです。

契印は、複数ページの契約書を作成したときに、各ページが1つの書面を構成することを示します。また、勝手に差し替えられたりしないようにもしています。

割印は、複数の部数の契約書を作成したときに、各書面が同一または関連したものであることを示すために、各書面にまたがって押印することをいいます。

契印や割印がなくても、法的な問題はありません。また、押印する印鑑の種類や押印する者についても決まりはありません。ただし、契印や割印の意味を鑑みて、重要な契約の場合は署名等に使った印鑑を用いて、全ての契約当事者が契印や割印をするのがよいともいえます。

4 収入印紙と消印に関する注意点

1)印紙税とは

印紙税は、日常の経済取引に伴って作成する契約書や金銭の受領書などに課税される税金です。印紙税の対象となる文書を「課税文書」と呼びます。ビジネス上の契約書の多くは課税文書なので、印紙税の納付が必要になることが多くなります。課税文書は20種類あり、印紙税額が異なります。契約書がどの種類に該当するかは、契約書のタイトルではなく内容で判断します。

2)電子契約の場合の印紙の扱い

電子契約の場合、現時点では印紙税は課税されません。印紙税は課税文書の作成者が納税者となります。ここでいう「作成」とは、紙の書面にて交付することをいいます。つまり、電子契約は紙の書面ではないので課税文書の「作成」に該当せず、現状では印紙税は課税されない扱いです。

3)印紙税の納付の方法

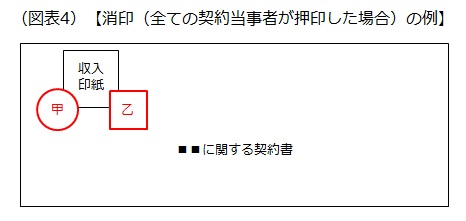

印紙税は契約書に収入印紙を貼り付けることで納付します。貼り付ける場所は契約書上部の余白部分とするのが通常ですが、特に制限はありません。また、収入印紙は、原則として作成した契約書の全てに貼り付けます。

収入印紙を貼り付けたときは、収入印紙と契約書の双方に掛かるように押印します。これを「消印」と呼びます。消印は、収入印紙の再使用を防止するためのものなので、押印する印鑑は何でもよく、ボールペンなどでチェックを付けることでも問題ありません。

4)印紙税の負担者

契約書は、契約当事者がそれぞれ1通ずつ保管するのが通常ですが、課税文書を2人以上の者が共同して作成した場合は連帯して印紙税を納める義務を負います。そのため、自己が所持している契約書のみに印紙を貼っても、印紙税の納付義務を完全に履行したことにはならず、他の者が所持している契約書にも印紙を貼る必要があります。

ただし、契約当事者間の関係では、各自が負担する割合を自由に決めることが可能であり、特定の契約当事者が全額負担するといった合意も可能であるので、事前に負担方法を相手方に確認しましょう。

5 契約締結日に関する注意点

契約書に記載する契約締結日は、契約内に特段の定めがない限り、原則として契約の効力発生日となり、全ての契約当事者の署名等が完了した日とするのが通常です。例えば、全ての契約当事者が集まって手続きをするときは、その日が契約締結日となります。また、郵送でやり取りするときは、最後の契約当事者が署名等をした日となります。

なお、契約締結日と効力発生日が違う場合は、契約の効力がいつから発生するかが分かるように記載します。

ただし、実務的には契約締結日を違う日にすることもあります。この場合、特に注意が必要なのが、過去の日付に遡って契約を締結する場合です。「過去の実態と乖離(かいり)している」「過去の法律や制度との整合性が取れていない」など、さまざまな問題が発生する恐れがあります。他にも、契約当事者間で争いが生じた場合に、相手方からだまされて契約を結ばされた、などの主張がなされる恐れもありますし、脱税目的で過去の日付に遡らせたのではないかと税務署に疑われる恐れもあります。

このように契約締結日は法律上重要な意味合いを持っています。いずれにしても、契約締結日については、必要に応じて相手方や上司、法務担当者と相談するようにしましょう。

以上(2024年5月更新)

(監修 有村総合法律事務所 弁護士 小出雄輝)

pj60157

画像:photo-ac