書いてあること

- 主な読者:棚卸資産の会計処理の基礎を身につけたい経理担当者

- 課題:棚卸資産の会計処理は複雑で、貸借対照表の金額の根拠が分からない

- 解決策:期首から期末までの処理を一通り把握する

1 棚卸資産の会計処理は複雑

棚卸資産(商品など)は取得から売却まで一定の期間を有するため、会計上さまざまな取り決めがあります。特に在庫については、期末に評価方法の選定や実地棚卸、原価法・低価法と複雑な会計処理をしなければなりません。

複雑な棚卸資産の会計を理解するため、事例を用いて期首から期末までの棚卸資産に係る会計上の取り扱いや留意点を紹介します。なお、会計上の棚卸資産には商品以外に、製品・半製品・原材料・仕掛品などが含まれますが、本稿では、商品のみを対象にしています。

2 事例を見ながら1年間の会計処理の流れを押さえよう

1)期首

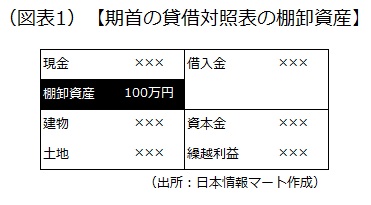

小売業を営むA社は、期首に100万円(商品α10個、単価10万円)の棚卸資産を持っています。

期首の貸借対照表上の「棚卸資産(資産)」勘定には、前期末の棚卸資産の金額が記載されています。

2)棚卸資産の取得時

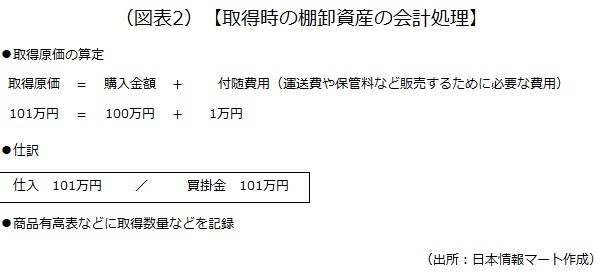

A社は、期中に商品β100万円(20個、単価5万円)を掛けで仕入れ、運送費など1万円を負担しました。

棚卸資産を取得したときには、取得原価を算定して、次の仕訳を行います。また、商品有高表などに取得数量などの記録を行います。

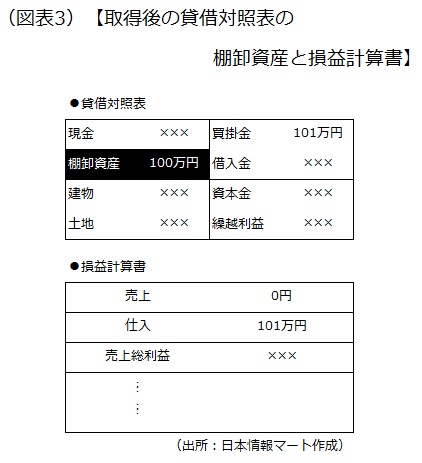

棚卸資産を取得したときには、損益計算書の「仕入(費用)」勘定に計上し、直接「棚卸資産」勘定を増減させる仕訳は行いません。そのため、貸借対照表上の「棚卸資産(資産)」勘定に変動はありません。

なお、商品有高表などへの取得数量・販売数量の記録方法には、「継続記録法」と「棚卸計算法」の2つがあります。

継続記録法とは、棚卸資産を取得したときには取得数量を、販売したときには販売数量を継続的に記録し、棚卸資産の在庫数量を常に帳簿上に反映しておく方法です。棚卸計算法とは、棚卸資産を取得したときには取得数量を記録しますが、販売したときには記録を行わず、期末に実地棚卸を行って期末の在庫数量を把握します。在庫数量から取得数量を差し引くことによって、間接的に販売数量を計算する方法です。

一般的には、継続記録法で、取得と販売の都度記録を行い、期末に実地棚卸を行う方法が多く採用されています(継続記録法と棚卸計算法の併用)。

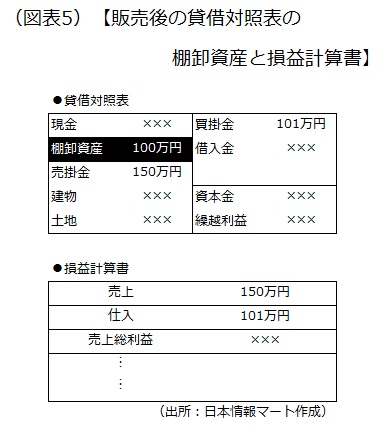

3)棚卸資産の販売時

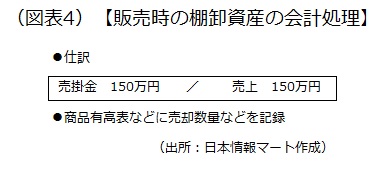

A社は期中に仕入れた商品β10個を単価15万円で販売しました。

商品を販売したときは、次の仕訳を行います。また、商品有高表などに販売数量などの記録を行います。

棚卸資産を売却したときには、損益計算書の「売上(収益)」勘定に計上し、直接「棚卸資産」勘定を増減させる仕訳は行いません。そのため、貸借対照表上の「棚卸資産(資産)」勘定に変動はありません。

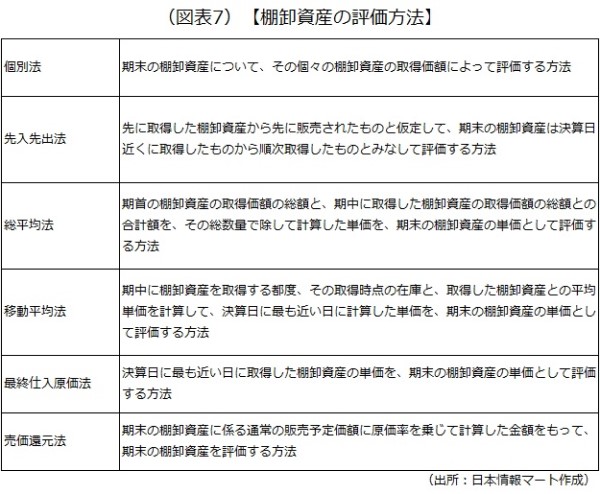

なお、商品有高表などに記録する際の販売単価の計算方法には、個別法・先入先出法などがありますが、それぞれの方法には決算の期末在庫の評価方法と関連するため、詳細は後述します。

4)決算時

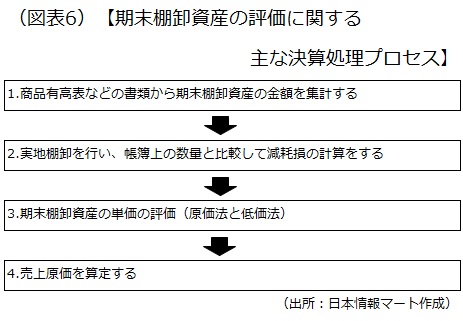

A社は決算を迎え、決算日における在庫(以下「期末棚卸資産」)の数量と単価を正確に把握して、期末棚卸資産の評価を行います。そして、正確な期末棚卸資産を基に、売上原価を算定します。

会計上、期末棚卸資産の評価に関する主な決算処理は次のプロセスで行われます。

1.商品有高表などの書類から期末棚卸資産の金額を集計する

まず、商品有高表などから決算日における期末棚卸資産の数量を把握します。そして、次のいずれかの方法で算出した金額を取得価額とみなして期末の帳簿価額とします。

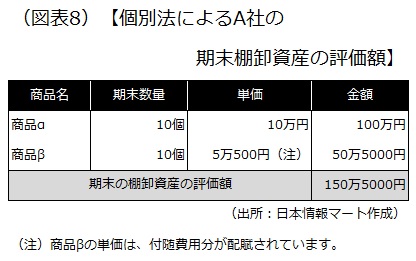

なお、本事例においては個別法を用いて期末棚卸資産を評価します。その場合、A社の期末棚卸資産の評価額は次のようになります。

2.実地棚卸を行い、帳簿上の数量と比較して減耗損の計算をする

帳簿上の数字だけでは、紛失や盗難などによる減少を把握することはできません。そのため、実際に期末棚卸資産の数量を数えて(実地棚卸)、帳簿上と実際の期末棚卸資産の数量の差額を期末棚卸資産の評価額に反映させます。

実地棚卸を行い、帳簿上の期末棚卸資産の数量(図表8)と実際の期末棚卸資産の数量が一致しない場合には、減耗損を把握して、帳簿上の期末棚卸資産の数量を調整し、実際の期末在庫数量に合わせます。

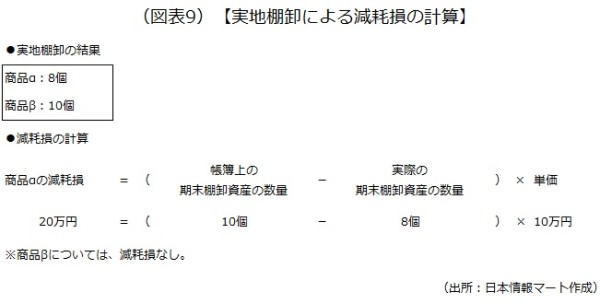

例えば、A社が決算日に実地棚卸を行った結果、実際の期末棚卸資産の数量は商品αが8個、商品βが10個だった場合には、減耗損を次の通り計算します。

3.期末棚卸資産の単価の評価(原価法と低価法)

期末棚卸資産の単価を評価する方法には、原価法と低価法の2つがあります。

原価法は期末棚卸資産の単価を、上記の個別法・先入先出法などで算出した単価とする方法をいいます。低価法は期末棚卸資産の単価を、原価法による単価と、期末時点の時価とを比較して、いずれか低いほうの金額とする方法をいいます。

大企業などが適用する会計基準(「棚卸資産の評価に関する会計基準」)では、低価法の採用が強制されています。ただし、中小企業が適用する会計基準(「中小会計指針」「中小会計要領」)では、原価法と低価法の選択適用が認められています。しかし、原価法を採用した場合でも、時価が著しく下落し、回復の見込みがない場合には、評価損を計上しなければなりません。

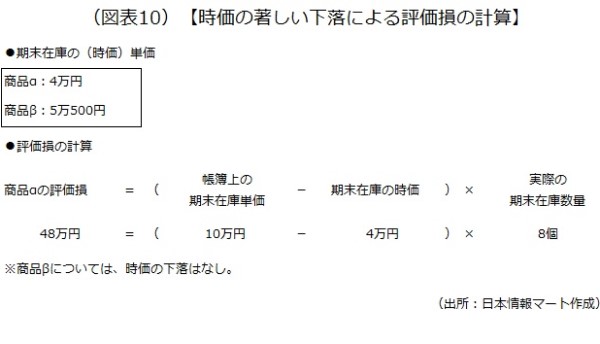

例えば、原価法を採用しているA社が決算日に期末の在庫の時価を調べた結果、前期から売れ残っていた商品αの時価が4万円だと判明した場合(時価が著しく下落、かつ回復の見込みなし)には、評価損を次の通り計算します。

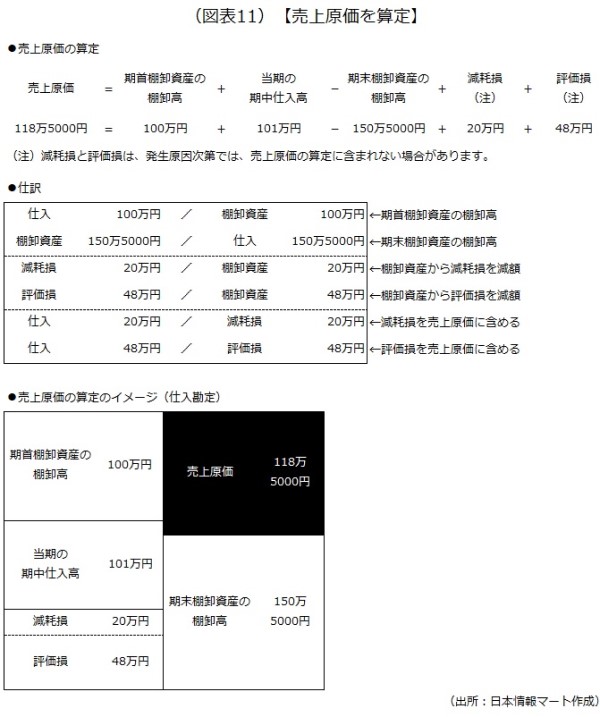

4.売上原価を算定する

売上原価は次の算式で計算されます。なお、減耗損や原価法などによる評価損については、発生原因ごとに売上原価、営業外費用、特別損失(災害など臨時の事象が原因で発生し、多額である場合など)のいずれかに該当します。なお、本事例では売上原価に該当するものとします。

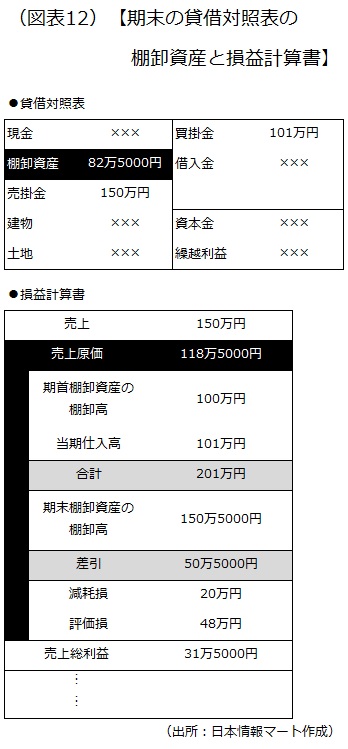

売上原価を算定したのち、損益計算書では売上総利益(売上高-売上原価)が計算され、貸借対照表には期末の棚卸資産が「棚卸資産(資産)」として計上されます。

3 経理担当者が知っておきたい会計処理上のポイント

1)取得時の付随費用の計上漏れ

棚卸資産を取得した際に、取得原価に含めなければならない付随費用の取り扱いには注意が必要です。付随費用は棚卸資産の取得のために支払った諸費用をいいます。付随費用は、商品の性質や購入取引の流れによって異なるため、具体的にどのような費用が該当するのかを商品ごとに把握しておかなければなりません。

また、税務上では付随費用が少額(棚卸資産の購入金額のおおむね3%以内の金額)であれば、取得原価に算入しなくてもよいため、その取り扱いには注意が必要です。

2)未着品・預け在庫などの計上漏れ

期末に棚卸資産を集計する際に注意したいのが、未着品・預け在庫といった決算日に自社の倉庫にない棚卸資産です。

未着品とは決算日前に注文したものの、翌期以後に入荷される棚卸資産をいいます。また、預け在庫とは外部の倉庫業者や外注先に預けている棚卸資産をいいます。これらの棚卸資産は、決算日に自社の倉庫に商品がないため、集計忘れが起こりやすく、その結果、期末棚卸資産の計上漏れにつながります。また、商品の取引の流れを正確に把握していなかったり、業務の引き継ぎがされていなかったりする場合もあるため、自社の倉庫以外にも棚卸資産がある可能性を認識する必要があります。

以上(2021年3月)

(監修 税理士 石田和也)

pj35046

画像:Fusionstudio-shutterstock