1 固定資産に係る税務上の重要ポイント

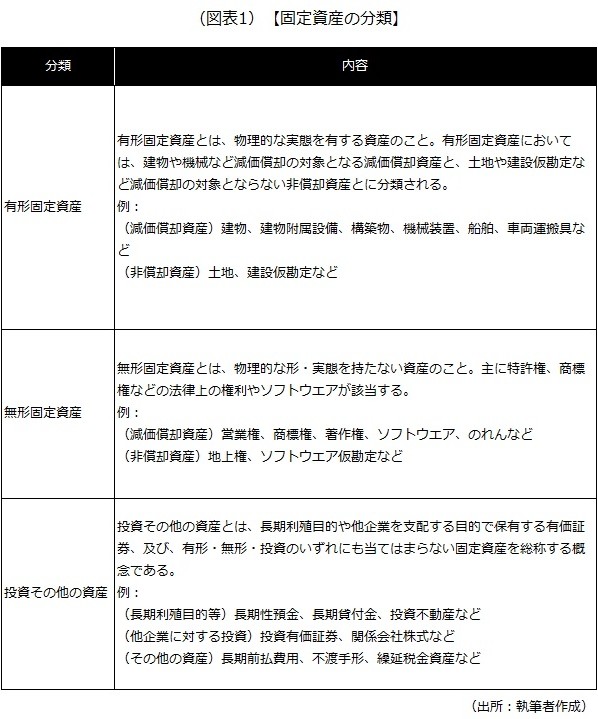

シリーズ第3回では、固定資産のうち有形減価償却資産に係る税務上の取り扱いに注目します。固定資産とは、

長期に保有する資産の総称で、有形固定資産、無形固定資産、投資その他の資産に区分

されます。「長期に保有」は、ワンイヤールール(1年以内の売却や処分を予定していない)で判断します。また、有形固定資産および無形固定資産のうち、減価償却の対象となる資産は、減価償却資産と呼ばれます。固定資産の分類は次の通りです。

固定資産に係る税務上の取り扱いは、取得時の処理、減価償却、修繕をした場合など、詳細に定められています。固定資産に係る税務上の重要ポイントは次の通りです。

- 取得価額の判定

- 減価償却費を損金算入するための要件

- 一括償却資産と中小企業者における減価償却の特例

- 特別償却制度

- 資本的支出と修繕費

- 評価損・耐用年数の短縮

- 売却時・除却時の税務

2 減価償却の概要と減価償却資産の分類

1)基本的な考え方

建物や機械などの有形固定資産、鉱業権や特許権などの無形固定資産は、取得後、使用することで時間の経過とともに経済価値が消耗・損耗していきます。この資産の経済価値の消耗・損耗分を減価(価値の減少)と見なし、その金額を一定の方法により、資産の使用可能期間にわたって、各期の費用として配分する会計処理を「減価償却」といいます。

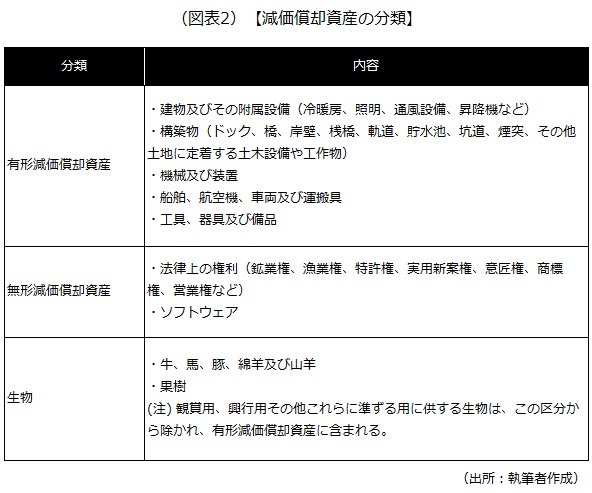

前述の通り、減価償却の対象となる資産は減価償却資産として区分され、次のように分類されます。なお、減価償却資産には、建物、車両、器具備品、機械装置、ソフトウエア、営業権などの他、家畜や果樹などの生物も含まれます。

固定資産の分類は、税務調査で指摘されやすいポイントなので、資産取得の際に適切に区分しておく必要があります。

2)減価償却方法

減価償却の方法にはいくつかがありますが、一般的なものは定額法と定率法です。

- 定額法:耐用年数にわたり、毎期均等の金額を減価償却費として計上

- 定率法:耐用年数にわたり、未償却残高を毎期同じ割合を減価償却費として計上

耐用年数とは、固定資産を事業に利用できる年数のことで、税法上、業種や資産ごとに決められています。会計上は、企業が任意に合理的な耐用年数を決めて償却することができますが、その場合は税法基準での処理との二重管理が生じ煩雑になるため、多くの中小企業では税法基準で償却計算が行われています。

耐用年数も税務調査で指摘されやすいポイントです。税務調査では、資産の耐用年数が法定耐用年数にのっとったものかどうか確認されます。また、その資産が実際に事業で使用されているかも確認されます。原則として、使用されていない資産の減価償却は損金算入が認められません。

定額法と定率法の仕組みは次の通りです(取得価額100万円、耐用年数5年の資産を例示)。なお、この記事では、旧定額法・旧定率法についての説明を省略します。

定額法、定率法ともに、償却終了時に備忘価額(保有していることを忘れないように財務諸表に表示する価額)として帳簿価額1円を計上します(図表3-定額法および定率法の「5年目の期末帳簿価額」)。

また、現行の定率法において、償却当初の償却率(0.4)は定額法の償却率(0.2)の2倍となっています。ただし、当初の償却率(0.4)のままでは耐用年数内に、備忘価額1円まで減価償却することができません。そこで、帳簿価額が取得価額に一定の率を乗じた金額(改定取得価額、図表3-定率法の「3年目の期末帳簿価額」)まで到達した後は、新たな償却率(0.5。改定償却率)により償却を行うこととなります。

なお、改定取得価額とは、当初の償却率による償却額が初めて償却保証額(資産の取得価額に当該資産の耐用年数に応じた保証率を乗じて計算した金額)に満たないこととなる年の期首における未償却残高のことをいいます。また、改定償却率とは、改定取得価額に対しその償却費の額が、その後毎期均等になるように当該資産の耐用年数に応じた償却率をいいます。

3)固定資産を処分した場合の会計処理

ここでは、図表3の事例を使って、固定資産を処分するときの会計処理を説明します。

例えば、定額法により償却していた資産が、3年間使用した時点で壊れてしまったため処分したとします。この場合、処分時(3年経過時)のこの資産の帳簿価額40万円(=取得価額100万円-減価償却累計額60万円)を、会計上、固定資産(資産科目)から費用科目に一度に振り替える必要があります。本ケースでは、40万円の固定資産除却損を損益計算書に計上し、固定資産の帳簿価額をゼロにします(税務上の詳細な取り扱いは後述)。このように、固定資産を処分した場合には、期中に予定していなかった費用が発生し、利益に大きく影響するため注意が必要です。

3 固定資産に係る税務上の取り扱いと留意点

1)取得価額の判定

固定資産の取得価額の判定は、通常その単位ごとに行います。単位といっても、全ての資産が1個の資産で成り立つわけではありません。例えば、「応接セット」として資産計上することがあります。この場合は、一式そろって初めて機能するものなので、取得価額も一式分(テーブル、椅子、ソファなどの合計)の価額となります。また、資産の取得に際し、付随して生じる費用(設置費用など)も、取得価額に含めなければなりません。取得価額とすべき付随費用が費用(支払手数料など)として処理されていないかどうかは、税務調査でも指摘の多いポイントの1つです。

また、税務上は取得価額が10万円未満のもの(または使用可能期間が1年未満のもの)については、固定資産として資産に計上せず、消耗品費などとして一括で費用にすることができます(詳細は後述)。

2)減価償却費を損金算入するための要件

有形減価償却資産については耐用年数経過時に1円まで償却することが可能ですが、減価償却費を損金算入するためには、次の要件を満たす必要があります。

- 法人税法施行令で定められている償却限度額以内であること

- 損金経理を行っていること

- 別表明細書(別表16)を確定申告書に添付すること

3)一括償却資産と中小企業者における減価償却の特例

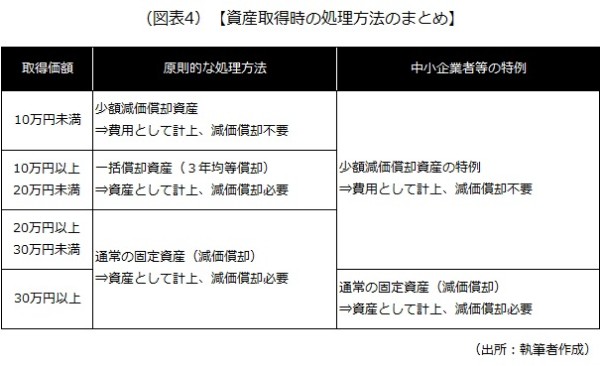

税務上、10万円以上の固定資産を購入した場合には、減価償却資産として資産に計上するのが原則ですが、取得価額が30万円未満のものについては、次のような処理方法が認められています。

取得価額が10万円未満(または使用可能期間が1年未満のもの)のものについては前述した通り、固定資産とせず費用に計上できます。

取得価額が10万円以上20万円未満のものについては、一括償却資産として資産計上し、3年間で償却することが認められています。固定資産の多くは、耐用年数が3年を超えるものが多いため、通常より早期に償却(費用計上)することができます。

また、中小企業者等(資本金の額等が1億円以下の一定の法人)においては、「少額減価償却資産の特例」という、30万円未満の固定資産を費用に計上できる制度(年間の総額が300万円に達するまで)が利用できます。適用を受ける場合には、適用額明細書を法人税の確定申告書に添付する必要があります。

4)特別償却制度

特定産業の保護・育成や特定の投資の促進などを目的として、租税特別措置法に規定されているのが、特別償却制度です。この制度を利用することで、償却限度額が増加し、税負担を減少させられます。税法上の早期償却の方法には、初年度特別償却と割増償却とがあります。

- 特別償却:資産を取得した最初の期のみ、償却限度額を増加させるため特別償却率を乗じることを認める制度

- 割増償却:数年間にわたり普通償却限度額(通常の減価償却に係る償却限度額)とは別に、特別償却限度額を認める制度

特別償却は、対象資産ごとに対象事業者が設定されており、ほとんどの場合、青色申告法人であることが要件になります。また、申告時には特別償却についての付表の添付が求められます。これらの適用要件を満たしているかどうかも、税務調査で指摘の多いポイントの1つです。また、租税特別措置法の適用を受ける場合には、適用額明細書を法人税の確定申告書に添付する必要があります。

5)資本的支出と修繕費

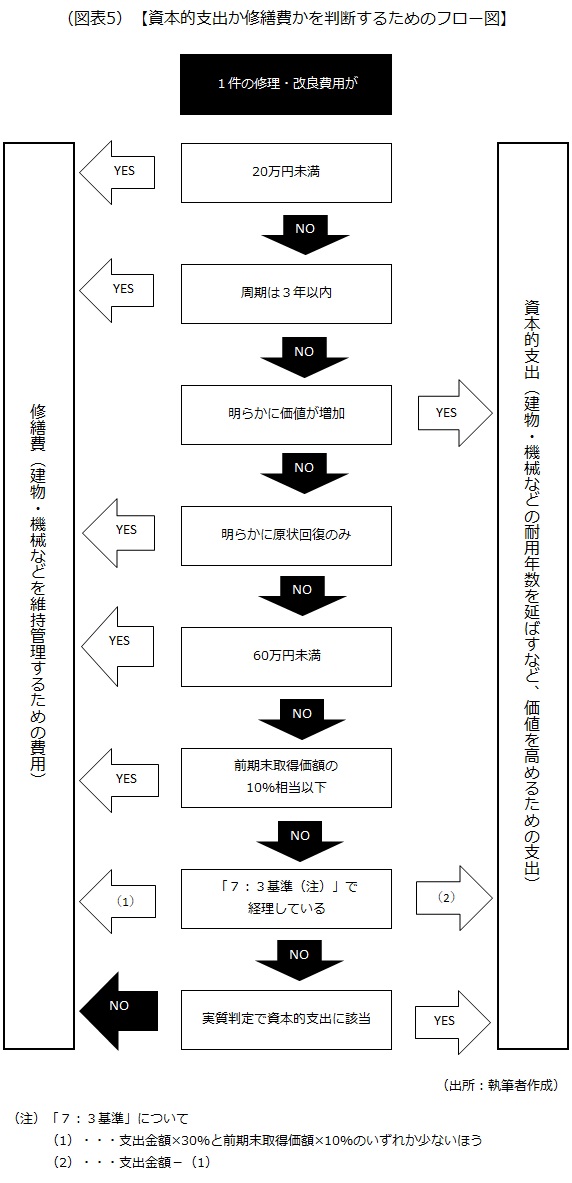

資本的支出と修繕費の取り扱いは、現場担当者の判断にミスが生じやすい項目の1つです。資本的支出とは、すでに保有している固定資産の修理、改良などのために支出した金額のうち、その固定資産を使うことのできる期間(使用可能期間)を延長させる部分または価値を増大させる部分をいいます。資本的支出に該当する場合は、費用ではなく、新たな固定資産を購入したものとして資産計上し、耐用年数にわたり減価償却を行っていかなければなりません。

一方、修繕費とは、固定資産の維持管理または原状回復のための支出をいいます。修繕費に該当する場合は、費用として処理されます。

資本的支出か修繕費かを判断するためのフロー図は次の通りです。

修繕費と減価償却資産が適切に区分されているかどうかは、税務調査において指摘の多いポイントですので、留意する必要があります。

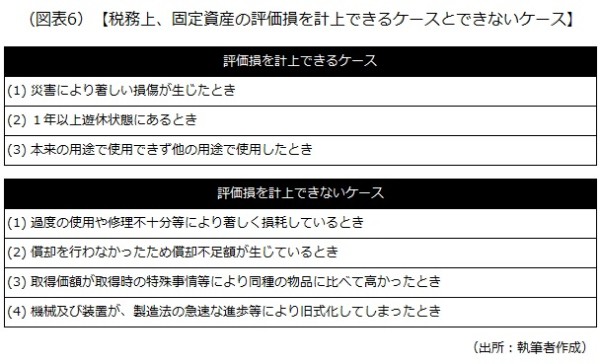

6)評価損、耐用年数の短縮

1.固定資産の評価損について

固定資産の価格の下落による損失は、会計上で評価損として費用計上することがありますが、税務上は原則として評価損の損金算入は認められません。ただし、例外として、固定資産について、一定の事実があった場合には、損金経理により帳簿価額を減額することを条件に、評価損の損金算入が認められています。税務上、固定資産の評価損を計上できるケースとできないケースは次の通りです。

2.固定資産の耐用年数の短縮について

固定資産の耐用年数は、耐用年数表により画一的に定められています(法定耐用年数)。ただし、一定の理由により、使用可能期間が法定耐用年数と比較しておよそ10%以上短くなったと判断される場合には、所轄税務署長の承認を受けることで、法定耐用年数を使用可能期間に短縮できます。

7)売却時・除却時の税務

有形固定資産を売却した場合、売却時点の帳簿価額と売却価額との差額を固定資産売却損益として処理します。固定資産売却損益は、臨時的に発生した損益として特別損益に表示されます。また、売却に際して手数料などの付随費用が生じた場合は、売却損益に反映します。

なお、固定資産を除却する場合、税務においては固定資産を実際に廃棄するまでは除却損を損金に算入できません。従って、実務上は廃棄を証明する資料、例えば産業廃棄物管理票(マニフェスト)などを適切に保存・管理する必要があります。

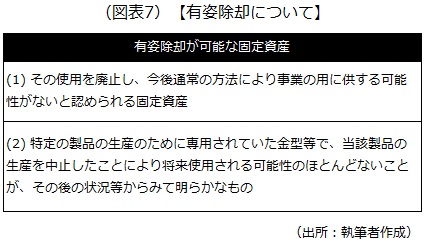

ただし、次のような場合には、実際に廃棄せずとも、帳簿価額から処分見込額を控除した金額の損金に算入できます。これを有姿除却(有姿=姿を残したままの意)といいます。

図表7の(1)は、税務調査で指摘の多いポイントの1つです。固定資産を再使用しないことを明らかにするため、当該固定資産の現況、使用中止に至った経緯、転用等の再使用の可能性を検討した資料を残しておく必要があります。

4 リース取引

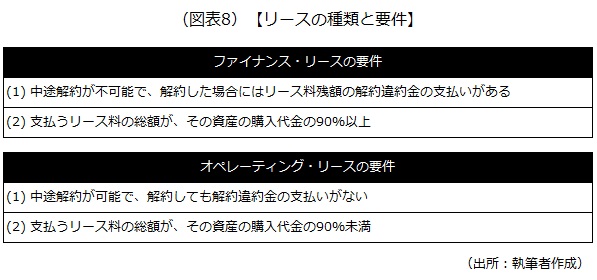

リースとは、企業が設備を導入する場合に、自社で購入(所有)するのではなく、リース会社が購入した物件を賃借し使用する取引のことです。リース取引は、中途解約ができず、その資産の購入代金のほぼ全額をリース料という形で支払う賃貸借取引である「ファイナンス・リース」と、それ以外のリース取引である「オペレーティング・リース」とに分類されます。

税務上では、ファイナンス・リースのみが「リース取引」に該当し、原則として売買したものとして取り扱われます。従って、固定資産を購入した場合と同じく、リース期間にわたり減価償却をしていかなければなりません。

一方、オペレーティング・リースは、税務上は賃貸借取引とされるため、賃借料、レンタル料などの費目で処理されることになります。

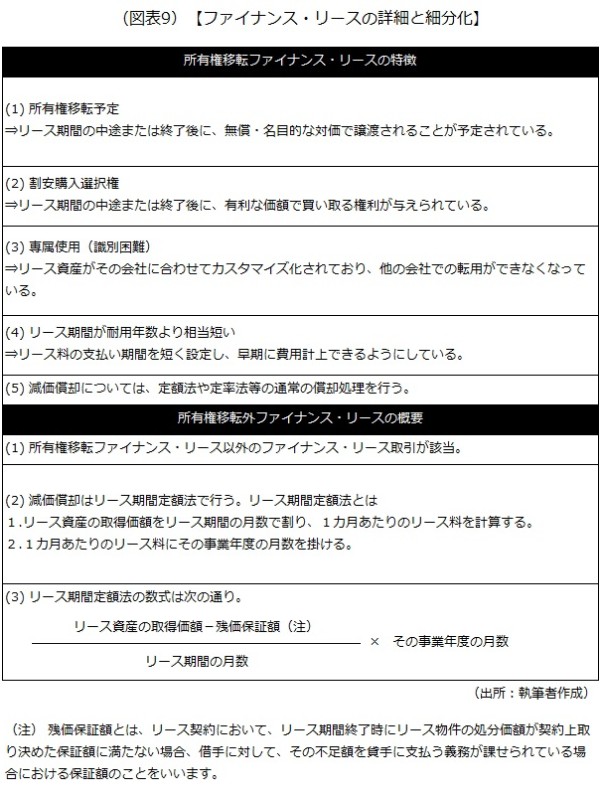

また、ファイナンス・リース取引(税務上の「リース取引」)は、リース期間の中途または終了後に所有権が移転するかしないかという観点で、さらに「所有権移転ファイナンス・リース」と「所有権移転外ファイナンス・リース」とに分類することができます。ファイナンス・リースでは減価償却費を費用計上することとなりますが、取引内容により減価償却方法が変わりますのでご留意ください(詳細は図表9の通りです)。

なお、2027年4月1日以降に開始する事業年度から、リースに関する会計基準が変更されます。監査法人の監査が必要な上場企業などに対しては強制適用となりますが、中小企業については任意の適用となります。新しい基準(新リース会計基準)では、これまでオペレーティング・リースとして、賃借料を費用計上するだけで良かったものも、会計上はファイナンス・リースと同様、貸借対照表上に資産・負債として計上し、減価償却費により費用計上することになります。ただし、

税務上は、新しい基準適用したとしても、オペレーティング・リースについては、現行の処理(賃借料などを損金とする処理)を継続

するとして、特段の変更はありません。

そのため、新リース会計基準を適用した場合のオペレーティング・リース取引については、会計上の処理(減価償却と利息費用を費用処理)と、税務上の処理(賃借料などを損金処理)で差異が生じるので、確定申告において税務調整が必要になります。

以上(2025年4月)

(監修 税理士法人AKJパートナーズ 税理士 富永慎也)

pj30073

画像:pixabay