書いてあること

- 主な読者:給与・報酬などに係る源泉所得税の基本を知りたい経営者、経理担当者

- 課題:徴収から納付までの間に様々な取り決めがあるため、ミスが生じやすい

- 解決策:源泉徴収の流れとミスが生じがちなポイントを押さえる

1 ビジネスの常識である「源泉徴収」とは

会社は社員に給料を支払ったり、フリーランスに報酬を支払ったりします。源泉徴収とは、

給料や報酬から所得税(復興特別所得税を含む。以下「源泉所得税」)を控除し、会社が社員やフリーランスに代わって納付すること

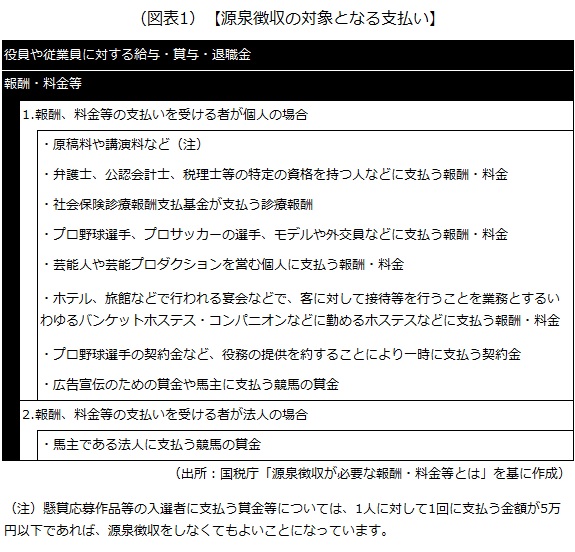

です。意識しなくても、日々の活動で実施されている源泉徴収は、ビジネスの常識として押さえておくべきことです。源泉徴収の対象となる支払いは次の通りです。

原則として、源泉所得税は給与・報酬の支払月の翌月10日までに納付しなければならず、納付遅れや徴収漏れがあった場合、延滞税や不納付加算税が別途課されることがあります。

例外は給与の支給人数が常時10人未満の会社です。この規模の会社は、税務署に申請書を提出し、承認を受けることで「納期特例」の適用が受けられます。適用を受けると、

給与や一部の報酬に係る源泉所得税を半年分まとめて納付(1~6月分は7月10日まで、7~12月分は翌年1月20日まで)

できます。納税の実務負担は軽くなりますが、1回当たりの納付額は高くなるので注意が必要です。また、納期特例の対象は、

- 給与、賞与、退職金(以下「給与等」)に係る源泉所得税

- 弁護士、公認会計士、税理士・司法書士等の特定の資格を持つ人などに支払う報酬・料金に係る源泉所得税

です。逆に、これに該当しないものは納期特例の対象になりません。具体的には、原稿料やモデル代の報酬であり、原則通り、報酬を支払った月の翌月10日までに納付します。

2 源泉徴収税の計算

1)給与、賞与の源泉所得税

社員の給与等に係る源泉所得税を計算するときは、甲欄、乙欄、丙欄という区分に注意しましょう(退職金を除く)。区分によって、源泉所得税額が違います。

1.甲欄

甲欄の税額を使うのは、

給与所得者の扶養控除等申告書(以下「扶養控除等申告書」)を提出している職場から支給される給与の源泉所得税額

です。勤め先が自社のみで副業などをしていない社員は、基本的にこのケースに該当します。逆に、2カ所以上の職場から給与収入がある社員の場合、扶養控除等申告書を提出している職場から支給される給与は甲欄の税額、提出していない職場からの給与は乙欄の税額を使います。

甲欄は扶養親族の人数も考慮に入れて源泉所得税を計算するので、一般的には乙欄よりも源泉所得税額が安くなる傾向にあります。

2.乙欄

前述した通り、乙欄の税額を使うのは、

扶養控除等申告書を提出していない職場から支給される給与の源泉所得税額

です。乙欄は扶養親族の人数に関係なく一律です。

3.丙欄

丙欄の税額を使うのは、

日雇い労働者で、同じ職場に2カ月以上継続雇用されていない社員に支給される給与の源泉所得税額

です。

以上が甲欄、乙欄、丙欄の説明ですが、実務上、国税庁のウェブサイトに公開されている源泉徴収税額表を基に、それぞれの区分に記載されている金額をもって源泉所得税額とします。

■国税庁「令和4年分 源泉徴収税額表」■

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2021/02.htm

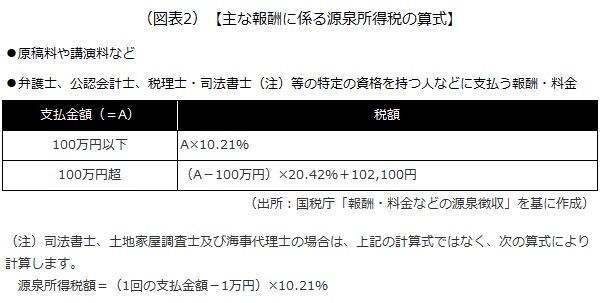

2)報酬に係る源泉所得税

主な報酬に係る源泉所得税の算式は次の通りです。

3 申告・納付時の実務解説と留意点

1)窓口納付とダイレクト納付など

税務署・金融機関の窓口で納付します。この場合、申告も同時に終了したことになります。窓口に行くのが面倒であれば、e-Taxなどの電子申告ソフトを使うと、「ダイレクト納付」などができます。

ダイレクト納付とは、

インターネット上で納付手続きをして、金融機関の口座から引き落とす

ことです。e-Taxの場合、源泉所得税の納付書のデータを税務署に申告して、申告額(納税額)の引落日を指定します。

2)納付が遅れた場合の附帯税

源泉所得税の納付が遅れると、

附帯税という罰金のような税金を払う

ことになります。そして、源泉所得税の納付が遅れたときの附帯税には、延滞税と不納付加算税の2種類があります。

1.延滞税

延滞税とは、

納付が遅れた日数に応じて課される附帯税

です。利息と同じ方法で計算されます。延滞税率は年度によって違いますが、ここ数年は3%ほどで推移しています。

延滞税が1000円未満の場合は納付が必要ありません。そのため、納付が遅れた税額が少額の場合や、期限後すぐに納付すれば、延滞税がかからないことがあります。

2.不納付加算税

不納付加算税とは、

期限内に納付ができなかったことに対して課される附帯税

です。延滞税のように日割り計算ではなく、税率は10%です。ただし、源泉所得税を納付していないことに気付き、税務署から告知される前に自主的に納付した場合、税率は5%で計算します。

不納付加算税が5000円未満の場合は納付が必要ありません。そのため、納付していない税額が5万円未満の場合、不納付加算税はかからないことになります。ちなみに、税務署からの告知を受ける前なら税率は5%なので、納付していない税額は10万円未満となります。

3)納税額がない場合

納税額がない場合、給与等に係る源泉所得税については「源泉所得税額が0円である旨」を税務署に申告する必要があります。年末調整により源泉所得税のマイナス調整が多額に生じた場合、源泉所得税の納税額が0円になることがあります。申告方法は、源泉所得税の納付書の税額の欄に「0」と記載して税務署に郵送します。カーボン複写の納税者控えを返送してもらう必要があるので、郵送の際は返送用封筒を忘れないようにします。

電子申告の場合は、e-Taxソフト等で納税額0円の納付書データを作成し、電子申告をします。

以上(2023年1月)

(監修 南青山税理士法人 税理士 窪田博行)

pj30031

画像:unsplash