書いてあること

- 主な読者:実務で印紙を取り扱う営業担当者、経理担当者

- 課題:印紙を貼り忘れたり、金額を間違ったりすることがある

- 解決策:印紙税の概要と実務上のポイントを知る

1 印紙税とは

1)印紙税と納税者

印紙税とは、契約締結時や代金を領収したときなどに作成される文書に対して課される流通税(財産が動くときに課される税)です。

工事請負契約書や不動産売買契約書、領収書などに決められた印紙を貼り、印鑑や署名で消印することで納税します。また、預貯金通帳など、特定の文書については、印紙を貼ることに代えて、納税義務者が申告することで納付金額を確定させる申告納税方式も認められています。

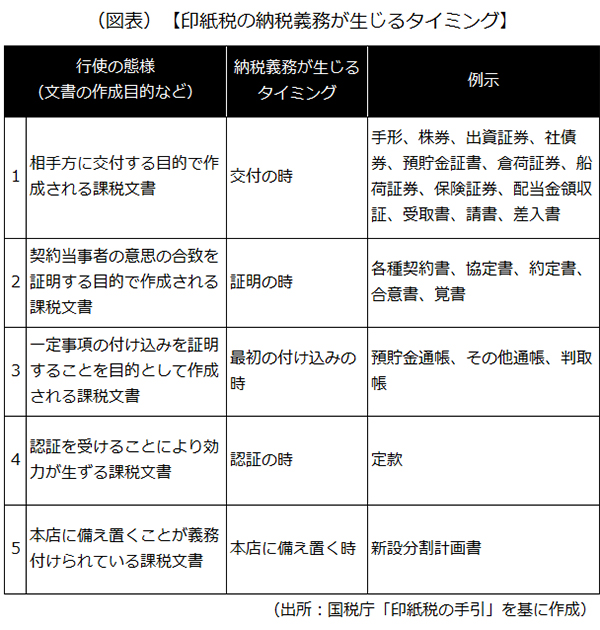

印紙税の納税義務は課税文書を作成したときに発生し、課税文書の作成者は、その作成した課税文書ごとに、印紙税を納める義務があります。「作成した時」の判定は、課税文書の作成目的などによって異なります。印紙税の納税義務が生じるタイミングは次の通りです。

なお、複数の人が共用して一つの課税文書を作成した場合は、作成をした人全員に連帯納付義務が発生します。

2)印紙税の貼り漏れがあった場合

印紙税の貼り漏れがあった場合、課税文書の作成者から、納付しなかった印紙税額とその2倍に相当する金額との合計額、つまり、合計で3倍の金額に相当する過怠税が課税されます(200円の場合は、600円)。

印紙の貼り漏れがあることを自主的に所轄税務署長に申し出た場合、貼り漏れていた印紙税の金額と、その印紙税の額に100分の10の割合を乗じて計算した金額を加えた金額が過怠税となります(200円の場合は、220円)。

なお、印紙は貼ったものの、消印がない場合には、消印されていない印紙の税額と同額の金額が過怠税となります(200円の場合は、200円)。

2 印紙税が課される課税文書とは

1)課税文書とは

課税文書(印紙税が課税される文書)とは、国税庁「印紙税額一覧表」(以下「一覧表」)に記載されている20種類のいずれかの文書に該当するもので、課税事項を証明する目的で作成された文書をいいます。ただし、一覧表の右側に掲載されている非課税文書(一定の金額以下のものなど)を除きます。

2)課税文書に該当するかどうかの判定のポイント

課税文書に該当するかどうかについては、その文書に記載されている個々の内容について判断します。そのため、一覧表にはない文書の名称(見積書や請求書など)でも、その文書に記載されている文言の実質的な意義に基づいて課税文書かどうかを判断します。例えば、契約書は、契約の成立を証明する文書だけでなく、契約の変更をする際の文書、契約の更新、内容変更、内容の補充を証明する文書など、重要事項の契約に関連する文書すべてが課税文書となります。

■国税庁「印紙税額一覧表」■

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/08.pdf

なお、課税文書の種類ごとの内容と印紙税額については、以下コンテンツをご参照ください。

▶ 30015 「いくらの印紙を貼るのか?」を分かりやすくまとめています

3 税理士に聞く 印紙税Q&A

1)電子契約書の場合の取り扱いは?

近年では、紙の代わりに電子データ上で取り交わす契約書(電子契約書)が広がっています。電子契約書の場合には、印紙税は課税されません。

前述の通り、印紙税は課税文書の作成者が納税者となります。ここでいう「作成」とは、紙の書面にて交付することをいいます。つまり、電子契約は紙の書面ではないので課税文書の「作成」に該当せず、印紙税は課税されないということになります。

2)子会社や社員と、会社が締結した契約書の取り扱いは?

まず、子会社との間で締結した契約書については、収入印紙の貼付が義務付けられております。次に社員と会社が締結した契約書については、契約の内容に応じて取り扱いが変わってきます。どのような雇用形態であっても、雇用契約書の内容が請負契約である場合については印紙が必要となります。

3)海外企業と契約を締結した場合の取り扱いは?

印紙税は日本国内の法律なので、その適用地域は日本国内に限られます。従って、課税文書が国外で作成されるときは、国内でサービスを受ける場合や日本国内で文書を保存する場合でも課税されません。

その文書が、いつ・どこで作成されたのかということと、その文書の効力が生じるタイミングが重要となります。つまり、効力が生じるときに国内で文書が作成された場合は、印紙税が課税されることになります。

4)「覚書」に印紙は必要?不必要?

「覚書」についても印紙が必要となるケースがあります。印紙が必要か否かの判断は、その作成した覚書が課税文書に該当するか否かで判断をします。「契約書」か「覚書」か、文書の名称で判断をするのではなく、前述の「課税文書に該当するかどうかの判定のポイント」に記載されている内容に合致した場合、課税されることとなりますので注意が必要です。

5)レシートに印紙が貼られていなかった場合は、受け取った側も問題があるの?

レシートや契約書に印紙の貼付がなかった場合でも、課税文書自体は有効です。また、この場合、印紙税の納税者は、あくまでも「課税文書の作成者」になりますので、受け取った側は特に問題はありません。

6)一つの文書に複数の金額記載がある場合の取り扱いは?

一つの文書に複数の金額記載がある場合、印紙税は契約書に記載されている金額の合計額で判断をすることになります。

以上(2020年8月)

(監修 南青山税理士法人 税理士 窪田博行)

pj30040

画像:pixabay