書いてあること

- 主な読者:大企業を相手に定額利用サービスを提供している企業の経営者・経理担当者

- 課題:取引相手が大企業である場合には、実態に即した契約内容に修正を求められるなどの手続きが生じる可能性がある

- 解決策:ソフトウエアのライセンス定額利用サービスを念頭に、収益の計上時期や、処理の判断が難しい取引の会計上の取り扱い、および税務上の留意点を解説

1 様々な分野に広がるサブスクリプション取引とは

サブスクリプション取引とは、定額課金により一定期間サービスを提供する取引をいいます。新聞や雑誌の定期購読など、定額課金によるサービスは以前から存在していましたが、近年では、ソフトウエアのライセンス供与や動画・音楽配信サービスの他、自動車や洋服など様々な分野でもサブスクリプション取引が広がっています。

本稿では、サブスクリプション取引の典型例として、ソフトウエアのライセンス定額利用サービスを念頭に、収益の計上時期や、処理の判断が難しい取引の会計上の取り扱い、および税務上の留意点について解説します。

2 サブスクリプション取引の会計上の問題~新しい収益認識基準~

企業がサブスクリプション取引を行う場合、販売側の企業では会計上収益を計上することになります。しかし、従来の会計基準では、企業会計原則に「売上高は、実現主義の原則に従い、商品等の販売又は役務の給付によって実現したものに限る」とされているのみで、収益認識に関する詳細な基準は定められていませんでした。

これが、2018年3月に企業会計基準第29号「収益認識に関する会計基準」(以下「会計基準」)および企業会計基準適用指針第30号「収益認識に関する会計基準の適用指針」(以下「適用指針」といい、会計基準と適用指針を合わせて「収益認識基準」)が公表され、収益認識に関する包括的な会計基準が定められました。

収益認識基準の適用時期は2021年4月1日以降開始の事業年度からですが、現時点でも任意適用することができます。以降では収益認識基準を参考に、サブスクリプション取引の会計上の取り扱いを解説します。

3 販売側の会計上の取り扱い

1)収益の計上時期

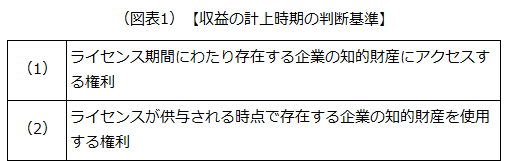

ソフトウエアのライセンス定額利用サービスを提供する企業は、収益認識基準に基づいて収益計上を行う場合、ライセンス供与の性質が次のいずれであるかによって計上時期の判定を行います(適用指針62項)。

ライセンス供与後も随時ソフトウエアのアップデートが行われると想定される場合は上記の(2)に該当し、一定期間(契約に基づくサービス期間)にわたり分割して収益を計上します。また、ライセンス供与後のアップデートが予定されていない場合は上記の(2)に該当し、ライセンスの供与を開始した時点で一括して収益を計上します。

2)収益の計上単位

次に、ソフトウエアのライセンス供与は、インストール・サービス、ソフトウエア・アップデートおよびテクニカル・サポートなどとともに、同一の契約で提供される場合があります。このような場合、各サービスが「一体のもの」か、「別個のもの」かによって収益の計上方法が異なります。

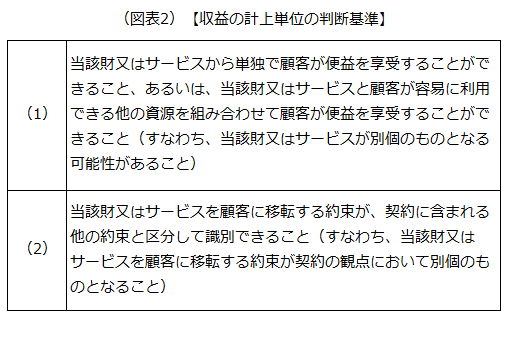

収益認識基準では、顧客に提供するサービスなどについて、次の要件をいずれも満たす場合は別個のものとすると定めています(会計基準第34項)。

ソフトウエアがソフトウエア・アップデートやテクニカル・サポートなどがなくても機能し続けるような場合は、上記(2)の要件を満たすと考えられます。また、各サービスを独立して履行することができ、各サービスの依存度合いや関連度合いが高くないといえるような場合は上記(2)の要件を満たすと考えられます。

各サービスが別個のものと判定される場合、サービスごとに区分して収益認識を行うことになります。

3)収益の額の算定

ソフトウエアのライセンスの定額利用サービスでも、完全定額制ではなく、利用量が一定水準を超えた場合は従量課金となる場合があります。このように、顧客と約束した対価のうち変動する可能性のある部分を、収益認識基準では「変動対価」と定義し、変動対価の額の見積もりによる会計処理を行わなければなりません。

見積もりに当たっては、発生し得ると考えられる対価の額を最も可能性の高い単一の金額(最頻値)とする方法か、発生し得ると考えられる対価の額を確率で加重平均した金額(期待値)とする方法のいずれかのうち、対価の額をより適切に予測できる方法を用いることとされています。また、サービス期間が決算をまたぐ場合には、上記の見積もりについて決算時に金額を見直す必要があります。

4 購入側の会計上の取り扱い

ソフトウエアのライセンスの定額利用サービスを購入している企業においては、通常はサービス利用期間を通じて均等に費用計上することになると考えられます。

ただし、費用を一括で前払いしている場合には、支払い時に前払費用として資産計上し、利用期間にわたって費用に振り替える会計処理が必要になると考えられます。

また、支払形態は定額課金であったとしても、実態としてはソフトウエアの買い切りであると考えられるような取引の場合は、無形固定資産として計上し、使用期間に応じて償却を行うことも考えられます。

5 中小企業の場合

一般的な中小企業の会計処理は、「中小企業の会計に関する指針」や「中小企業の会計に関する基本要領」等によることが認められていますが、収益認識基準はこれらの会計ルールに反映されていません(任意に適用することは可能です)。

従って、一般的な中小企業においては、収益認識基準による厳格な会計処理は求められず、収益認識については従来通り実現主義による会計処理(サービスの提供が終わった時点で、かつ対価が確定したときに収益計上)で問題ありません。

ただし、前述した「収益の計上単位」がそれぞれのサービス(インストール・サービス、テクニカル・サポートなど)ごとに別個のものと判断される取引で、かつ取引相手が大企業である場合には、実態に即した契約内容に修正を求められるなどの手続きが生じる可能性があります。近年、サブスクリプション取引は様々な分野に広がっているため、中小企業においても無視できないトピックであることは間違いありません。

6 税務上の留意点

1)法人税について

法人税法上、益金の額および損金の額は、原則として「一般に公正妥当と認められる会計処理の基準」に従って処理することとされており、サブスクリプション取引の場合、益金として計上すべき時期は「サービス提供が完了したタイミング」となります。

従って、会計上の取り扱いと同様に「ライセンス期間にわたり存在する企業の知的財産にアクセスする権利」であれば一定期間にわたり分割して益金を認識し、「ライセンスが供与される時点で存在する企業の知的財産を使用する権利」であればライセンスの供与を開始した時点で一括して益金を認識します。

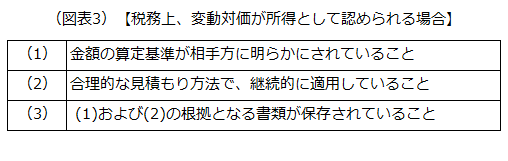

なお、税務上、変動対価については次の要件のすべてを満たす場合に所得として認めることとしています。会計上はこういった要件がないため、会計上と税務上で相違する点となりますが、実務的には会計上もこの要件を参考に収益の額を見積算定することが多いと思われるため、実質的な相違はないと考えられます。

2)消費税について

サブスクリプション取引について、会計上と法人税との間に差異が発生する可能性は低いと考えられます。ただし、消費税については一定の影響が生じます。主な理由は消費税では、「変動対価の見積計上」を認めていないため、会計上、変動対価を計上している場合には、課税売上(消費税の計算上の売上)を計算する上で所定の調整が必要になると考えられます。

3)その他の留意点

一般的な中小企業の会計処理は、従来通り「中小企業の会計に関する指針」や「中小企業の会計に関する基本要領」などによることが認められています。従って、一般的な中小企業においては、収益認識基準による厳格な会計処理は求められず、収益認識については従来と取り扱いが変更になることはありません。

以上(2019年9月)

(監修 税理士法人AKJパートナーズ 公認会計士・税理士 仁田順哉)

(監修 税理士法人AKJパートナーズ 税理士 森浩之)

pj35043

画像:pixabay