書いてあること

- 主な読者:税務調査について知りたい経営者・経理担当者

- 課題:税務調査で指摘を受けた場合の税務署との手続きを詳しく知りたい

- 解決策:指摘に納得する場合と、納得できない場合で手続きが異なる上、指摘内容によって附帯税が変わる

多くの企業は、数年に一度、税務申告の内容に誤りがないかどうかを調査するために、税務署などによる税務調査を受けます。税務調査において、もし税務署の調査官から申告の誤りを指摘された際、納税者がその指摘に納得する場合と、納得できない場合とで、その後の手続きが違ってきます。また、その誤りに対して課される税金(附帯税)も、誤りの種類によってさまざまです。具体的な手続きなどを紹介します。

1 申告の誤りを指摘され、納得する場合

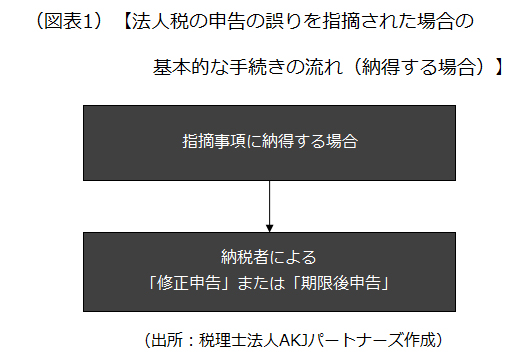

税務調査により法人税の申告の誤りを指摘された場合の基本的な手続きの流れ(納得する場合)は、次の通りです。

税務調査が行われた場合、申告内容の誤りについて指摘を受けることがあります。その後の手続きの概要は、次の通りです。

1)「修正申告」

「修正申告」とは、納税者が税務当局に対して提出する、当初の申告税額より増額する内容の申告書をいいます。

2)「期限後申告」

「期限後申告」とは、当初の期限内申告書を提出していない納税者が、税務当局が決定するまでの間に提出する申告書をいいます。

3)「更正の請求」

納税者が税務当局に対して、税を減額するなど「更正」を行ってもらうことを請求する手続きをいいます。

税務調査が行われた場合、調査官からは、指摘を受けた点について「修正申告」または「期限後申告」(以下「修正申告等」)をするよう勧められます。また、「修正申告等」の申告書(以下「修正申告書等」)を提出した場合には、後述する再調査の請求や審査請求ができません。その代わりに、「更正の請求」を行い追徴税額の減額を求めることができることを説明してもらえることになっています。なお、調査官が「修正申告書等」を準備してくれる場合もあります。指摘を受けた点について納得できる場合には、「修正申告書等」を提出し、追加で納税をして税務調査は終了となります。

なお、消費税の申告の誤りについて指摘を受け、追徴課税が生じる場合(消費税の納税額増加分、損金が大きくなる)に、他の指摘事項がないときは、法人税が減少することとなります。この場合、消費税については「修正申告書等」を提出した上で、法人税については「更正の請求」を行う必要があるのかといった疑問が生じますが、実務上は、調査官が、法人税について減額する「更正」を行ってくれることが多いようです。

2 申告の誤りを指摘され、納得できない場合

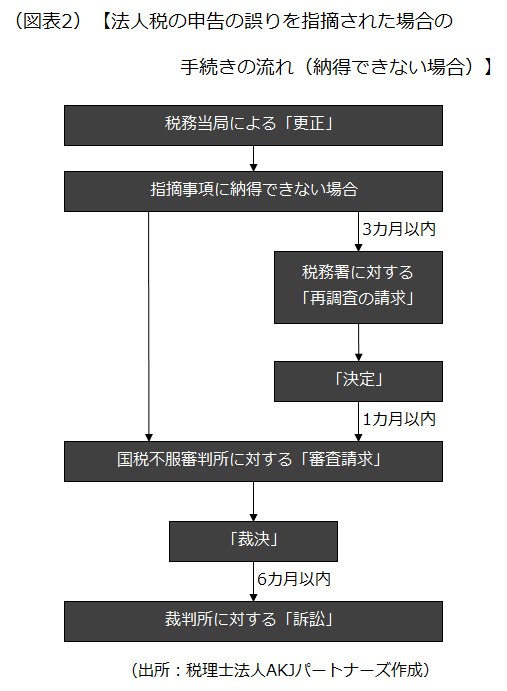

税務調査により法人税の申告の誤りを指摘された場合の手続きの流れ(納得できない場合)は、次の通りです。

1)更正

指摘を受けた点について、「修正申告等」をすることに納得ができない場合には、調査官は「更正」を行い、納税者のもとに更正通知書が送られてきます。なお、追徴税額については、後日、追徴税額が確定してから納税すると、後述する延滞税等がかかるため、納得できない場合も納税をしておくことが望ましいです。

2)税務署に対する再調査の請求

納税者が、更正通知書の内容に納得できない場合には、通知を受けた日の翌日から3カ月以内に、所轄の税務署に対して「再調査の請求」をすることができます。税務当局は、更正の内容について再検討し、その結果(決定)を納税者に通知します。

3)国税不服審判所に対する「審査請求」

「決定」を受けても、まだ納得ができない場合には、「決定」の通知を受けた日の翌日から1カ月以内に、国税庁の機関である国税不服審判所に対し、「審査請求」をすることができます。また、「再調査の請求」を経ることなく、直接「審査請求」をすることもできます。国税不服審判所は内容について審査し、その結果(裁決)を納税者と税務署長に通知します。

4)税務訴訟

「裁決」を受けても、まだ納得ができない場合には、「裁決」の通知を受けた日の翌日から6カ月以内に、裁判所に訴訟を起こすことができます。判決によって、指摘を受けた内容の有無が確定することになります。

5)統計に見る指摘事項を覆せる可能性

国税庁が公表している「国税庁レポート2020」によると、2019年度における再調査の請求の処理件数は1513件で、このうち、納税者の主張の全部または一部が認められた割合は12.4%となっています。

また、2019年度における審査請求の処理件数は2846件で、このうち、納税者の請求の全部または一部が認められた割合は13.2%となっています。

さらに、2019年度における訴訟の終結件数は216件であり、このうち、納税者の請求の全部または一部が認められた割合は9.7%となっています。

3 「更正」の期限・「修正申告書」の提出期限

税務当局による「更正」の期限は次の通り定められているため、この期間を超えて「更正」をすることができません。

- 原則、法定申告期限から5年。

- 法人税の欠損金に係るものは、法定申告期限から9年(2018年4月1日以後に開始する事業年度で生じた欠損金については10年)。

- 偽りその他の不正の行為等によるものは、法定申告期限から7年。

一方、「修正申告書」の提出には期限がないため、税務当局による「更正」を受けるまでは、どの年度の「修正申告書」でも提出することができます。なお、税務当局による「更正」の期限は前述の通り定められているため、それより前の事業年度に遡って自ら「修正申告書」を提出する必要は実質的に無いということになります。

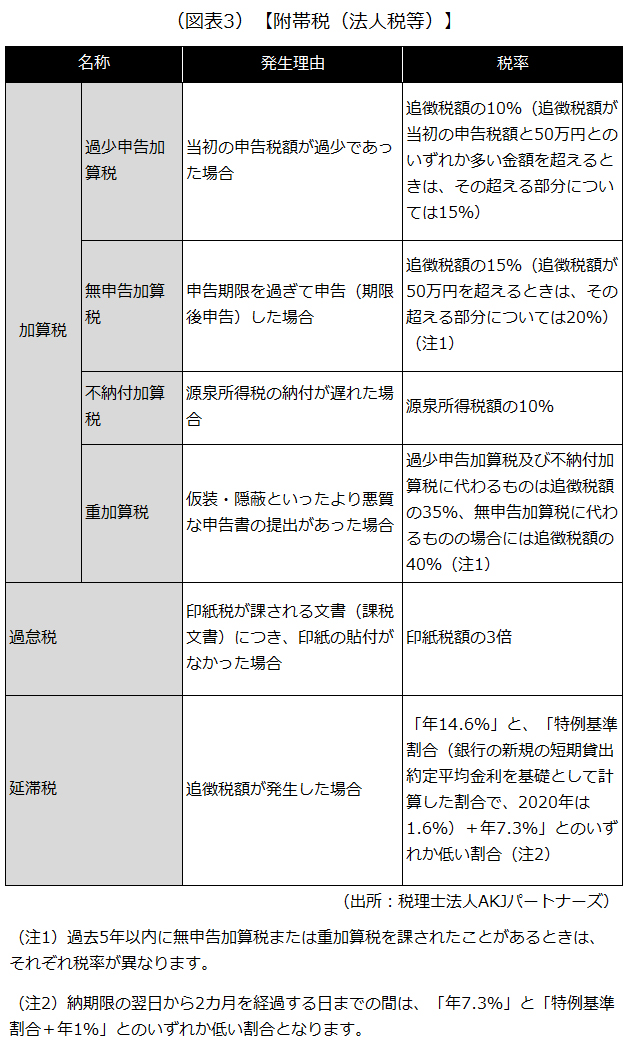

4 修正申告書等を提出した場合にかかる附帯税(法人税等)

1)加算税

1.過少申告加算税

過少申告加算税とは、修正申告書等による税額と当初の申告税額との差額に対して課されるものです。過少申告加算税は、原則として追徴税額の10%(追徴税額が当初の申告税額と50万円とのいずれか多い金額を超えるときは、その超える部分については15%)となります。

なお、税務当局による調査通知以後、その税務調査によって更正または決定(以下「更正等」)が行われることを認識していながら、修正申告書等を提出したもの(以下「予知したもの」)でないときは、追徴税額の5%(追徴税額が当初の申告税額と50万円とのいずれか多い金額を超えるときは、その超える部分については10%)となります。また、税務当局による調査通知前で、かつ、更正等を予知したものでないときは、過少申告加算税は課されません。

2.無申告加算税

無申告加算税とは、「期限後申告」による税額に対して課されるものです。無申告加算税は、原則として追徴税額の15%(追徴税額が50万円を超えるときは、その超える部分については20%)となります。また、更正等が行われることを予知したものでないときは、追徴税額の10%(追徴税額が50万円を超えるときは、その超える部分については15%)に軽減されます。

なお、過去5年以内に無申告加算税または重加算税を課されたことがあるときは、追徴税額の25%(追徴税額が50万円を超えるときは、その超える部分の30%)となります。

3.不納付加算税

不納付加算税とは、源泉所得税の納付が遅れた場合に課されるものです。不納付加算税は、納期限後に納付した源泉所得税額の10%となります。ただし、告知があることを予知したものでないときは5%となります。

4.重加算税

重加算税とは、上記の「過少申告加算税」「無申告加算税」「不納付加算税」に代えて、仮装・隠蔽といったより悪質な申告の誤りに係る追徴税額に対して課されるものです。加算税は、過少申告加算税及び不納付加算税に代わるものは追徴税額の35%、無申告加算税に代わるものの場合には追徴税額の40%となります。

なお、過去5年以内に無申告加算税または重加算税を課されたことがあるときは、追徴税額の45%(無申告加算税の場合には追徴税額の50%)となります。

2)過怠税

過怠税とは、印紙税が課される文書(課税文書)につき、印紙の貼付がなかったことにより課されるものです。過怠税は原則として、本来の印紙税額の3倍に相当する額となります。

3)延滞税

延滞税とは、追徴税額に対して課される利息の性質を有するものです。延滞税は原則として、「年14.6%」と、「特例基準割合(銀行の新規の短期貸出約定平均金利を基礎として計算した割合で、2020年は1.6%)+年7.3%」とのいずれか低い割合で計算されます。ただし、特例により、納期限の翌日から2カ月を経過する日までの間は、「年7.3%」と「特例基準割合+年1%」とのいずれか低い割合で計算されます。

従って、現在は、納期限の翌日から2カ月を経過するまでの間は2.6%、それ以降は年8.9%となります。

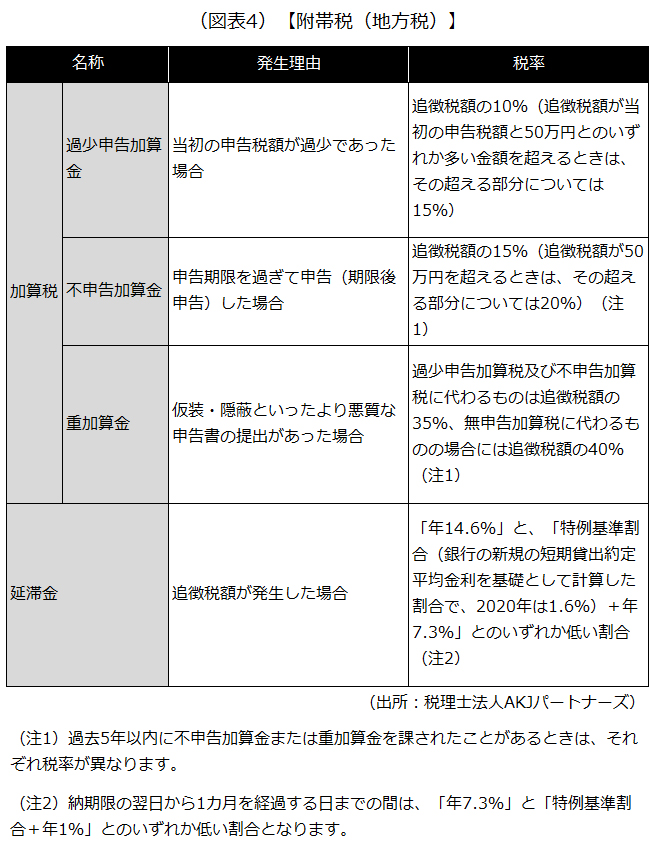

5 修正申告書等を提出した場合にかかる附帯金(地方税)

地方税に係る附帯金は次の通りです。地方税についても、法人税等と同様に、「修正申告等」や「更正」の手続きがあります。ただし、住民税には、過少申告加算金・不申告加算金および重加算金は課されません。

なお、各附帯税の意味合いは、法人税等と同じになるため、ここでは税額の算出方法のみを紹介します。

1)加算金

1.過少申告加算金

過少申告加算金は、法人事業税の追徴税額の10%(追徴税額が当初の申告税額と50万円とのいずれか多い金額を超えるときは、その超える部分については15%)となります。ただし、更正等があることを予知したものでないときは課されません。

2.不申告加算金

不申告加算金は、法人事業税の追徴税額の15%(追徴税額が50万円を超えるときは、その超える部分については20%)です。ただし、更正等があることを予知したものでないときは5%となります。

なお、過去5年以内に不申告加算金または重加算金を課されたことがあるときは、追徴税額の25%(追徴税額が50万円を超えるときは、その超える部分の30%)となります。

3.重加算金

法人事業税の追徴税額の35%です。ただし、無申告の場合には追徴税額の40%となります。

なお、過去5年以内に不申告加算金または重加算金を課されたことがあるときは、追徴税額の45%(無申告の場合には追徴税額の50%)となります。

2)延滞金

延滞金は原則として、「年14.6%」と「特例基準割合+年7.3%」とのいずれか低い割合です。ただし、特例により、納期限の翌日から1カ月を経過する日までの間は、「年7.3%」と「特例基準割合+年1%」とのいずれか低い割合で計算されます。

従って、現在は、納期限の翌日から1カ月を経過するまでの間は2.6%、それ以降は年8.9%となります。

6 いわゆる「所得隠し」があった場合

税務調査によって、事実の仮装・隠蔽の行為による申告漏れ(いわゆる「所得隠し」)の指摘を受けた場合には、追徴税額や上記の重加算税などの他、青色申告の取り消し処分も受けます。青色申告の取り消しは、過去の事業年度に遡って行われるため、税額控除などの青色申告の特典を受けていた場合には、適用を受けていない場合との差額について追徴税額が生じます。

また、法人の代表者等が刑事罰の対象ともなり、10年以下の懲役もしくは1000万円以下の罰金が科されます。さらには、こうした事実を報道されることなどによって、法人の社会的信用が下落するなど経営に与える悪影響は計り知れません。

なお、税務調査の全体の流れや勘定科目ごとの税務調査対策のポイント、税理士に聞いた税務調査の舞台裏については、以下のコンテンツをご参照ください。

▶ 30080 「税務調査」がよく分かる 手続きの流れを徹底解説

▶ 30091 この勘定科目が危ない? 勘定科目ごとの税務調査対策

▶ 30034 ウソかホントか? 税務調査の舞台裏

▶ 30051 続・ウソかホントか? 税務調査の舞台裏

以上(2020年9月)

(監修 税理士法人AKJパートナーズ 税理士 森浩之)

pj30092

画像:Elnur-shutterstock