1 なぜ、税務デューディリジェンスが必要なのか

M&Aにおいて、上場会社等を中心に税務デューディリジェンス(以下「税務DD」)は頻繁に実施されます。しかし、中小企業同士のM&Aにおいて税務DDを実施するケースは極めて少なく、税務DDというものを知らない中小企業の経営者も多くいらっしゃると思います。

DDの分野は幾つかありますが、この記事では「税務DD」を取り上げます。税務DDの目的は、

将来の税務調査における税務上のリスクを把握する

ことです。例えば買い手は、税務DDによって、買収後に対象会社に税務調査が入り、多額の追徴課税(追加の課税や延滞税・重加算税などの罰金課税)の指摘を受ける事態を事前に把握することができます。

なお、税務DDの目的として、税務上のリスクの把握以外にも、買収スキームの検討などがありますが、この記事では、税務上のリスクの把握に絞って説明します。

2 税務DDを実施したほうがよい3つのケース

中小企業同士、特に小規模なオーナー企業同士のM&Aにおいては、税務DDを実施しているケースはほとんどありませんが、大切なのは、どういったM&Aにおいて税務DDが必要となるのかです。税務DDを実施したほうがよいM&Aとして、次の3つのケースがあります。

1)株式譲渡によるM&Aを検討している

M&Aのスキームには、株式譲渡、事業譲渡、合併、会社分割などがあります。中小企業同士のM&Aでは、株式譲渡を選択することが多いです。株式譲渡とは、

売り手が保有する対象会社の株式を買い手に譲渡する方法(買い手は対象会社の株式を取得する方法)

です。

株式譲渡の場合、株式の取得を通じて会社自体を買収することになるので、

対象会社の税務上のリスクは対象会社が抱えたままで、リスクを切り離すことはできない

という特徴があります。そのため、税務DDの実施を検討します。

なお、事業譲渡の場合、税務上のリスクを切り離すことが可能です。事業譲渡とは、

対象会社が運営している事業の一部を、買い手が買収する方法

です。会社自体を買収するわけではないので、税務上のリスクは承継されず、税務DDは実施しないことが多いです。当初は株式譲渡を考えていたものの、税務DDを実施した結果、リスクが高いと判断した場合、売り手と交渉して事業譲渡に変更することもあります。

2)対象会社が特殊な取引などを行っている

対象会社が次に挙げるような特殊な取引などを行っている場合、税務DDの実施を検討します。

- 過去にM&Aを行っている

- 輸出入など海外取引を行っている

- 多額の非経常的取引を行っている(例:土地や建物の売却などにより、多額の特別損益が計上されている場合など)

- 売り手が対象会社を含めて複数のグループ会社を抱えている

上記の場合、多額の追徴課税が発生するなどの恐れがあります。また、一般的な取引ではないので、税務処理を間違えていることもあります。

3)対象会社に顧問税理士がいない、長年税務調査を受けていない

それほど多くありませんが、対象会社に顧問税理士がいない場合や、長年税務調査を受けていない場合には、税務DDの実施を検討します。一般的に、法人に対する税務調査は3~5年ごとに実施されます。長年税務調査を受けていない場合、近い将来、税務調査が実施されて、税務上のリスクが顕在化する可能性は、他のリスク(法務、労務など)よりも高いと考えられます。

3 税務DDの進め方

税務DDでは、主に次の3つのことが実施されます。

- 資料の閲覧

- 対象会社の経営者・実務担当者へのインタビュー

- 上記1.と2.の情報の分析など

税務DDを実施する場合、仲介会社やフィナンシャル・アドバイザー(FA)を通じて、対象会社に税務DDの目的や理由を丁寧に説明します。何も説明がない、もしくは簡単な説明だけで税務DDを実施すると、対象会社としては、まるで税務調査を受けているような不愉快な気分となり、M&Aプロセスがスムーズに進まず、場合によっては中止になることもあります。

税務DDを担当するのは、税理士や税理士法人であり、買い手の専属アドバイザーとして実施します。買い手の顧問税理士が担当する場合もありますが、通常は、税務DDの経験豊富な税理士や税理士法人が実施します。税務DDは、単に対象会社の税務申告書の計算をチェックするのではなく、計算の前提となるさまざまな取引の内容、背景、理由、根拠などを調査し、それらは税務上問題がないのか、問題がある場合はどの程度のリスクなのかなどを総合的に検討するためです。また、M&Aに関する豊富な知識も必要です。

通常、税務DDの期間は2~3週間です。この期間内に、買い手と対象会社との間でやり取りし、情報開示が行われます。

インタビューは、経営者の他、必要に応じて経理等の実務担当者にも行うことがあります。ただ、M&Aは公にせずに実行されることが少なくないので、通常、情報共有の範囲は限定されます。実務担当者にもインタビューをする場合は、情報漏洩に十分留意しましょう。

4 税務DDで調査されること

税務DDでは、対象会社にある税務上の潜在的なリスクを調査し、その結果に応じて次のように対応を検討します。

- 買収価格に反映:過去に対象会社が申告した税務申告書の計算に明らかな間違いが発見された場合、税務調査で指摘を受ける恐れが高いため、買収価格に反映する(買収前に修正申告する場合もある)

- スキームの変更:多額の追徴課税などの恐れがある場合、株式譲渡から事業譲渡にスキームを変更する

- 買収契約書または買収後の統合作業のプランニングなどに反映:買収後に税務調査が入って指摘を受けた場合、売り手に追徴課税相当を補填してもらう旨を契約書に反映する

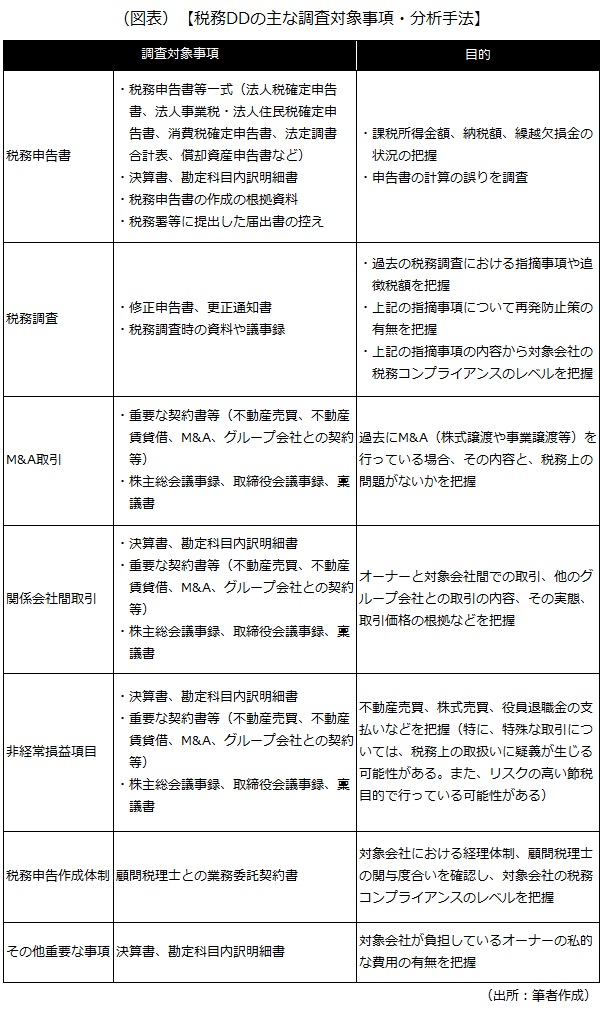

では、具体的に税務DDの主な調査対象事項・目的を確認していきましょう。なお、税務の時効は原則5年であることや、税務調査は過去3年を対象とすることが多いことから、調査対象年は過去3~5年で実施することが一般的です。

税務DDの実施に当たって、よく見られる問題点を以降で紹介します。

5 税務DDで注意すべきこと

1)オーナーの個人的費用の計上

対象会社が高級車、クルーザー、高級マンション、別荘などを購入している場合や、多額の接待交際費や旅費交通費を計上している場合があります。オーナー会社においては、個人的な費用と会社の費用を混同しやすい環境にあるため、資産の利用目的や支出した理由によっては、オーナーの個人的経費とみなされ、追徴課税のリスクがあります。

2)オーナーの資産管理会社との取引

相続対策の一環で、売り手のオーナーが資産管理会社を保有している場合があります。対象会社が資産管理会社に不動産を売却していたり、資産管理会社から不動産を借りていたりする場合、その取引価格はオーナーの一存で決めることができます。そのため、一般的な水準と比較して著しく異なる場合が多くあります。このような場合、対象会社に対して追徴課税のリスクがあります。

また、対象会社が不動産を保有している場合、その不動産をオーナーが引き続き保有するために、M&Aプロセスの直前に不動産とM&A対象事業を分けることがよくあります。仮に対象会社が事前にオーナーに不動産を売却する場合、その売却価格が妥当かどうか、売却により対象会社で、どの程度の売却益および税金が発生するのかを調査する必要があります。多額の税金が発生すると見込まれる場合、それを考慮してM&Aの買収価格を検討します。

3)輸入に係る消費税のリスク

消費税の計算では、原則として、支払った消費税は預かった消費税から控除して納税額を算出します。さらに輸入に関しては、手続きが複雑です。対象会社が海外から物品を輸入している場合、輸入時に消費税を支払います。支払った消費税を証明するために、対象会社宛ての輸入許可書が必要となります。しかし、輸入代行業者を通じて輸入している場合、輸入許可書が対象会社宛てではなく、輸入代行業者宛てとなっていることがあり、それを知らずに消費税申告書を作成している場合(本来は控除できない支払った消費税を、誤って控除してしまっているケース)があります。

4)源泉所得税の徴収漏れ(特に海外取引)

対象会社が、海外の会社や海外在住の個人に対して何らかの支払いをしている場合、一定の支払いについては、その支払いの際に源泉所得税を徴収して納付する義務があります。源泉所得税の納税義務があることを知らずに取引を続けている場合がよくあります。

5)過去のM&A

過去に対象会社がM&Aを行っていた場合には要注意です。他の調査項目と比較して、金額面で税務上のリスクが高い可能性があります。そのM&Aが成立した際に仲介会社に手数料を支払うことが一般的ですが、株式譲渡スキームの場合、税務上は、その仲介手数料は経費として認められず、株式の取得価額に含めます。支払手数料等の費用として処理しているケースがよくあります。

以上(2025年9月更新)

(執筆 アクシアパートナーズ税理士法人 税理士 大塚行親)

pj30150

画像:Mariko Mitsuda