1 インボイスでなければ消費税で損をする?

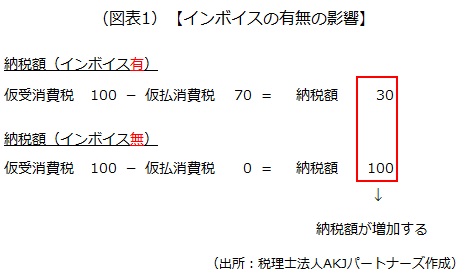

消費税は、「預かった消費税(仮受消費税)」から「支払った消費税(仮払消費税)」を差し引いて計算します。これを「仕入税額控除」といいますが、インボイス制度が導入されてから(2023年10月1日以後)は、

「適格請求書発行事業者」から発行してもらったインボイスを保存することが、仕入税額控除の条件

になっています。適格請求書発行事業者とは、国税庁に適格請求書発行事業者の登録をした事業者です。

相手が適格請求書発行事業者でも正確なインボイスをもらえなかったり、相手が適格請求書発行事業者の登録をしていなかったりする場合、仕入税額控除が受けられず、皆さんが損をすることがあるのです。

インボイスは大事なものですから、紛失しないように保存方法も決めておきましょう。このタイミングで電子帳簿保存法にも対応し、インボイスの電子保存を検討してもよいかもしれません。

2 仕入税額控除が楽々な会社とは?

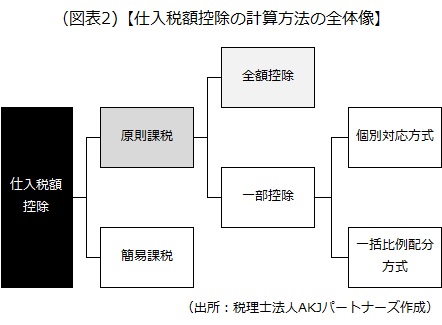

仕入税額控除には、「原則課税」と「簡易課税」とがありますが、ここでは原則課税に注目します。なお、簡易課税は課税売上高が5000万円以下など、一定の要件を満たす企業が採用できる、仕入税額控除の計算を簡単にした仕組みです。

さて、原則課税に話を戻します。【簡易】課税という制度があるくらいなので、仕入税額控除の計算は複雑なのですが、実は、次の2つのいずれの要件も満たす会社は全額控除が認められています。規模がそれほど大きくなく、厳密に計算しなくても影響は軽微と考えられているからです。

- 課税売上高が5億円以下

- 課税売上割合(売上高に対する課税売上高の占める割合)が95%以上

全額控除が認められてない場合、「個別対応方式」か「一括比例配分方式」で計算しなければなりません。このようにさまざまな計算方法のある仕入税額控除の全体像をまとめると次のようになります。

3 「個別対応方式」と「一括比例配分方式」

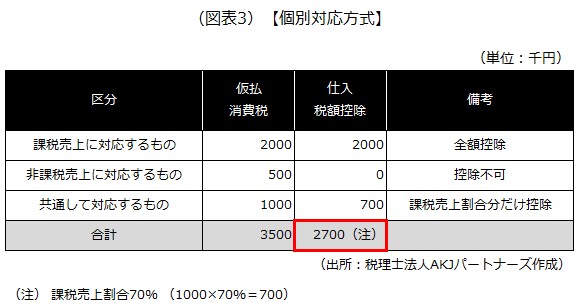

1)個別対応方式とは

仕入税額控除の基本は次の通りで、これを最も厳密に行うのが個別対応方式です。

- 課税売上に対応する仕入で発生した仮払消費税:全額控除する

- 非課税売上に対応する仕入で発生した仮払消費税:控除できない

- 課税売上と非課税売上に共通した仕入で発生した仮払消費税:一定割合だけ控除する

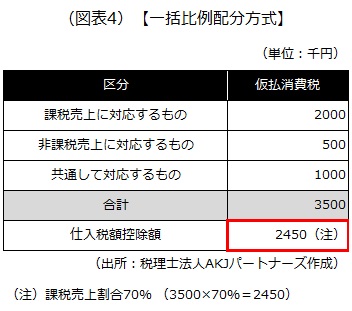

2)一括比例配分方式とは?

一方、一括比例配分方式は個別対応方式よりは楽です。なぜなら、一括比例配分方式では個別対応方式のように仮払消費税を3つに区分することなく、

仮払消費税の全額に課税売上割合を掛けた金額を仕入税額控除額とする

ことができるからです。

ただ、一括比例配分方式は、一度採用したら最低2年間は変更できないので注意してください。事務負担が楽だからといって安易に一括比例配分方式を採用すると、仮に翌期は個別対応方式のほうが納税額が減る場合でも、個別対応方式は採用できなくなってしまいます。

4 その他仕入税額控除の特例

仕入税額控除の計算にはさまざまな特例があり、これを見逃すと税務調査で指摘を受けることがあります。主な特例を紹介するので、ご確認ください。

1)課税売上割合の著しい変動(土地の売却など多額の非課税売上が発生したときなど)

高額で長い期間使い続ける固定資産は、取得した事業年度の状況(課税売上割合)だけで、仕入税額控除の金額を決定することが不合理なケースがあります。そのため、課税売上割合が直近3年間のもの(通算課税売上割合)と比べて、

- 著しく増加した場合には、仕入税額控除額を加算する

- 著しく減少した場合には、仕入税額控除額を減算する

という一定の調整をします。

例えば、普段は売上のほとんどが課税売上に該当する会社なのに、たまたま、ある事業年度に土地などを売却したために多額の非課税売上が生じて課税売上割合が著しく変動するケースなどが該当します。

この調整は、固定資産を取得した事業年度を含めて3年間のうちに行われる可能性があります。そのため、多額の設備投資をした場合は、その後の課税売上割合の推移に注意し、仕入税額控除の調整もれによって税務調査で指摘されないようにしましょう。

2)固定資産の転用(固定資産の取得から3年以内に、使用用途を変更したときなど)

課税業務用に使用する目的で固定資産を購入した場合、個別対応方式で仕入税額控除を計算すれば、仮払消費税は全額控除できます。逆に、非課税業務用に使用する目的で固定資産を購入した場合、個別対応方式で仕入税額控除を計算すれば、仮払消費税は一切控除できません。

しかし、固定資産は比較的長い間使い続けるにもかかわらず、取得した事業年度の用途だけで仕入税額控除の金額を決定するのは不合理なケースがあります。そのため、取得した固定資産を、3年以内に

- 課税業務用から非課税業務用に用途変更した場合は、仕入税額控除額を減算する

- 非課税業務用から課税業務用に用途変更した場合は、仕入税額控除額を加算する

という一定の調整をします。

多額の設備投資をした場合は、その後の用途変更の可能性に注意し、仕入税額控除の調整もれによって税務調査で指摘されないようにしましょう。

以上(2025年11月更新)

(監修 税理士法人AKJパートナーズ 税理士 森浩之)

pj30136

画像:kai-Adobe Stock