書いてあること

- 主な読者:決算対策の一環などとして、賃借料を損金にしたい経営者

- 課題:オフィス賃料や借上社宅などによる取り扱いの違いが複雑で分からない

- 解決策:物件はビジネスで使うこと。借上社宅は入居者から一定額を収受する

1 賃借料とは

賃借料とは、

オフィスを借りたり、役員や従業員のために会社名義でマンションを借りたりする(借上社宅)際に支払う家賃

です。賃借料は、原則として全額を損金とすることができますが、いくつかの注意点があります。また、権利金の取り扱いなど税務特有の処理が必要になるため、税務調査でも重点的に調べられます。

賃借料が損金になるかどうかのポイントは、

- オフィスや営業所の賃借料であること

- 社宅の賃借料であること。ただし、役員・従業員からの徴収額に要注意

- 権利金は一旦資産計上、原則5年間で償却すること

です。詳しく見ていきましょう。

2 損金になる賃借料の3つのポイント

1)オフィスや営業所の賃借料であること

リモートワークが進むとはいえ、オフィスや営業所は事業を行う上で重要なものであり、このオフィスなどについて支払う賃借料は全額が損金となります。ただし、実際にオフィスとして使われておらず、経営者などが私的に使用しているものと判断された場合、その全額または一部が損金とできないこともあります。詳細は後述します。

2)社宅の賃借料であること。ただし、役員・従業員からの徴収額に要注意

借上社宅について支払う賃借料についても、原則として支払った金額の全額を損金とすることができます。ただし、その借上社宅に住んでいる役員・従業員から、1カ月当たり一定額の家賃を会社が収受していないと(役員・従業員が会社へ支払わないと)、その一定額は給与として所得税の源泉徴収の対象となります。この「一定額」とは、会社が家主に支払っている賃借料と同額にする必要はありませんが、計算方法は税法で決まっており、また、役員と従業員で計算方法が違います。

1.役員の場合

役員の場合、税法で決められた一定額と同額以上を会社が受け取っていれば、所得税の源泉徴収の対象とはなりません。また、一定額の計算方法は、

- 小規模住宅(床面積が132平方メートル以下などの基準を満たした住宅)の場合

- 豪華社宅(床面積が240平方メートル超などの基準を満たした住宅)の場合

- そのいずれにも該当しない住宅の場合

で異なります。それぞれの区分の詳細な判断基準や徴収額の計算方法は少し専門的になるので末尾にまとめています。

2.従業員の場合

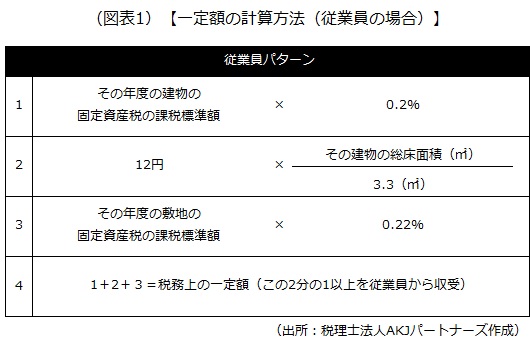

従業員の場合、税法で決められた一定額の2分の1以上を会社が受け取っていれば、所得税の源泉徴収の対象とはなりません。一定額の計算方法(従業員の場合)は次の通りです。

3)権利金は一旦資産計上、原則5年間で償却すること

オフィスや社宅を借りるときに「権利金」を支払った場合、支払時に全額を損金とすることはできません。いったん資産に計上し、税法で定められている年数に応じて償却することによって損金となります。税法上の償却期間は原則として5年ですが、契約による賃借期間が5年未満の場合でかつ、契約更新の際に再び権利金(いわゆる更新料)の支払いが必要な場合は、契約による賃借期間が償却期間となります。

3 賃借料で迷いやすい実務Q&A

1)オフィス兼住宅としているマンションの賃借料も損金となるの?

自宅である賃貸マンションの一室をオフィスとして使用している場合、賃貸マンションの家賃を賃借料として会社の損金にできます。ただし、この賃借料には自宅として使用している部分も含まれるため、全額を損金にできません。マンションの床面積を自宅使用部分とオフィス使用部分とに区分して家賃を按分した上、オフィス使用部分のみを賃借料とするなど、合理的に計算した金額を賃借料として処理しましょう。また、按分計算した資料(計算表や、計算の基となった設計図など)は税務調査の際に提示を求められるので、帳簿書類とともに保存しておくことが重要です。

2)高級タワーマンションでも社宅として大丈夫?

高級タワーマンションであっても、借上社宅として使用すること自体には問題ありません。重要なのは、税法で定められている一定額を役員・従業員から収受することです。中でも「豪華社宅」の場合、会社が家主に支払っている家賃と同額を役員から収受する必要があります。「豪華社宅」の明確な定義はありませんが、高級タワーマンションの場合、「プール」や「トレーニングジム」など、一般的な住宅にはない設備が整えられているケースがあるため、豪華社宅と認定される可能性もあります。

税務調査で豪華社宅と指摘された場合、「会社が家主に支払っている家賃」と「会社が役員から収受している家賃」の差額は役員に対する給与として取り扱われ、所得税源泉徴収の対象になります。金額によっては多額の税負担が生じることにもなるので、判断に迷った場合には、税理士などの専門家に相談することが重要です。

3)新型コロナウイルス感染症拡大の影響によるオフィス家賃の減額を受けた場合の税務上の取り扱いはどうなるの?

オフィス家賃の減額を受けた会社側には、減額された分の受贈益(益金)が発生しますが、減額分のオフィス家賃(損金)と相殺され、課税は生じません。例えば、元のオフィス家賃が100万円で、30万円の減額を受けた場合、100万円(損金)-30万円(益金)=70万円(損金)となります。結果、減額後のオフィス家賃分が損金として処理されます。

4 社宅に対する役員からの徴収額の区分と計算方法

1)役員で、小規模住宅の場合

小規模住宅とは、次のいずれかに該当する住宅です。なお、区分所有の建物の場合(マンションやオフィス兼住宅など)、共用部分の床面積を按分し、専用部分の床面積に加えたところで面積判定します。

- 法定耐用年数が30年以下の建物の場合→床面積が132平方メートル以下の住宅

- 法定耐用年数が30年を超える建物の場合→床面積が99平方メートル以下の住宅

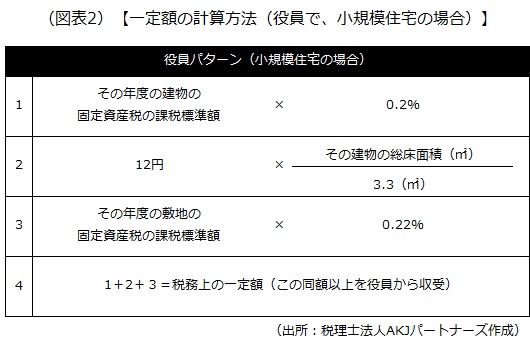

一定額の計算方法(役員で、小規模住宅の場合)は次の通りです。

2)役員で、豪華社宅の場合

豪華社宅であるかどうかは、「床面積が240平方メートルを超えるもの」のうち、取得価額、支払賃貸料の額、内外装の状況など、各種の要素を総合的に見て判定します。「床面積が240平方メートル以下のもの」であっても、一般的な住宅にはないような設備が整えられている場合、税務調査において「豪華社宅」として指摘されることがあります。

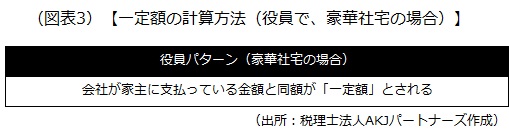

一定額の計算方法(役員で、豪華社宅の場合)は次の通りです。

3)役員で、小規模住宅・豪華社宅のいずれにも該当しない場合

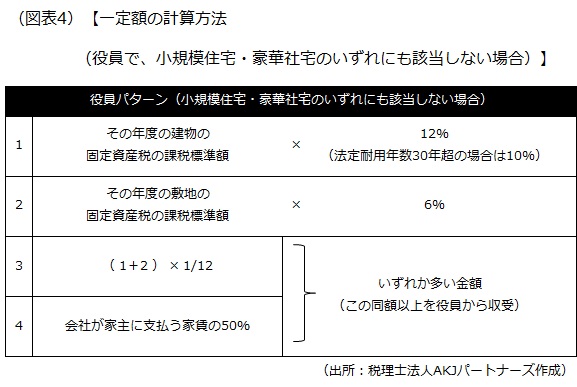

一定額の計算方法は次の通りです。

以上(2022年6月)

(監修 税理士法人AKJパートナーズ 税理士 森浩之)

pj30086

画像:Mariko Mitsuda