書いてあること

- 主な読者:税務の電子化への切り替えを検討している中小企業の経営者・経理担当者

- 課題:税務の電子化は、税目や業務ごとに電子申告システムが異なるなど難解

- 解決策:電子化されている主な税務業務の解説と、税理士に聞いた留意点をまとめる

1 広がる税務の電子化、進む義務化

2020年4月1日以後に開始する事業年度から、大企業(資本金1億円超の法人)は、法人税、地方法人税、消費税及び地方消費税の電子申告が義務化されます。今のところ中小企業には義務化されていませんが、今後は義務化の見込みであるともいわれます。

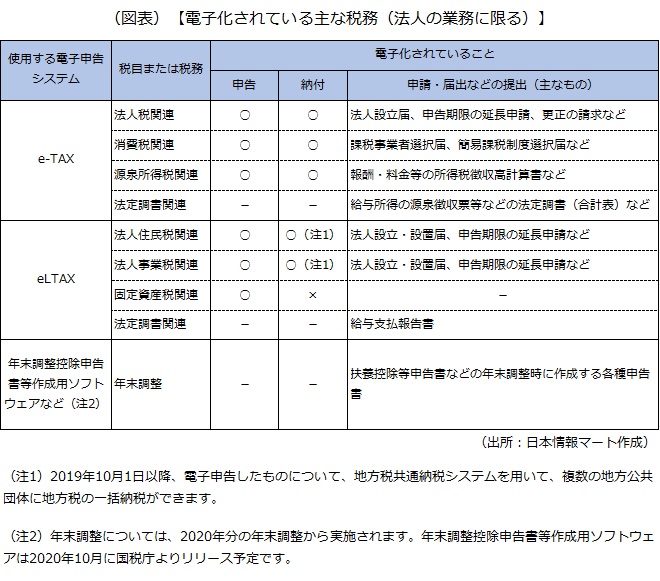

上記以外にも、近年さまざまな税務に関する電子化の動きが進んでいます。現在電子化されている主な税務(法人の業務に限る)は次の通りです。なお、本稿では、税務の電子化により利用されるシステムをまとめて「電子申告システム」としています。

「e-TAX」および「eLTAX」でできることの詳細は、それぞれ下記のウェブサイトで確認することができます。

■e-TAX 利用可能手続き一覧■

https://www.e-tax.nta.go.jp/tetsuzuki/tetsuzuki6.htm

■eLTAXで利用可能な手続き■

https://www.eltax.lta.go.jp/eltax/gaiyou/tetuduki

2 電子申告システムの概要

1)e-Tax(国税電子申告・納税システム)

e-Taxは、国税(法人税、所得税、消費税など)に関する申告、納付・申請・届出について、インターネットなどを利用してオンライン上で行うことができるシステムです。2004年からサービスが開始され、現在では納税者本人に代わって税理士などが電子申告をする代理送信や、添付書類のイメージデータ(PDF形式やCVS形式)による提出も可能になっています。納付についても、税務署に事前届け出した預貯金口座から振替納付するダイレクト納付と、インターネットバンキングなどを通じたオンライン納付が可能になっています。

なお、大企業については2020年4月1日以後に開始する事業年度から義務化され、電子申告せず書面で提出した場合、その申告は無効なものとして扱われます。そうなると、原則無申告加算税の課税対象となります。

申告・納税以外にも、法定調書の提出もe-TAXで行うことができます。前々年の源泉徴収票などの支払調書の提出枚数が1000枚(2021年1月1日以後に提出する法定調書に係る判定は100枚)以上ある場合には、e-Taxまたは光ディスクなどによる提出が義務付けられています。そして、提出義務の判定は支払調書の種類ごとに行われます。

2)eLTAX(地方税ポータルシステム)

eLTAXは、地方税(法人住民税、法人事業税、固定資産税など)に関する申告、納付・申請・届出について、インターネットなどを利用してオンライン上で行うことができるシステムです。2005年から6府県でサービスが開始され、現在では、全ての都道府県・市区町村の地方税の電子申告に対応しています。納付についても、2019年10月から地方税共通納税システムが開始され、これまでは納付先の口座が自治体ごとに別々だったものが、共通口座への一括納付(ダイレクト納付またはオンライン納付)が可能になっています。

申告・納税以外にも、給与支払報告書の提出もeLTAXで行うことができます。前々年の所得税の源泉徴収票の提出枚数が1000枚(2021年1月1日以後に提出する法定調書に係る判定は100枚)以上ある場合には、eLTAXまたは光ディスクなどによる提出が義務付けられています。

3)年末調整控除申告書等作成用ソフトウェア

2020年分の年末調整から電子化が始まり、2020年10月に国税庁から無料の申告書等作成ソフト(年末調整控除申告書等作成用ソフトウェア。以下「年調ソフト」)が公開される予定です。

従業員自身が年調ソフトを国税庁のウェブサイトからダウンロードし、オンライン上で年末調整書類一式を作成し、会社にデータで提出できるようになります。年末調整手続きの電子化により、各保険会社からデータで発行される保険料控除証明書をこのソフトに取り込むことで、自動入力される仕組みとなっているようです。

なお、保険会社から保険料控除証明書をデータで発行を受けるためには、保険会社ごとに手続きが異なりますので、事前に確認するようにしましょう。

4)(参考)帳簿・決算書などの電子保存や、領収書などのスキャナ保存

事前に承認申請届出を国税庁に提出し、一定の要件を満たしていると承認を受けた場合には、貸借対照表や損益計算書などの決算関係書類や、仕訳帳や総勘定元帳などの帳簿について、電子保存(作成時から一貫してパソコンなどを利用して作成したものを保存すること)ができます。請求書や領収書については、さらにスキャナ保存(スキャナなどで読み取って保存すること)が認められており、近年の改正でスマートフォンを使用した読み取りも可能になっています。

3 税理士に聞く 税務の電子化Q&A

1)中小企業において、電子申告システムは普及しているのでしょうか?

多くの中小企業において、電子申告システムは利用されていると思います。

電子申告には、会社(納税者)自身で電子申告する方法と、顧問税理士が納税者に代わって電子申告する方法(「代理送信」という)がありますが、ほとんどの中小企業においては代理送信で行われていると思います。

2)電子申告システムのメリット・デメリット(留意点)を教えてもらえますか?

利用者のメリットは、提出に際して製本印刷をする手間が省けることや、申告書控えを紙ベースで保管する必要がないため、保管場所を考えなくてもよいことが挙げられます。

また、電子申告システムを利用すると、納税に関してもあらかじめ登録した金融機関からの口座振替やペイジーを利用して手続きを行うことができ、銀行窓口に足を運ぶ必要がありません。

一方デメリットとしては、やはり国税(e-Tax)と地方税(eLTAX)でシステムが別々である点が挙げられます。特に確定申告時期は、国税と地方税で一連の作業となるため、その点が手間となっているのは否めません。

また、e-Tax上の申告書等作成ページの入力欄の多くは、単に数字を入力するためのものであり、計算機能がありません。よって、e-Taxだけでは利用しづらく、また転記ミスを防ぐための確認時間を費やすことになります。そのため、別途、電子申告を行うことができる税務ソフトを備える必要がある点は注意しなければなりません。

3)電子申告システムの導入後、税務署とのやり取りなどで変わる点はありますか?

電子申告システムを導入すると以後の申告(確定申告、中間申告など)については、申告書用紙が税務署から送られず、納付書のみが送付されます。税務署からの申告のお知らせは、あらかじめ登録したメールアドレスに連絡が届き、税目ごとの専用ページ(e-TaxまたはeLTAX上のページ)からアクセスすると情報を閲覧することができます。

また、還付申告の場合、還付金の手続き状況について専用ページで確認ができる上、登録したメールアドレスにも情報が送られてきます。

なお、代理送信を税理士に依頼している場合で、顧問税理士を変更するときには、国税・地方税のIDとパスワードを引き継ぐ必要があります。IDを引き継ぐことにより、過去の申告状況を継続して確認することができます。ただし、IDを引き継がず、新たに取得してしまうと過去の情報は確認できなくなりますので、注意が必要です。

4)実際に電子申告システムを利用する際には、どのような点に注意が必要ですか?

電子申告システムを利用して申告をする場合、データ送信後、受信ボックスに申告受信通知が格納されたかどうか、確認をするようにしましょう。

また、添付書類をイメージデータ(PDFなど)によらず、別途書面で提出する場合には控えも税務署に提出し、税務署受領印をもらうようにした方がよいと思います。

その他、本店移転により納税地が変更となるときは、異動届を提出するとともに必ず基本情報も変更しなければなりません。

5)システム障害など、過去に起きたアクシデントとそのときの対応をお教えください。

過去にeLTAXへの接続が集中したため、接続できないなどのシステム障害が発生したことがあります(2017年1月27日~2月1日)。このときは、総務省より申告期限の延長をするように各自治体に対して指示がありました。

恐らく今後もシステム障害があったときは、自治体ごとの個別対応ではなく、上記の通り税務官庁から申告期限の延長の処分があるものと思われます。ただ、大規模な障害があったとき以外は申告期限の延長が認められるケースはまれだと思います。

また、申告期限の延長の処分は、基本的には事後の決定となります。実際に、上記のシステム障害が発生したとき(2017年)には、現場が混乱したのも事実です。電子申告に限りませんが、申告は余裕を持って行うことを心がけましょう。

6)まだ電子申告システムを導入していない中小企業に向けてアドバイスはありますか?

税務の電子化が義務化される流れは、中小企業にも必ずやって来ると思いますので、義務化が決まってから焦って導入するのではなく、余裕を持って対応する方がよいでしょう。

電子申告システムは慣れることが肝心です。まずは、毎月の源泉税納付や給与支払報告書の提出などで、電子申告システムを利用してみてください。今まで銀行窓口に足を運んでいたり、大量の書類を印刷したりしていた事務負担などがなくなり、その便利さを身近に感じることができるかもしれません。

以上(2020年4月)

(監修 税理士法人コレド会計 税理士 石田和也)

pj30087

画像:pixabay