最近は、情報インフラの発達などにより、起業時にあまり資金が要らない事業が多くなっています。起業後も、大きく成長することを強く志向しなければ、資金を調達する必要性は低いかもしれません。

しかし、この記事を読んでいる起業家や経営者の多くは、収益の拡大や事業の成長を目標にしていると思います。成長志向の企業にとっては、外部から資金を調達せず自己資金だけでやっていくのは、得策とはいえません。ビジネスを拡大させるにはスピードが大切で、そのためには十分な資金が不可欠だからです。

また、コロナ禍で順調だった売上が急減している会社も多いと思います。この記事では、創業間もない時期の資金調達の方法に加えて、コロナ禍における資金調達の注意点についても触れていますので、参考にしてください。

1 創業間もない時期は資金調達が大きな課題

たとえ成長することを第一目標とせず、「規模は小さくても安定した経営をしたい」という企業であっても、創業して間もない時期は、赤字が続いたり予想外の出費があったりで、資金調達が必要になることはよくあります。「自己資金の範囲で手堅くやろう」と考えていたのに、資金調達をせざるを得なくなったという企業は多いのが実態です。

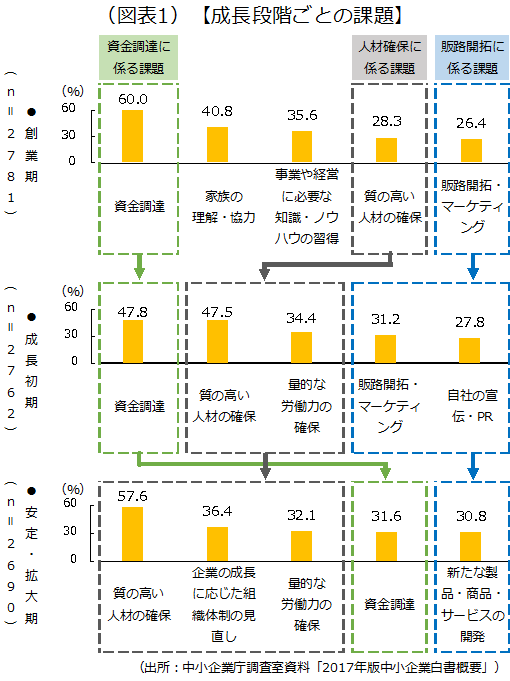

少し前のデータになりますが、「2017年版中小企業白書」には、起業・創業に関する記事が掲載されています。その中で、企業の成長段階を「創業期」「成長初期」「安定・拡大期」に分けて、それぞれが抱えている課題を調査しています。

【創業期】本業の製品・商品・サービスによる売上がない段階

【成長初期】売上が計上されているが、営業利益がまだ黒字化していない段階

【安定・拡大期】売上が計上され、少なくとも一期は営業利益が黒字化した段階

図表1の通り、創業期と成長初期において「資金調達」を課題として挙げている企業が多いことが分かります。安定・拡大期になると、「人材確保」などの課題が上位ですが、「資金調達」も4番目に入っています。

創業後5年以内の場合、まだ十分な利益が出ていない成長初期にある企業が多いのが実態です。この段階では、厳しい時期を乗り越えて、事業を軌道に乗せるための資金調達が課題と捉えている経営者が多いことを示しています。

また、安定・拡大期に入った企業でも、規模拡大に伴う運転資金や設備投資などのために、資金調達が課題の1つとなっています。

2 創業間もない時期の資金調達方法とは

ここでは、創業後5年以内の段階で考えられる、主な資金調達方法について考えてみましょう。

昨今の資金調達方法は多様化していますが、大きく分けると「自己資金」「出資を受ける」「融資を受ける」「補助金・助成金」「その他」があります。

(1)自己資金

・法人の預貯金の他、役員の個人資産

(2)出資を受ける

・ベンチャーキャピタル(VC)や個人投資家(エンジェル)からの出資

・親や親族などからの出資

(3)融資を受ける

・民間金融機関や公的金融機関からの借入

・親や親族などからの借入

(4)補助金・助成金

・国や地方自治体などの補助金・助成金

(5)その他

・社債の発行

・クラウドファンディング

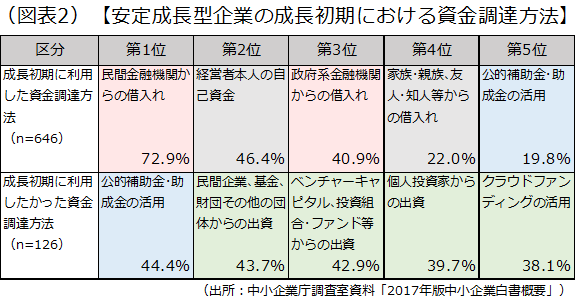

「2017年版中小企業白書」には、実際に創業間もない企業がどのような資金調達方法を利用しているかを、企業の成長タイプに分けて調査した結果が出ています。成長タイプとは、創業後5年以上10年以内の企業を次のように分けたものです。

(1)高成長型

新興市場上場企業の創業期以上に売上高伸び率が高い企業

(2)安定成長型

小規模事業者から中規模企業と、創業時に比べて現在の企業規模が拡大している企業

(3)持続成長型

小規模事業者から小規模事業者、中規模企業から中規模企業又は小規模事業者といったように、創業時と現在の企業規模を比較して、企業規模が変化していない又は企業規模が縮小している企業

安定成長型を例に取ると、図表2の通り「民間金融機関からの借入」「経営者本人の自己資金」「政府系金融機関からの借入」「家族・親族、友人・知人等からの借入」「公的補助金・助成金の活用」の順となっています。

下段の「成長初期に利用したかった資金調達方法」とは、利用したかったのにできなかった方法を回答しているものです。上位には、「公的補助金・助成金の活用」「民間企業、基金、財団その他の団体からの出資」「ベンチャーキャピタル、投資組合・ファンド等からの出資」があります。

補助金・助成金や出資を希望していたものの、実際には金融機関からの借入や自己資金で調達するケースが多いことが分かります。資金調達方法に関して、希望と現実にギャップがあるといえるでしょう。

3 資金調達のノウハウを習得することが重要

上記の通り、さまざまな資金調達方法があるので、一見選び放題のように思うかもしれません。しかし実際には、創業間もない企業の資金調達は、それほど容易ではありません。多くの企業が資金調達を課題と捉えているのは、「調達したいけどうまくいかない」という苦労の表れだといえます。

首尾よく資金を調達するためには、ノウハウを習得することが重要です。

資金調達方法によって、資金を出してくれる相手を説得するために効果的な手法は異なります。金融機関から融資をしてもらう、ベンチャーキャピタルから出資を受ける、補助金や助成金を交付してもらうためには、それぞれに適した方法があります。経営者や経営幹部は、資金調達のノウハウをなるべく早く身に付けたいものです。

次の記事で紹介している情報などを参考にしていただき、うまく資金調達を実現させましょう。

特に創業間もない時期は、資金繰りに苦労する経営者が多いのが実態です。厳しい時期を乗り越えて、事業を軌道に乗せるためには、資金調達ができるかどうかが鍵というケースも少なくありません。

私のクライアントに、ヘルスケア分野のベンチャー企業A社があります。創業して3期を終えていますが、これまでずっと赤字です。なぜなら本格的に製品を販売する前段階として、研究開発を要していたからです。まだ売上は少なく、人件費など多くの経費を支出してきました。

A社が、赤字なのに事業を継続できているのは、うまく外部から資金を調達できているからです。主な資金調達方法は、出資と金融機関からの融資です。出資は、10名以上の個人から受けています。A社の事業内容に賛同して支援している研究者や経営者などからです。また、間もなくベンチャーキャピタルからの出資も得られる見込みです。

もう1つは、金融機関から数千万円の融資を受けることができました。赤字が続いている場合は、金融機関の融資は容易には実現しません。融資は、出資とは異なり、早期に黒字化して着実に返済できることが求められるからです。

A社は、販売先を確保して契約を締結しており、1年以内に黒字化することを事業計画書にまとめて金融機関を説得しました。金融機関の担当者は、かなり悩んだようですが、A社の技術力や収益の実現可能性について評価し、上司を説得して融資が実現したのです。

A社のような研究開発型のベンチャー企業だけではなく、飲食店など一般的な業種の企業でも、資金調達のノウハウを習得することは経営者にとって重要です。

例えば、居酒屋の1店舗目が軌道に乗って、2店舗目を出店したいと考えたとします。自己資金では不足する場合には、外部からの資金調達が必要になります。どんな方法で資金調達をするべきか、どこにアプローチするのか、資金提供者をどのように説得するのかなど、綿密な事前準備や対策が不可欠です。資金提供者は、「2店舗目も成功するとは限らない」という厳しい見解を示すこともあるため、成功する根拠を示す必要があります。こうした一連の準備や対策が、資金調達のノウハウなのです。

事業を長く繁栄させるために、首尾よく資金を調達するためのノウハウを習得していただきたいと思います。

4 コロナ禍における資金調達

1)創業間もない企業の8割がマイナスの影響

2020年に発生した新型コロナウイルス感染症の影響で、中小企業の経営環境は激変しました。創業後、軌道に乗っていない段階で、マイナスの影響を受けた企業も少なくありません。

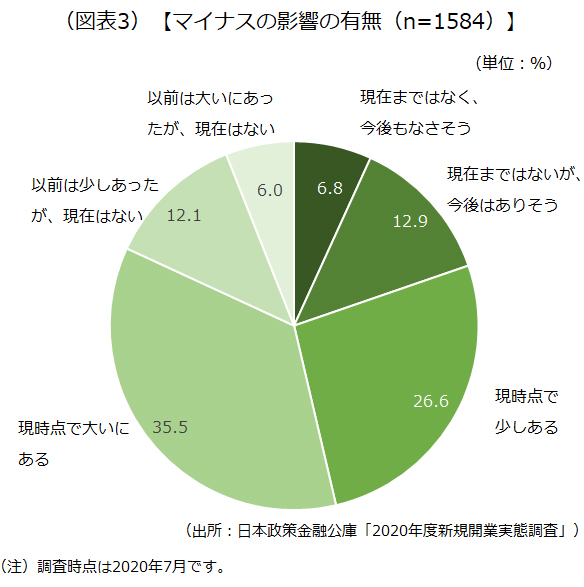

日本政策金融公庫の「2020年度新規開業実態調査」では、新規開業者に対して新型コロナウイルス感染症の影響について調査した結果を公表しています(注)。

(注)同調査は、2020年7月時点で行われており、日本政策金融公庫国民生活事業が2019年4月から同年9月にかけて融資した企業のうち、融資時点で開業後1年以内の企業を対象にしています。

新型コロナウイルス感染症によるマイナスの影響を「受けた」開業者は、調査時点で80.2%に上っています(図表3)。

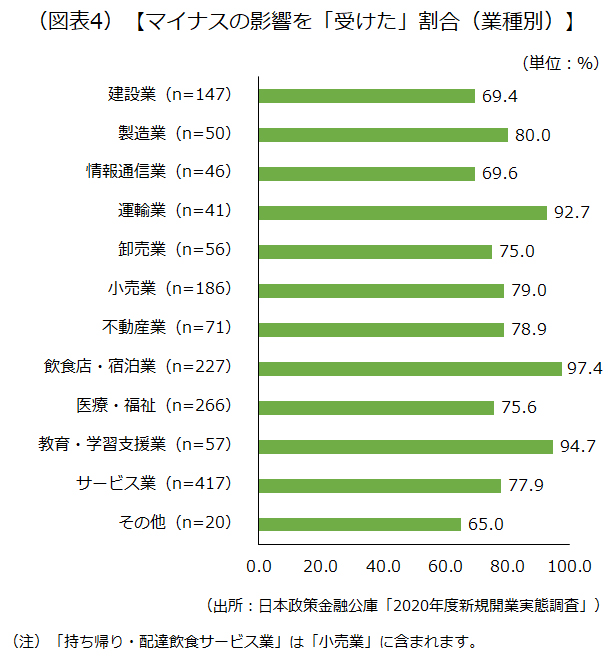

業種別では、「飲食店・宿泊業」で97.4%と最も高く、「教育・学習支援業」(94.7%)と「運輸業」(92.7%)も90%を超えています(図表4)。

2)今後の収支見通しの「実現可能性」がポイント

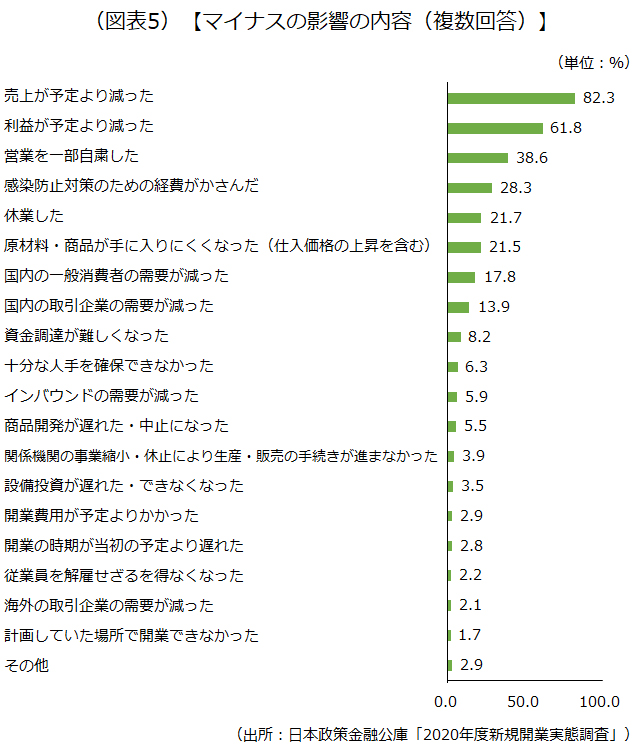

マイナスの影響の内容をみると、「売上や利益が予定より減った」がもっとも多いものの、「資金調達が難しくなった」と回答する企業も8.2%あります。

新型コロナウイルス感染症関連の融資制度は、創業後間もない企業(日本政策金融公庫の場合、創業後3カ月以上)も、幅広く対象になります。

しかし、まだ採算が取れていないなど、軌道に乗っていない段階で、融資を利用するのは決して容易とはいえません。

融資を申し込む場合は、「創業後の業績推移」「新型コロナウイルスの影響と対応方法」「今後の収支見通し」などを盛り込んだ資料を作成して、金融機関や信用保証協会の担当者の納得が得られるような工夫が不可欠です。

融資担当者は、「この企業はコロナ禍を乗り切る力があるか」という視点で審査を行うので、特に「今後の収支見通し」の実現可能性を示すことが重要です。

例えば、取引先からの発注書、最近の受注状況の推移(次第に増加しており○カ月後には採算化可能)など、エビデンスとして出せるものがあると説得力が高まります。

金融機関との付き合い方については、こちらの記事で紹介しているので参考にしていただき、うまく資金調達を実現させましょう。

以上

※上記内容は、本文中に特別な断りがない限り、2021年3月31日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。