第3回では、「キャッシュフロー計算書」を取り上げます。キャッシュフロー計算書を読むことで、経営活動の種類別資金収支や、会計上の利益のうち、現金化されている部分などを把握すると、適正な資金繰りや資金計画の立案などに役立ちます。

なお、キャッシュフロー計算書は貸借対照表や損益計算書とのつながりを押さえることが大事なので、以下のコンテンツも併せてお読みください。

関連記事:貸借対照表(BS)から読み取る経営情報

関連記事:損益計算書(PL)から読み取る経営情報

1 キャッシュフローとは「キャッシュ」の収支

キャッシュフロー計算書(CF)とは、貸借対照表と損益計算書に続く第三の財務諸表であり、金融商品取引法の開示規制を受ける上場会社などに作成が義務づけられています。中小企業にはキャッシュフロー計算書の作成義務はありません。

キャッシュフローとは、キャッシュ(Cash)の流れ(Flow)、つまり資金収支のことです。キャッシュフロー計算書では、1事業年度中のキャッシュの流入額と流出額、結果としてのキャッシュ増減額が表示されます。キャッシュフロー計算書での「キャッシュ」には、手許現金(硬貨や紙幣など)、要求払預金(普通預金や当座預金など)だけでなく、容易に換金が可能であり、かつ、価格変動リスクが低い短期投資(取得日から満期日または償還までの期間が3カ月以内のもの)も含まれます。

キャッシュフロー計算書を見ることで、会社がどの活動からお金を増やしたか、または戦略的にお金を使ったか、そして、資金の増減結果が分かります。

2 資金収支を3つに色分けする

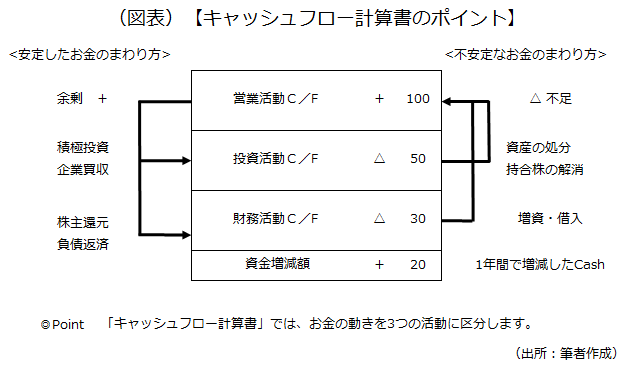

キャッシュフロー計算書では、会社の経営活動を、営業、投資、財務の3つの活動に区分し、それぞれの活動ごとにキャッシュフローを表示するとともに、結果として、1年間でキャッシュが増えたか減ったかを表示します。

営業活動キャッシュフローには、経常的な損益計算の対象である取引の他に、法人税等の支払額、投資活動および財務活動以外の取引によるキャッシュフローが表示されます。

営業活動では、収入が支出を上回る、つまり営業活動キャッシュフローはプラスであるべきです。営業活動キャッシュフローがマイナスの場合には、所有資産の売却代金や、借入金調達などで資金繰りをしなければなりません。

投資活動キャッシュフローには、固定資産の取得と売却、貸付金の貸付けと回収、投資有価証券の取得と売却によるキャッシュフローを計上します。設備投資などに積極的に資金を支出すれば、投資活動キャッシュフローはマイナスとなり、固定資産を売却することで投資活動キャッシュフローはプラスとなります。

財務活動キャッシュフローには、営業活動と投資活動を維持するための資金調達および返済によるキャッシュフローが計上されます。借入金や増資などで資金調達をすれば、財務活動キャッシュフローはプラスとなり、積極的に債務の圧縮を進めるならば、財務活動キャッシュフローはマイナスとなります。

3 「利益」はOpinion、「Cash」はFact!

損益計算書での「利益」と手許に残る「お金」にズレがなければ、利益管理だけで経営のかじ取りは可能です。

しかし、損益計算書の収益や費用は現金の出入り(現金主義)ではなく、会計的な事実が発生したときに発生主義で計上しなければなりません。そのため、収益から費用を差し引いて求める利益と同額の資金が残っているとは限らないのです。

例えば、商品や製品を出荷すれば、売上代金の回収に関係なく売上高が計上されるため、損益計算書の売上高と、キャッシュフロー計算書の売上収入は一致しません。

また、損益計算書の売上原価とは、仕入れた商品のうち売上計上した商品の原価です。仕入れた商品が売れ残ったならば、その商品の仕入代金は費用に計上されず、在庫として資産に計上されます。売上原価と商品仕入に係る支出は一致しないのです。

翌期分の販売管理費を前払いすることもあれば、当期分の販売管理費が期末時点で未払いになっていることもあります。損益計算書の販売管理費とキャッシュフロー計算書の販売管理費支出は同額ではありません。結果として、収益から費用を差し引いて求める「利益」と同額の「資金」が、手許に残っているとは限らないわけです。

「利益はOpinion、CashはFact」という言葉の通り、損益計算書の利益は多少調整することができますが、資金の動きは繕えません。損益計算書の利益だけで会社の業績を評価するのではなく、キャッシュフロー計算書で会社の資金力を判断することが大事なのです。

4 「利益」と「資金」が一致しない5つの理由

もうかってもお金がないことを「勘定合って銭足らず」といいます。そのような事態を招かないために、損益計算書の「利益」とキャッシュフロー計算書の「資金」のズレを生む5つの原因を押さえておきましょう。

1)信用取引(ツケ売りとツケ仕入れ)

「信用取引」では、売掛金で回収を待たされる代わりに、買掛金で支払いも待ってもらえます。ツケで売り上げた場合でも商品を出荷すれば、売上高と利益が計上されます。

しかし、売掛金を回収するまで、または手形が期日落ちするまで資金は増えません。売上代金を現金回収するまで、売掛金や受取手形は「絵に描いた餅」なのです。

反対に原材料や商品をツケで仕入れた場合には、支払期日まで買掛金の支払いを猶予してもらえるので、資金繰りが楽になります。

2)棚卸資産(在庫)

当期に仕入れた商品、または製造した製品が全て当期中に売却され、売上代金を無事回収すれば棚卸資産に投資したお金を回収できます。しかし、実際には、商品仕入に投資した金額を売上入金という形で回収し、現金化するには時間を要します。

しかも、通常、売上代金の回収期日よりも先に、商品仕入代金の支払期日が到来することがほとんどです。このような場合には、売上に係る入金の前に、支払代金を用立てしなければなりません。

3)元金返済

借入金に対する支払利息は損益計算書の費用に計上されますが、借入金の元金返済は費用ではないので損益計算書に計上されません。諸費用を支払った後の当期純利益から追加的に元金返済額の資金が流出するのです。

4)設備投資

設備投資では購入時に資金が流出しますが、購入価額は一時の費用になりません。資産ごとの耐用年数に応じた減価償却費を計上することにより、購入後の事業年度で徐々に費用化されます。同時に、減価償却費は資金流出を伴わない費用であるため、耐用年数にわたって購入時の資金流出額を会計的に回収していくのです。

5)法人税等の納付

前事業年度の決算に係る法人税等の納期限は、原則として、当事業年度開始の日から2カ月以内であるため、法人税等は後払いです。つまり、当事業年度に支払われる法人税等は前事業年度の法人税等になります。このことから、利益と支出に期間的なズレが生じることになります。

以上

※上記内容は、本文中に特別な断りがない限り、2019年4月10日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。