書いてあること

- 主な読者:消費税の経理処理について確認したい経営者、経理担当者

- 課題:消費税の経理処理は「税抜経理」か「税込経理」かだが、どちらが有利か分からない

- 解決策:「税抜経理」の会社が多いが、法人税対策の種類などを確認する必要がある

1 消費税の経理処理

消費税の経理処理は、税抜経理方式(以下「税抜経理」)か税込経理方式(以下「税込経理」)のいずれかになります。

- 税抜経理:消費税を売上高や経費とは「区別して」仕訳する方法

- 税込経理:消費税を売上高や経費に「含めて」仕訳する方法

税抜経理と税込経理は好きなほうを採用できます(消費税の免税事業者は税込経理のみ)が、メリットとデメリットがあるので有利な方法を選択したいものです。「皆さんの会社にとってお得なのは、税抜経理と税込経理のどちらなのか?」が分かるように解説します。

2 どっちがお得!? 4つの観点から見る特徴

1)経理作業の負担の観点から

経理作業の負担の観点からは、税込経理に軍配が上がります。

なぜなら、もう一方の税抜経理だと、全ての取引について消費税を売上高や経費などとは区別して処理するため、会計処理が複雑になるからです(会計処理は最終章で紹介)。また、税抜経理は、税込経理に比べて仕訳も1行多く必要になり、簿記の知識が必須です。

ただし、最近は会計ソフトを導入している会社も多く、これらの会計処理を自動で行われるような場合、このような差異はほぼありません。

2)損益把握の観点から

損益把握の観点からは、税抜経理に軍配が上がります。

税抜経理の場合、消費税は全て「仮受消費税」「仮払消費税」という勘定科目に集約され、損益には一切影響しません。そのため、

税抜経理の場合、期中の段階でいつでも正確な損益を把握できる

ことになります。

一方、

税込経理の場合、消費税は期末に一括して処理(詳細は後述)するため、期末になるまで正確な損益が把握できない

ことになります。タイムリーに正確な損益を把握しなければならない経営者であれば、税抜経理を選択したほうがよいでしょう。

3)資産を購入した際の税制の観点から

資産を購入した際の税制の観点からは、自社がどの税制(少額固定資産や税額控除)の適用を受けるかによって軍配が変わります。

備品などの固定資産を取得した場合、原則的には資産に計上し、減価償却で少しずつ費用に計上します。しかし、取得価額が10万円未満の固定資産(少額固定資産)は、取得時に全額費用として処理することもできます(全額費用にすれば、費用が増えるので法人税の負担が減少します)。この「10万円未満かどうか」は、

税抜経理の場合は「税抜価格」で、税込経理の場合は「税込価格」で判定

されます。つまり、取得価額が小さくなる税抜経理の方が、法人税を計算する上では有利になります。

一方、法人税には「税額控除」という制度があります。これは、取得価額の一定割合について、法人税の負担を減らしてくれる制度です。この制度を適用する場合の取得価額も、

税抜経理の場合は「税抜価格」で、税込経理の場合は「税込価格」で計算

することになります。この場合には、取得価額が大きくなる(つまり、税額控除額が大きくなる)税込経理のほうが有利です。ただし、税額控除については適用される取得価額が多額な設備投資に限られていることがほとんどです。

自社の納税額にどのような影響があるかは、税理士などの専門家に相談するとよいでしょう。

4)交際費の観点から

交際費の観点からは、税抜経理に軍配が上がります。

中小企業の場合、交際費は原則として800万円まで費用にすることが認められていますが、この交際費についても税抜経理と税込経理とで取り扱いが変わってきます。

- 税抜経理の場合は、「税抜価格」で800万円まで費用として処理できる

- 税込経理の場合は、「税込価格」で800万円まで費用として処理できる

そのため、税込経理の場合、実質的には本体価格で727万円(800万円×100/110)までしか費用として認められないということになります。

交際費が年間727万円を超える企業については、税抜経理を選ぶ方法がよいでしょう。

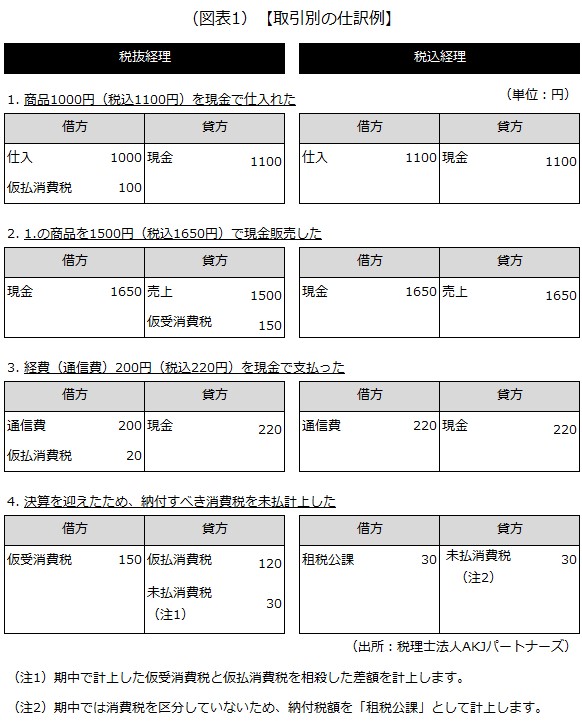

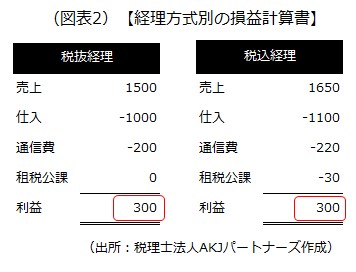

3 実際の経理処理を見てみよう

税抜経理は売上高や経費を「税抜価格(本体価格)」で計上し、消費税は「仮受消費税」や「仮払消費税」といった消費税専用の勘定科目に計上します。

一方、税込経理は売上高や経費を「税込価格」で計上し、消費税は期末に算出される納税額を一括して「租税公課」に計上します。

具体的にどのような仕訳を計上するのか、例を見てみましょう。

なお、税抜経理でも税込経理でも、最終的な利益の金額は同じになります。

以上(2024年11月更新)

(監修 税理士法人AKJパートナーズ 税理士 森浩之)

pj30140

画像:kai-Adobe Stock