(要旨)

- 2023年度税制改正大綱が与党にて決定。今回改正の目玉はNISA拡充。①毎年の非課税枠の拡充、②非課税期間の無期限化、③制度の恒久化の3点で改正が行われる。NISA制度の魅力を大きく高めるものであり、個人の投資需要の受け皿となることが期待される。施行は2024年から。

- NISAの陰に隠れているが、相続税・贈与税でも大きな改正が行われる。資産移転時期の中立化のため、既存の相続時精算課税制度にも暦年課税と同様に申告不要の非課税枠を設ける。一方で、暦年課税時の相続時の持ち戻し期間を延長。改正後(2024年~)は相続時精算課税を選んだ方が非課税枠の面では魅力的な状態となるため、精算課税を選択する人が増える可能性が高い。

- 精算課税選択者は、基本的に生前贈与でも死後の相続でも税負担が変わらない状態になる。暦年課税の場合には高額の生前贈与を行うと相続税よりも高い贈与税が課されるため、これが生前贈与の妨げとなっていた。精算課税の利用が広がれば生前贈与が増え、より若い世代に資産移転が進むことが期待される。

- 防衛増税は実施時期の記載が見送られたが、大綱で内容に関しては具体的な記載がなされており、増税実施は既定路線と考えられる。大綱方針通り、法人税・所得税の付加税とたばこ税の増税が2024年以降に実施されることになりそうだ。

NISA、相続&贈与税、防衛増税に注目

12月に政府は令和5年度税制改正大綱を閣議決定した。改正の内容は多岐にわたるが、マクロ経済への影響という観点で大きなトピックとして①NISA拡充、②相続&贈与税における資産課税見直し、③防衛増税、の3点について詳説する。NISAの拡充に耳目が集まっているが、資産課税の見直しも従来の相続税対策の常識を変えるインパクトのある改正となっており、改正の目的でもある資産移転(生前贈与)の促進効果も期待できる内容となっている。

NISAは大規模拡充、名実ともにイギリスISAに匹敵する規模に

今回大綱で大きな改正となったのがNISAの改正だ1。岸田首相は「資産所得倍増」を掲げてNISA制度の拡充を進める旨をかねてから示していた。改正の概要を資料1にまとめた。①毎年の非課税で投資できる金額が増える、②NISAを用いて購入した金融資産については非課税期間が無期限になる、③NISA制度自体が恒久制度になる、という3つの面で制度の拡充が行われる。

NISAは英国のISA(Individual Saving Account)を参考に2014年から開始された制度だが、従来のNISAは非課税期間が無期限かつ恒久的な制度であるISAと比べて見劣りする制度ではあった。今回の改正で英国のISAに名実ともに比類するものになる。

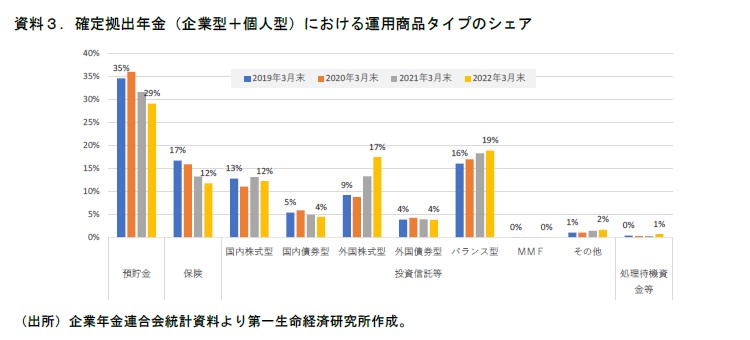

これにより、①制度の魅力が高まったことで新しくNISAを利用して投資を始める、②既にNISAを利用している人が非課税枠の拡大に合わせて投資額を増やす、という二面で個人の投資を拡大する効果が見込めそうだ。現状、コロナ禍における株価の大幅な変動を経て、個人の投資意欲は高まっている。NISA口座数は足元つみたてNISA口座をけん引役に増加傾向にある(資料2)。また、確定拠出年金の運用商品シェアをみると、外国株式型やバランス型を中心にシェアが上昇しており、リスク性資産へのシフトがみられる(資料3)。NISA制度の大幅拡充は、こうした個人の投資に対する需要を受け止める受け皿としての役割を果たすことが期待される。

1 なお、2020年度の税制改正大綱において、NISA制度は2024年からつみたてNISA利用者でないと一般NISAを利用できない「2階建て」の制度に移行することが示されていたが、今回の税制改正決定に伴い、これは行われないことになる。

相続時精算課税制度の利用は拡大する可能性が高い、生前贈与拡大にも期待

NISAの陰に隠れているが、今回のもう一つの大きな改正が資産課税(相続税・贈与税)だ。改正目的は資産移転時期の中立化。相続税と贈与税で税負担が異なることなどから、資産移転の時期(生前・死後)によって税負担が変わってしまう状態の是正が、過去の税制改正大綱でも課題として掲げられてきた。改正に当たっては、高齢者への資産偏在や超高齢化に伴う老老相続(高齢者から高齢者への相続)を是正するために生前贈与を促すべき、との方向性が示される一方で、それは格差の継承、固定化を促すものにもなりかねないとの議論が税制調査会等でなされており、長年改正実施まで踏み込まれずにいた。

資産課税の移転時期中立化を図った制度は2003年に創設された「相続時精算課税制度」が既にある。この制度は概して、制度選択後の生前贈与をすべて「相続税」の対象とするものである(通常は贈与税が暦年課税される。暦年課税と相続時精算課税のいずれかを選択する形)。精算課税選択後の生前贈与にかかる贈与税には2,500万円の非課税枠があり、これを超えた部分の税率は一律20%となる。贈与時の贈与税負担を減らす一方で、相続発生時には「制度選択から相続までに生前贈与した資産すべて」を相続資産に加算して計算された相続税を課す。この際、制度選択後に支払った贈与税は控除され、相続税と贈与税の二重課税が回避される。制度選択後の贈与税は相続発生時までの“預け金”のような役割になる2。生前贈与と死後の相続、ともに相続税を課すことで資産移転時期に対して課税が中立化されることになる。

しかし、この相続時精算課税制度は①暦年課税の場合には毎年110万円の贈与税の非課税枠があるにもかかわらず、相続時精算課税を選択すると非課税枠がなくなる、②暦年課税の場合には非課税枠内での贈与は申告不要だが、相続時精算課税を選択すると少額でも申告が必要になる、という節税面、手続き面で明確なデメリットがあった3。このため、2020年に申告のあった人員ベースでみると暦年課税で贈与を受けた人が36.4万人、相続時精算課税で贈与を受けた人が4.0万人と全体の10分の1程度となっている(国税庁「統計年報」)。非課税枠内での申告不要の贈与も含めれば、贈与全体に相続時精算課税が占めるシェアは一層少数といえ、制度の利用は広がっていないのが現状だ。

相続税の負担を抑えるオーソドックスな手段の一つとして、「相続税精算課税は選ばずに、暦年課税の非課税枠110万円の範囲内で家族等に非課税で生前贈与を複数回行って相続資産を減らし、相続税負担を抑える」という方法がある。この方法を採用すると暦年課税を選択することになるので、非課税枠以上の贈与に関しては贈与税負担が生じてしまう。ただ、高額の資産移転を行う場合、控除が多く税率も相対的に低い相続税を支払う(生前贈与せずに亡くなるまで資産を持ち続ける)方が負担の少なくなるケースが主だ4。暦年課税を選択すると、非課税枠以上の生前贈与には踏み込みづらい。

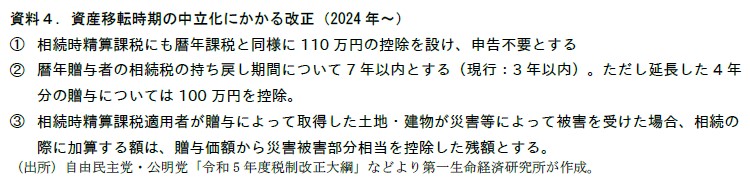

こうした中で、資料4の改正が2024年から行われることとなった。特に①と②が重要な改正であり、相続税対策の“常識”を変えるインパクトがあるものとなっている。①は相続税精算課税を使った場合でも暦年課税と同様に毎年110万円については非課税かつ申告不要とする。上で述べた相続時精算課税の主要なデメリットがなくなることになる。②は暦年課税を選択した場合の相続税の持ち戻し期間を3年から7年に延長するというもの。相続直前の「駆け込み贈与」を防ぐ観点などから、相続から一定期間に法定相続人に生前贈与された資産については、贈与税ではなく相続税を課すこととするルールがある。この一定期間が3年から7年に延長される。

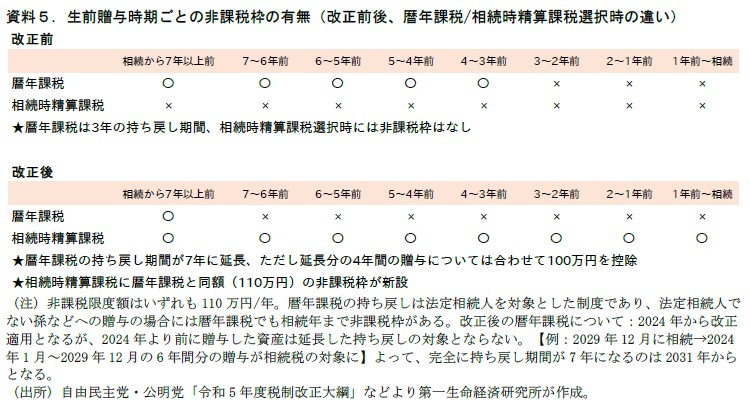

これらの改正により、改正前後の生前贈与による贈与税の非課税枠は資料5の通りとなる。改正前は暦年贈与の場合には毎年110万円の非課税枠があるが、相続前3年分の贈与は持ち戻しルールによって相続税が適用される。相続時精算課税を選択すると非課税枠がないのは上で説明した通りである。そして、改正後は暦年課税の場合には相続前7年分まで贈与税の非課税枠がなくなる一方、相続時精算課税の場合には相続年も含めて110万円の非課税枠が得られることになる。

このため、少額贈与を繰り返して相続税のかかる資産を減らす、という方法をとる場合、非課税枠の観点から判断すれば、持ち戻しが発生せず、相続直前まで非課税枠が使える相続時精算課税のほうが有利といえそうである(資料5)。個別には資産額などによって暦年課税・相続時精算課税の選択は左右されると考えられるが、今回改正は概して暦年課税から精算課税へのシフトを促すこととなろう。改正後には相続時精算課税を選択する人が増加する可能性が高いと考えられる。

2 詳細は国税庁HP等。https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm

3 このほか、相続税の土地評価額を最大8割減額できる「小規模宅地等の特例」が精算課税選択時に使えなくなる、というデメリットもしばしば指摘される。

4 相続税が高率となる富裕層の場合には、非課税枠を超える場合でも相続税より低率の範囲内で生前贈与を繰り返すことで節税になるケースも存在する。

経済活性化につながるか

今回改正の重要な点は、多くの人が税負担を抑える観点で相続時精算課税を選択すれば、非課税枠以上の生前贈与を行うハードルも下がることにある。暦年課税を選択すると、贈与税負担が大きい高額の生前贈与は行いづらかった。相続時精算課税選択者は基本的に「生前贈与でも相続でも最終的には同額の相続税」を支払うことになり、資産移転時期に中立な状態となる5。実際に生前贈与を行うかの選択にあたっては自らの老後の生活なども加味する必要があり、資産移転時期に対して中立であることが生前贈与を行う決定的要因にはならない。しかし、少なくとも税負担を理由に大きな額の生前贈与を避けていた人たちにとっては、生前贈与を行う追い風になるだろう。

高齢者からの資産移転は資産の高齢者偏在が深まる日本経済にとっても重要な論点である。家計金融資産は高齢化の進む中で、6割超を60歳以上世帯が保有していると推計される。高齢者が眠らせていた資産を若年・壮年層へ資産移転させることで、消費や投資の増加を通じて経済の活性化にも資することが期待される。

生前贈与の拡大は今回改正の目玉であるNISA改正、資産所得倍増とも親和的だ。老後資金を「貯める」フェーズから「使う」フェーズに移行している高齢者は、資産保全を重視せざるを得ず、リスク性資産への投資は行いづらく、若い世代に比べて長期投資による恩恵も受けにくい。実際に現状のNISA口座開設者のボリュームゾーンは30代・40代であり、年齢を重ねると口座保有者数も減っていく傾向がみられる(日本証券業協会・2022年6月末時点)。より若い世代への資産移転が促されれば、そのお金のリスク性資産への配分も行いやすい。資産移転が進めば、NISAとの相乗効果も生まれよう。

5 相続時精算課税では贈与時の価額で相続税が計算されるため、贈与時・相続時で資産価格が変わる等で税額が変わるケースはある。

防衛増税:実施は既定路線か

昨今大きな話題となった防衛費増額にあたっての増税についても、今回大綱に盛り込まれた。自民党内でも増税の実施を巡って議論が紛糾し、大綱には施行時期について「令和6年以降の適切な時期」と開始時期を定めない記載となった。増税実施時期の決定を留保した形だ。

一部にはこのまま増税を決定できない状態が続くのでは、との懸念もあるが、大綱を眺めると「令和9年度に向けて複数年かけて段階的に実施」「令和9年度において1兆円強を確保」と具体的な増税内容まで踏み込んだものとなっており、増税はほぼ固まっているように映る。増税開始時期の判断は留保されており、来年度も増税実施を巡って議論が交わされることになろうが、開始時期の前後はあっても増税実施の方向性は変わらなさそうだ。

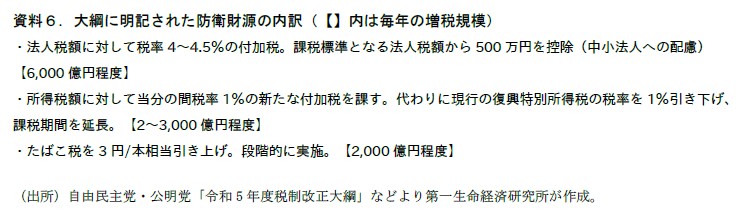

増税の中心となるのは法人税で、国税の法人税額に4~4.5%を乗じた付加税を課す。震災時の復興特別法人税に倣った形となる。課税標準となる法人税額には500万円の控除を設け、中小法人の負担増に配慮する。このほか所得税額×1%の付加税を課す一方、同等のスキームで徴収されている復興特別所得税の税率を1%引き下げる。復興特別所得税は2037年まで課される予定だが、復興財源に空く穴はこの課税期間を延長することで対応する。岸田首相は10日の会見で「個人の所得税の負担が増加するような措置は行わない」と説明していた。確かに税率が上がるわけではないのだが、増税の期間が延びる。税率引き上げではなく増税の延長、という整理のようである。法人税・所得税にたばこ税の増税を加えた3税で、合計1兆円強を確保する方針だ。

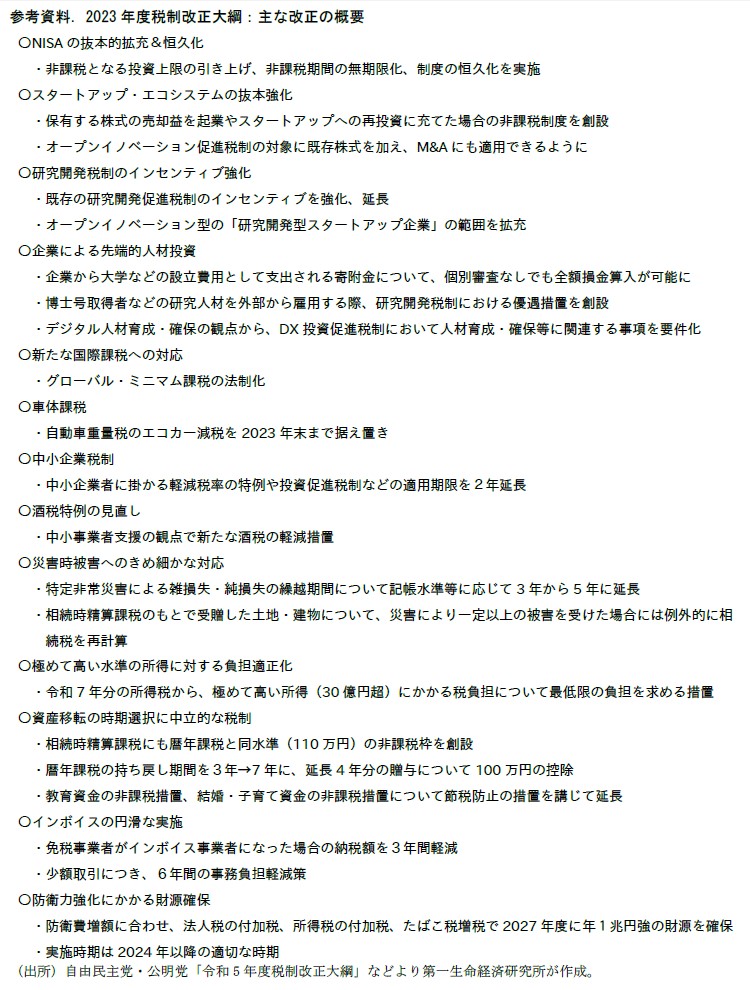

参考資料.2023年度税制改正大綱:主な改正の概要

以上(2022年12月)

(執筆 第一生命経済研究所 経済調査部)

column2301

画像:photo-ac

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所調査研究本部経済調査部が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。