書いてあること

- 主な読者:社外からの評価を高めたいと考える経営者

- 課題:自社の評価をどう高めればいいのか分からない

- 解決策:納得感のある経営・収支計画書を用意する他、金融機関や取引先に明確に業況説明できるようにする

1 自社の評価が気になる

経営者にとって、自社の評価はとても気になります。その評価が、ビジネスに少なからぬ影響を及ぼすからです。分かりやすいのは、金融機関からの借り入れです。金融機関の評価が高ければ、よい条件で資金調達ができます。

この他にも、SNSの評価によって人材が採用しやすくなったり、しにくくなったりすることがあります。これまで広報担当をおいていなかった中小企業が自社のブランディングに乗り出しているのはこのためです。

これまで以上に自社の評価が気になる時代。経営者はどのような取り組みをすればよいのでしょうか。ここでは、金融機関や取引先など、社外からの評価を高めることを想定し、そのポイントを紹介していきます。

2 経営・収支計画書に具体性はあるか?

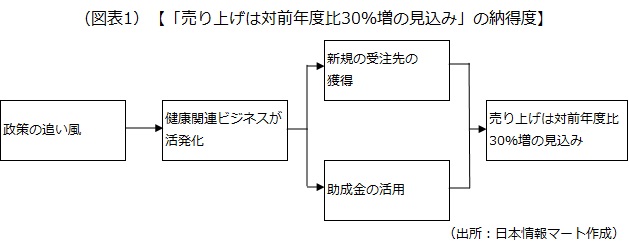

社外の人は、会社の経営・収支計画書(以下「計画書」)に注目します。特に数字には「具体性」が求められます。例えば、今期の売上予測を、「政府の〇〇という政策の追い風に乗って、対前年度比30%増の見込み」といったように曖昧に記述している場合は、見直しが求められるでしょう。

この例では、売り上げが対前年度比30%増になる根拠を「○○という政策」という一言で表現していますが、これでは売上の増加につながる具体的な要因が分からないので、社外の人はその内容を信用してくれません。この場合、成長戦略が具体的にどのような追い風になっているのかを示す必要があります。例えば次の通りです。

数字には必ず根拠があります。その根拠を明確に示すことで信頼性が高まります。図表1では「新規の受注先の獲得」とだけありますが、実際は件数や金額についても必要に応じて記述するようにします。

なお、数字はあくまでも予測です。そのため、販売価格下落や原価高騰などマイナス要因が発生する可能性を安易に排除せず、「販売価格は低めに、原材料価格は高めに」といったように、保守的に作成することが基本です。

とはいえ、数字の見せ方には工夫が必要です。真実の数字を記述しますが、「絶対額で示すか、比率で示すか」「前年度対比で示すか、計画比で示すか」「売り上げを強調するか、利益を強調するか」などに気を配ると、計画書の迫力が違ってきます。

最後に、ありがちなパターンとして、売上は伸びているのに、売上原価や販売費及び一般管理費(以下「販管費」)は変化しないといった計画書を見かけますが、これは問題です。

通常、売り上げの伸びに応じて売上原価や販管費も相応に増えていくため、この点も明確にしましょう。その際、売上原価や販管費が伸びている理由が、将来への投資なのか、現状維持のためなのか、計画外の支出なのかも明確にします。

3 各種指標の数値は良好か?

経営者はキャッシュフローの重要性は理解しているはずです。これは社外の人も同様です。社外の人は、さまざまな資料を見て自社を評価していますが、営業キャッシュフローは特に注目される指標です。

企業の成長ステージや経営者の考え方によって方針(投資するか、しないか)は変わるものですが、少なくとも「営業キャッシュフロー」はプラスを維持しなければならないでしょう(創業間もない企業などの場合は別です)。

仮に、営業キャッシュフローがマイナスになっている場合、その理由と今後の状況についてきちんと説明できなければなりません。特に金融機関との関係構築は経営者の重要な仕事です。「事実をきちんと説明する責任」が経営者にはありますし、そうした真摯な姿勢は少なからず評価されるでしょう。

営業キャッシュフローと同様に、正味資産も重要な指標です。正味資産とは、総資産から不良債権・在庫、償却不足や仮払金などを控除し、保有資産の時価と簿価の差額を加減した数字です。つまり、真水でどれだけの資産があるかを示したものであり、これが大きければ、一時的な経営悪化は乗り越えられる可能性が高くなります。

社外の人は自社の簿価ばかり見ているわけではなく、正味資産などから本当の力を探っています。経営者は自社の正味資産を把握し、その内容についてきちんと説明できるようにしておかなければなりません。

4 取引先の状況を管理しているか?

社外の人の自社に対する評価を高めようとする場合、自社の内部だけではなく、取引先など社外にも目を向けてみましょう。例えば、取引先は大切なパートナーですが、その経営状況に注意しておかないと、取引先に万一のことが起きた際、自社にも影響が及びます。

「急に取引先が破綻し、売掛金を回収できなくなった」といったことがないように、日ごろから「取引先チェックシート」(仮称)を用いて取引先の経営状況を把握しておきましょう。取引先の経営状況がある程度把握できることに加え、気付かないうちに反社会的勢力と取引してしまうリスクも低減できるでしょう。

取引先管理では相手の決算情報を把握することが基本です。これについてはIR情報や四季報、各種企業情報データベースはもちろん、同業他社に業況を尋ねるなどして、取引先の状況に関する情報を把握するとよいでしょう。金融機関の経営サポートサービスに調査サービスがある場合は、これを利用するのも一策です。

また、日々の経営においては「取引金額の推移」に着目しましょう。特段の理由がないにもかかわらず取引金額が大きく増減していたり、入金・支払いサイトが変更されていたりしないでしょうか。

もしそうならば、取引先に何か変化があったサインかもしれないので、きちんと確認しましょう。例えば、入金・支払いサイトに変更があったときであれば、取引先で焦げ付きや資金繰り上の問題が発生している可能性があるので注意が必要です。

自社がこのように取引先管理をしていることを、必要に応じて社外の人に説明するようにしましょう。社外の人は、自社のみならず関係する取引先なども含めて総合的に自社を評価するものだからです。

5 取引金融機関と良好な関係を築いているか?

取引金融機関と良好な関係を築くための基本は、「経営が安定しているときも、不安定なときも、経営者や経理担当者が取引金融機関に出向き、業況についてきちんと説明する」ことです。

また、金融機関の担当者が定期的に訪問してくれるならば、資金繰りや計画書に関するアドバイスを求めるとよいでしょう。その際、金融機関から明確な答えを得ることよりも、担当者とコミュニケーションを図ると同時に、自社の状況を理解してもらうことが大切です。

このようにコミュニケーションを深めつつ情報開示を行うことは、いざというときに効果を発揮します。資金繰りが苦しくなる見通しが生じても、それまで適宜伝えた情報を踏まえ、金融機関と対策を考えることができるからです。

なお、取引の規模にもよりますが、経営者や社員による個人名義取引も意味があります。金融機関側は総合的に採算性を検討することもあるので、法人借入に加え、個人の住宅ローンなどの状況も意識してくれるかもしれません。

6 経営者に求められる役割

1)主要な数字は暗記する

経営者が売り上げや利益、業界でのシェアなど主要な数字を暗記しているのは当然です。社外の人からみても、経営者が売り上げや利益などを知っているのは当たり前であり、そうでなければ信頼してもらえません。

同様のことが、他の取締役やある程度の役職の社員にもいえます。副社長、専務、常務などの取締役は当然のこと、執行役員、事業本部長、部長、課長クラスの社員が売り上げなどを把握していないと、社外の人は「経営者がワンマンで情報が開示されていないのではないか」「経営状況が悪く、数字を公表できないのではないか」「そもそも、この会社の取締役や執行役員は大丈夫か?」と不安になります。

ある上場企業の経営者は、売上目標を語呂合わせで覚えやすいフレーズにして、合同朝礼で全社員に伝えているそうです。こうした取り組みを通じて、「○億円」という明確な目標を共有していく努力が経営者には求められます。

2)金融機関や取引先への業況説明に際しての留意点

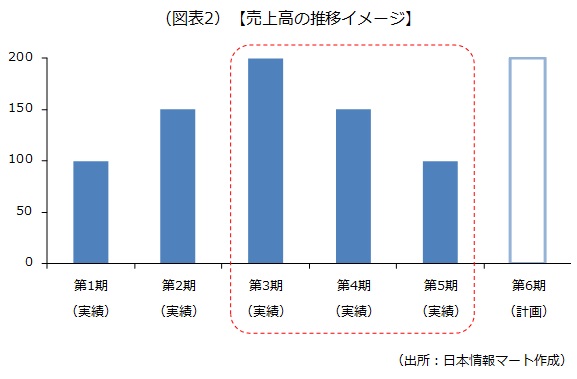

金融機関や取引先へ業況に関する説明をする際に、特に注意が必要なのは、過去2年にわたって業績が優れないときです。図表2では第3期~第5期までが該当します。

金融機関や取引先は、相手の業績を評価する際には3年程度の財務諸表を基にするのが一般的です。そのため、それ以前の業績が良好であったり(第1期~第3期)、次の期が増収計画(第6期)であっても、厳しい評価を受けることがあります。

経営者の重要な仕事は、第6期のために借り入れの継続や増額を実現することであり、その条件は高いに越したことはありません。信頼性のある計画書の提出など、日ごろからの金融機関とのコミュニケーションの度合いが試されるといえるでしょう。

なお、業績が悪化している場合は、将来の増収計画だけではなく、業績悪化の原因を正しく分析・把握し、それに対する有効な対策を検討・実施していることを明確に伝えることが大切です。

3)数字と情熱のバランス

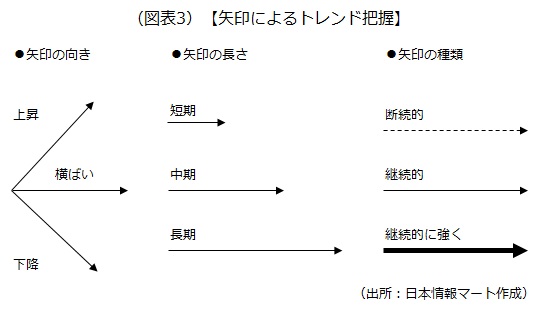

社外の人の評価を高める上で経営者がまず実践すべきことは、経営の状況を把握することです。トレンドを次のような矢印でイメージしつつ、売上高など重要な数字は暗記するようにします。

経営者は常にビジネスの先を読んで決断していかなければなりません。矢印の延長線上にどのような未来をイメージするかは、日ごろの情報収集と経営者のセンスによって決まります。

経営者の言動には常に根拠が求められます。その根拠は、情報収集活動から導き出された明快なものであればあるほど好ましいのですが、経営の全てが数字で表せるわけではありません。どんなに調べても考えても、不確定な要素はゼロになりません。

それでも前に進み続けるのは経営者に情熱があるからであり、これが組織のエンジンになっているのです。社外の人は経営者の情熱にも注目しています。根拠ある数字と経営者の熱い言葉がセットになったとき、自社の信頼性は高まるといえるでしょう。

以上(2019年4月)

pj10029

画像:pexels