1 会社が個人から借り入れる「役員借入金」

役員借入金とは、

会社が経営者や役員などの個人から借り入れすること

です。役員借入金は、

- 「他から調達できないので、経営者から借りる」など、資金移動が伴うケース

- 「未払いの役員報酬を役員借入金として計上する」など、資金移動を伴わないケース

があります。

役員借入金は資金的に厳しい中で行われることが多く、返済が長期化・固定化しがちです。また、役員借入金は無利子が一般的で、返済要請も強くありません。こうした事情から、ついつい役員借入金に頼りたくなりますが、自己資本比率や相続などの面で問題が生じます。

この記事では、役員借入金の問題を指摘した上で、それを減らす方法を紹介します。なお、実際に役員借入金を削減するとさまざまな影響が出てくるので、早い段階から税理士などの専門家に相談することが大切です。

2 役員借入金に潜む問題

1)企業における問題点

役員借入金が増加すると、

「自己資本比率(自己資本÷総資本×100)」が低下

する恐れがあります。自己資本比率は会社の信用力(資金調達時など)に大きく関係します。

2)経営者における問題点

経営者に相続が発生した場合、原則として、役員借入金は額面評価されます。現金は手元にないのに相続税額が高額になり、納税資金が不足する恐れがあります。また、未払いの役員報酬を役員借入金として計上している場合、所得税・住民税・社会保険料は役員報酬総額に基づいて計算されるので、実質的に経営者の持ち出しになることがあります。

相続人の立場では、会社からの早期の返済を期待できない場合、換金性の乏しい貸付金債権を相続することになります。

3 役員借入金を削減する方法

1)役員報酬を使った削減

役員報酬を減額し、その分を役員借入金の返済に充てれば、役員借入金を削減できます。会社としても新たな資金負担がありません。この方法の注意点は次の通りです。

1.役員報酬の損金算入

法人税法上、損金に算入できる役員報酬には「定期同額給与」などの要件があります。役員報酬の金額を変更する場合、時期や金額に注意しないと損金に算入できなくなります。また、役員借入金の返済に充てる金額は損金に算入できません。

2.役員退職慰労金も要注意

多くの場合、役員退職慰労金は「退任時報酬×在任期間×功績倍率」といったように、役員報酬に基づいて算出されます。そのため、役員報酬が減額されると役員退職慰労金も減ります。役員退職慰労金規程などを確認した上で検討しなければなりません。

2)役員借入金の資本化(債務の株式化:Debt Equity Swap)

債務の株式化(Debt Equity Swap。以下「DES」)とは、

役員借入金の現物出資を受ける形で、資本金に振り替える方法

です。資本金は増えますが、一方で相続時に評価額を圧縮し、相続税の負担を減らせる可能性があります。この方法の注意点は次の通りです。

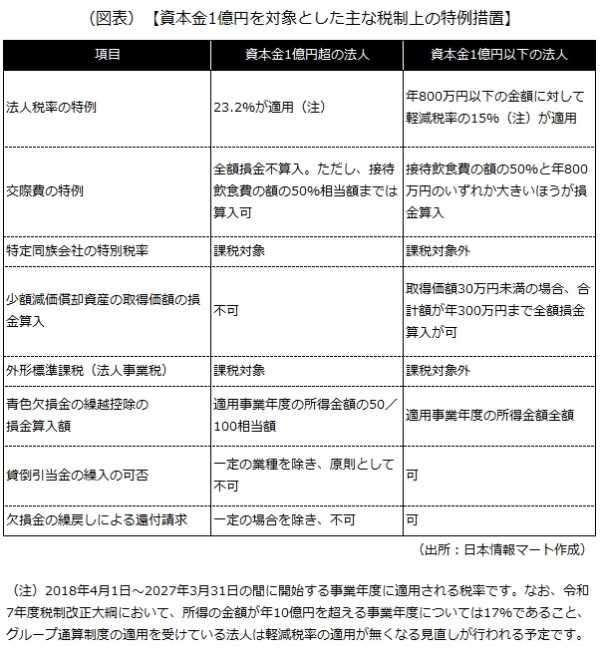

1.資本金増加による影響

資本金は税制の特例措置などの適用基準になっています。資本金が増加すると特例措置の適用から外れる恐れがあります。1つの基準は、

資本金1億円(中小企業向けの税制上の特例措置の対象基準)

です。資本金1億円を対象とした主な税制上の特例措置は次の通りです。

なお、特例措置には資本金以外の要件があるので確認してください。また、ここでは資本金1億円を例にしましたが、「法人住民税(均等割)」は資本金等の額が1000万円を超えることで税額が高くなるケースがあります。

2.債務消滅益の発生

DESでは、対象債権となる役員借入金が時価評価されます。時価が額面を上回る場合、会社はその金額を債務消滅益として計上しなければなりません。そのため、「繰越欠損金」の有無などによっては、法人税に係る課税所得が増加し、法人税などが増えることがあります。

3.相続時の財産評価

法人税法で定める同族会社に該当する会社が、相続対策だけを目的にDESを行った場合、相続税法第64条第1項に基づき、相続税回避と認定され、DESが行われなかったものとして課税価格が計算される恐れがあります。この問題を回避するには、客観的・合理的な再生計画を策定し、当該計画に基づいてDESを行う必要があります。

3)経営者による債務免除

経営者に、役員借入金に関する債務を免除してもらう方法です。この方法の注意点は次の通りです。

1.債務消滅益の発生

免除された債務は、債務消滅益として計上しなければなりません。そのため、「繰越欠損金」の有無などによっては、法人税に係る課税所得が増加し、法人税などが増えることがあります。

2.他の株主に対する影響(贈与税)

債務免除によって株主の保有株式の価値が増加した場合、同族会社においては、その増加分に対して贈与税の課税対象となる恐れがあります。

以上(2025年2月更新)

(監修 税理士 石田和也)

pj30014

画像:maroke-Adobe Stock