(要旨)

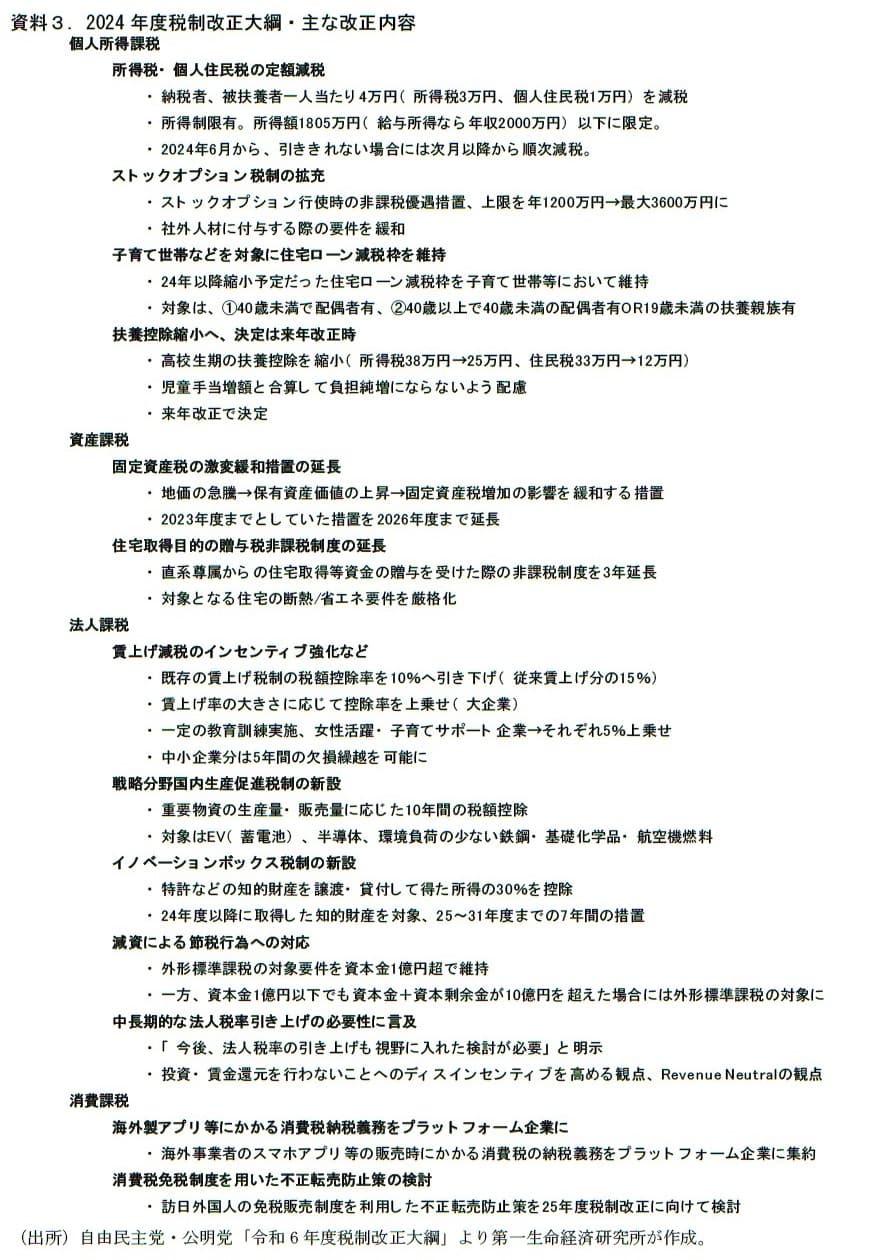

- 政府は2024年度税制改正大綱を閣議決定。大枠としては①企業向け減税を筆頭に「新しい資本主義」の趣旨である官民一体投資路線を強化、②短期的には所得・住民税の定額減税をはじめデフレ脱却のための減税措置を優先、③一方、扶養控除廃止や法人増税の示唆といったように、将来の増税方針が並ぶ形となっている。

- 所得・住民税の4万円の定額減税は所得制限が加えられる形に。開始時期は2024年6月だが、月の税額が減税額に満たない場合には翌月以降に繰り越される。一定の所得者でも扶養家族が多く減税総額が多い場合には、2024年6月に減税額すべてを引ききれないケースは相応にあると考えられる。減税による消費押し上げ効果もその時期は散ることになりそうだ。

- 企業向け減税が新設。「戦略分野国内生産促進税制」は重要物資への投資ではなく「生産」にインセンティブを付与する減税に。「イノベーションボックス税制」は知的財産から得た所得の一定割合の損金算入を認める。それぞれ10年、7年の長いスパンで実施され、企業の予見可能性を高めることで投資を促すことを目指す。賃上げ減税は大企業向けでより高い賃上げ率を求める形に要件が厳格化される。

- 高校生期の扶養控除は維持/縮小/廃止の3案で議論が進められていたが、縮小でまとまった。いずれの所得層でも児童手当による収入増を控除縮小による増税が上回らないように設計される。防衛増税は2024年からの実施は見送られた。

- 大綱では今後の法人増税を示唆。「新しい資本主義」の下で脱炭素や防衛、子育て、経済安保などの施策が歳出先行で実施される中、将来の財源確保のオプションとして法人税が挙げられた形。所得税・消費税の増税ハードルはより高く、法人税への風当たりは強まりそうだ。

- 今回は議論されなかったが、ブラケット・クリープへの対応など税・財政のインフレ調整は今後論点になりうる。物価・賃金の上昇が定着するならば、名目額で定められた制度はその額を定期的に見直す必要が生じてくる。

2024年度税制改正大綱閣議決定:短期減税/長期増税

政府は令和6年度税制改正大綱を閣議決定した。様々な改正が実施されることになるが、マクロ経済目線では、①企業向け減税の新設を筆頭に「新しい資本主義」で掲げる“官民一体投資重視”の姿勢を継続、②短期的にはデフレ脱却を優先する形で減税措置が中心に、③一方で、所得・住民税における扶養控除の縮小、中長期的な法人増税の示唆、防衛増税など、中長期的には増税によって減税・歳出先行のバランスを整える、といった考えのもとで改正が志向されていると整理できる。

定額減税+給付金で家計を下支えへ、制度設計は複雑化

11月決定の総合経済対策でも示されていた通り、24年6月から家計向けに所得税・個人住民税の定額減税(計4万円、扶養家族がいる場合には一人当たり4万円増額)が実施される。納税のない住民税非課税世帯への給付金(補正予算で措置済み)のほか、納税額が減税額に満たない世帯についても1万円単位での給付金を予備費で措置する方向だ。

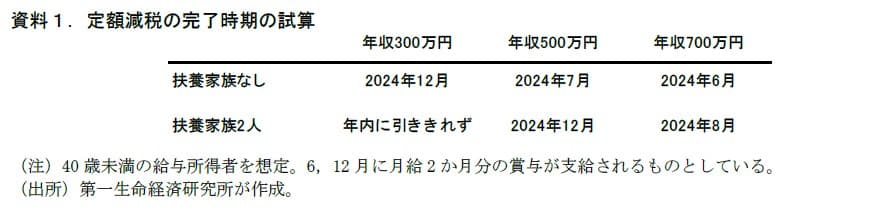

また、定額減税については所得制限の実施有無が論点となっていた。所得1805万円超(給与所得者なら年収2000万円超)の際には定額減税の対象外とすることとされた。源泉徴収の給与所得者について、月の源泉徴収額が減税額に満たない場合には翌月以降から残額を減税する形となる。扶養家族が多い場合などは減税額全てを開始月の2024年6月に引ききることができず、7月以降に減税完了が遅れるケースが生じてくることになる。一定の前提を置いて終了時期を試算したものが資料1だ。ある程度の所得があっても扶養家族が多い場合には減税額が大きくなり、6月に引ききれないケースが生じる。所得・住民税の定額減税規模は3.5兆円程度だが、一部については時期が後ずれすることから、所得減税による消費押し上げ効果に関しても時期が散ることになりそうだ。

既に指摘されているように、家計向け還元策は定額減税と非課税世帯や低所得世帯への給付を組み合わせた複雑な制度設計となっている。足もとで個人消費の低迷がみられる中、消費の下支え策を打つことには一定の理があるものの、定額減税の効果は24年6月以降に散る形となりタイミングは遅れる。政策目的がデフレ脱却をより確かにするための消費喚起、であったのならば、一律給付金が迅速性、制度簡素化の双方の観点でベターだったように思われる。

戦略分野・イノベーション税制を新設、大企業向け賃上げ減税はインセンティブ強化

法人課税では新たに「戦略分野国内生産促進税制」が新設される。企業に重要物資への設備投資を促すものだが、従来の設備投資減税と異なるのは減税額を計算する際のベースが「投資」ではなく「生産」である点だ。投資時のみでなく生産に対しても減税措置を設け、重要物資の国内供給を促す。対象となる物資は電気自動車等(蓄電池)、半導体、環境負荷の少ない鉄鋼・基礎化学品・航空燃料。減税期間を10年間の長期に設定している点も大きな特徴だ。

もう一つ新設となるものが「イノベーションボックス税制」だ。24年度以降に取得した特許などの知的財産権の譲渡・貸付によって得た所得について30%の所得控除(損金算入)を認める。2025~2032年度までの7年間で行われ、こちらも期間が長期にわたる点が特徴である。従来から政府は財政政策の単年度主義の弊害是正を掲げ、政策スパンを長くとることで企業の予見可能性を高め、これを民間投資喚起の呼び水とすることを目指してきた。そうした路線に沿った2つの新税制である。

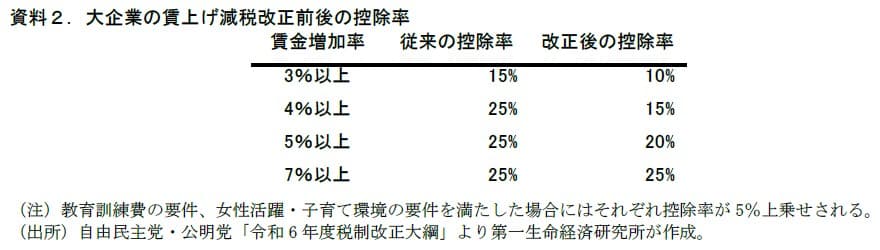

賃上げ減税(所得拡大促進税制)については3年延長(2024~2026年度)したうえで、大企業分を対象に適用要件を厳格化する。この税制は給与増加額の一定割合を税額控除できるものだ。資料2の通り賃金増加率(継続雇用者給与等支給額の増加率)に応じてより大きく控除率が変動する枠組みとし、企業に対してより高い賃上げを促す。また、中小企業分については5年間の繰越欠損の仕組みを設け、赤字を繰り越せるようにする。中小企業の多くが欠損法人(赤字)であり法人税納税がなく、減税効果が及ばない点に対応したものだ。黒字/赤字の波がある企業には有効だが、恒常的に赤字計上を続ける企業には効果が及ばない点は変わらない。

また、従来からある教育訓練の実施した際の控除率上乗せ措置に加え、女性活躍、子育て環境整備の要件(プラチナえるぼし、プラチナくるみん認定)を満たした場合の上乗せ措置が追加される。賃金以外にも教育訓練の充実や働く環境整備に対してインセンティブのある制度となる。

扶養控除は縮小路線明示の一方で決定は来年に。防衛増税の開始時期具体化は見送り

少子化対策として高校生期に児童手当の拡充が行われることに対応して、高校生期の扶養控除の縮小が明記された。所得税の控除を38万円から25万円に、住民税の控除を33万円から12万円に縮小する。控除を廃止した場合には、児童手当の増加を扶養控除廃止による増税が上回る世帯が高所得層において発生するが、児童手当の増額分をいずれの収入層でも上回らないように増税幅を抑えた形である。児童手当の拡充が少子化対策として行われることに配慮したものだが、児童手当増額分を減殺することにはなる。高所得者への恩恵が大きくなる控除から一律の手当へ、という方向性に沿ったものだが、結果として子育て世帯間での所得再分配の性格が強まり、少子化対策としての性格は薄れる形になっている。開始は2026年分以降の所得税(27年度分以降の住民税)とすることが想定されている。改正内容が明示される一方で、本決定は次回の税制改正に持ち越されることとなった。

また、昨年の大綱では防衛増税(所得税・法人税・たばこ税)の内容が明示され、実施時期を2024年以降のタイミング、としていた。今回大綱では「適当な時期に必要な法制上の措置を講ずる趣旨を令和6年度の税制改正に関する法律の附則において明らかにする」として、開始時期具体化は見送られた。所得税の定額減税を実施する一方で、所得税を含む恒久増税を実施すれば、定額減税が増税のためのバーターに映ってしまう点などを考慮したためと考えられる。

中長期的な法人税率引き上げを示唆

今回の税制改正の特徴としては、短期的には家計向けの所得・住民税減税や企業向けの設備投資減税など減税措置が実施される一方で、中長期的には防衛増税や扶養控除の廃止などの増税措置が据えられている点である。

さらに今回大綱で、「今後、法人税率の引き上げも視野に入れた検討が必要」として中長期的な法人増税が明示されている点はインパクトがある。さらに「近年の累次の法人税改革は意図した成果を上げてこなかったと言わざるを得ない」と強いトーンで従来の法人減税路線を否定している。法人税増税の根拠として、①各種の租税特別措置と合わせ、投資や賃上げ還元に消極的な企業へのディスインセンティブを強化する観点、②世界的な法人税引き下げ競争の回避の潮流の下で、海外諸国が官民投資促進策の財源として法人税増税を選択している点などが挙げられている。財政当局としては、岸田政権の下で「新しい資本主義」を掲げ、脱炭素、防衛、少子化対策といった施策が歳出先行で進められるもと、法人税増税を財源確保のオプションとして据えたい意図があるのだと考えられる。将来に向けた地ならしであろう。基幹3税のうち、所得税は賃上げを求める中で明確な増税路線を示すことは難しいほか、消費税は社会保障財源としての紐づけを行ってしまったため、他政策の財源としては打ち出しにくい。消去法的な側面もあるが、法人税に対する風当たりは強まっていく可能性が高そうだ。

法人税率の引き上げが進む場合、租特の影響を除いても賃金還元を増やしうる要素は確かにある。人件費は企業会計では損金なので、人件費を増やせば最終利益が減って納める法人税は減る。法人税率引き上げは納税額を抑えるために利益を減らすインセンティブを高めることから、損金である賃金還元を増やす側面がある。しかし、企業が将来のキャッシュフローの減少を見込むことで賃金還元に対する慎重姿勢を強める面もあると考えられ、どちらが勝るのかは定かではない。一方で、素直に法人税増税がマイナス要因となるのは株価であろう。税引き後の当期純利益から拠出される配当の減少要因となる。教科書的なモデルでは株価は将来分も含めた配当総額の割引現在価値である。

論点化しなかったインフレ調整

11月の経済対策の議論の中で、野党からブラケット・クリープへの対応を求める声が挙がった。所得税や住民税は名目額で税率の境目が設定されており、インフレ進行のもとでは限界税率の上昇に伴う手取り額の実質的な目減りが進みやすくなる。今回改正で議論があるか注目していたが、盛り込まれなかった。

インフレ調整は、物価指数に対するスライドの仕組みを取り入れている公的年金給付などでは問題にはならないが、所得税のブラケットや児童手当の支給額など、名目額で「XX円」と決まっている制度の場合にはインフレに合わせて適当なタイミングで額を見直す必要が出てくる。長年、明確な物価上昇が生じなかったためこの点はさして問題にはならなかったが、物価上昇が今後定着するならば税・財政の各種制度のインフレ調整が改正議論の俎上に載ってくる可能性は高いと考えられる。

以上(2024年1月)

(執筆 第一生命経済研究所 経済調査部)

column2401

画像:Camera Papa-Adobe Stock

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所調査研究本部経済調査部が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。