1 納税資金の確保に関する事業承継対策

非上場株式は、上場企業の株式のように売買できる市場がなく換金性に乏しいことから、事業承継に伴い発生する納税資金を確保することが大切なポイントとなります。業歴が長く内部留保の多い会社ほど株価も高く購入資金が多額になりやすいため、対策をいち早く取る必要があります。主だった対策に金庫株や生命保険を活用した対策があります。それぞれの効果や留意点を認識し、自社に合った対策案として検討してみてください。

2 金庫株を活用した事業承継対策

1)金庫株とは

「金庫株」とは、会社が保有する自社の株式をいい、「自社株式」と同じ意味です。この金庫株の活用方法としては、

- 相続発生時の納税資金の確保

- 相続による好ましくない株主への株式の移転の阻止

があります。

なお、金庫株の買取総額はその会社の分配可能額(おおよそ利益剰余金と資本剰余金の合計額、計算の詳細は省略します)を超えることができない点には注意が必要です。

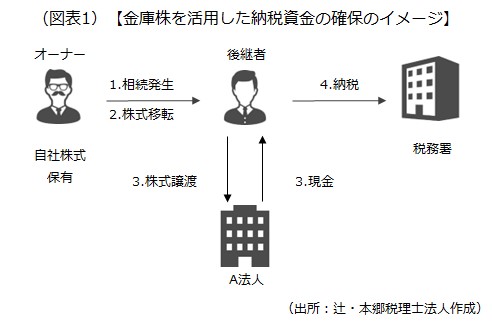

2)納税資金の確保のイメージと金庫株を取得する際の手続き

換金性に乏しい非上場株式を、金庫株として活用することによりお金に換え、納税資金に充当します。

金庫株を活用した納税資金の確保のイメージは次の通りです。

金庫株を取得するための手続きは次の1.~3.の手順で行います。

1.株主総会の決議により次の事項を決定し、取締役(取締役会設置会社にあっては取締役会、以下「取締役等」)に金庫株取得に関する権利が与えられます。

- 取得する株式の種類および数

- 交付する金銭等の内容およびその総額

- 取得期間(1年以内)

2.上記1.の決議後、取締役等は取得の都度、次の事項を株主全員に対して通知、または公告をします。

- 取得する株式の種類および数

- 1株当たりに交付する金銭等の内容および数もしくは額またはこれらの算定方法

- 当該取得対価の総額

- 申込期日

3.通知を受けた株主が、その有する株式を譲渡しようとする場合は、申込期日までにその譲渡を申し込む株式の種類および数を会社に通知することで、会社は申込期日において譲渡の申し込みがなされた株式の譲り受けを承諾したものと見なされ譲渡契約が成立します。

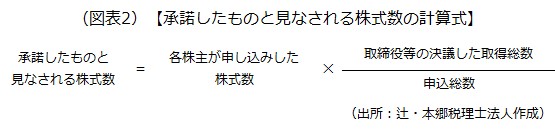

なお、譲渡しようとする株主からの株式の申込総数が、上記2.で定めた総数を超える場合には、会社は各株主の申込数を按分した株式の譲り受けを承諾したものとみなします。承諾したものとみなされる株式数の計算式は次の通りです。

3)金庫株活用の留意点

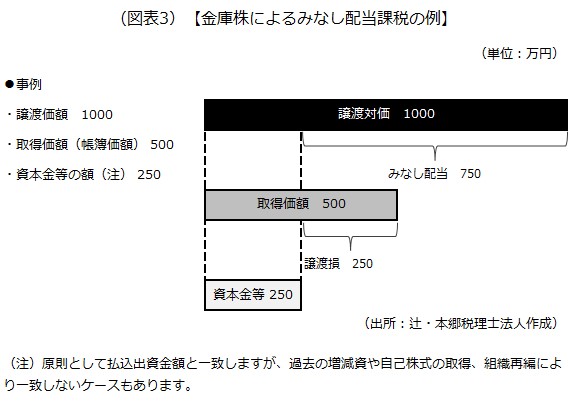

原則として、所有する自社株式を会社に譲渡した株主に対しては「みなし配当課税」が適用されるため、一般的な譲渡と比較して高い税率が課される可能性があります。みなし配当課税とは、金庫株により株式を譲渡した株主に対して、資本金等の金額を超える部分の対価については、譲渡ではなく、配当したとみなされて課税されることをいいます。

個人株主の場合には、

株式の譲渡によって生じた所得は分離課税(他の所得とは分けて課税計算をするもので、税率は20.315%)

となる一方で、

配当による所得は総合課税(給与など他の所得と合算して計算するもので、最高税率は49.44%)

となります。

ただし、相続により取得した自社株式に限り、相続税の納税がある株主が相続開始のあった日の翌日から相続税の申告期限の翌日より3年を経過する日までに、金庫株として会社に譲渡した場合には、みなし配当課税は適用されず、株式譲渡益課税が適用されます(原則、申告分離課税)。さらに、この場合の譲渡所得の計算上、相続税額のうち一定の計算により算出した税額相当額を取得費に加算することができます。

また、金庫株による株式の取得は、原則として株主総会の決議が必要となるため、他の株主に買い取りの内容を知られてしまう可能性があります。その上、金庫株の買い取りは株主全員を対象として通知されることから、想定している株主以外からの買い取りを要求される可能性があるため、事前に他の株主に金庫株の買い取りに至った事情をよく説明し理解を求めておきましょう。なお、特定の株主からの取得の場合には、前述の手続きに加えて一定の要件・手続きが必要となります。

3 生命保険を活用した事業承継対策

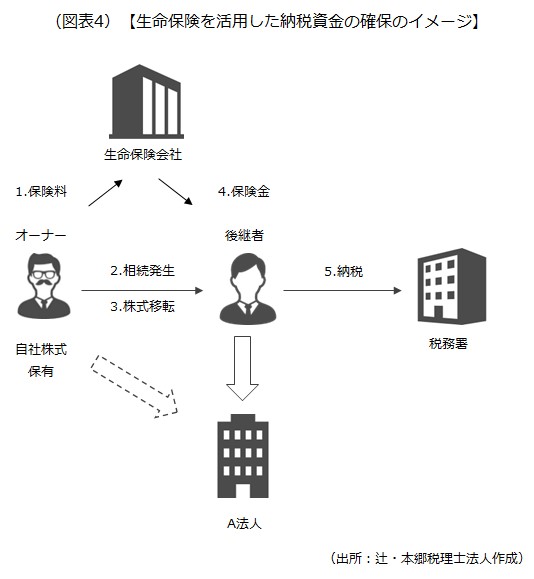

1)納税資金の確保

被保険者、保険料負担者をオーナーとして保険金受取人を後継者とする生命保険契約により、後継者の相続税の納税資金を確保します。

なお、相続人が相続により保険金を取得した場合には、「500万円×法定相続人の数」までの金額の非課税枠があります。

生命保険を活用した納税資金の確保のイメージは次の通りです。

2)遺留分対策としての代償分割資金の確保

自社株式は経営権確保のため後継者に集中して承継させるのが鉄則です。しかし、オーナーの所有財産の中で自社株式の占める割合が大きい場合、自社株式を後継者に集中して承継させると非後継者に残す財産が著しく少なくなることから、「遺留分」をめぐるトラブルの原因となります。

「遺留分」とは相続人に最低限認められている財産を相続する権利で、原則、法定相続分の2分の1となります。また、「遺留分」の基となる財産は相続財産だけでなく、過去(原則として相続開始前の1年間)にそれぞれの相続人が受けた贈与財産も合算して計算します。なお、被相続人の兄弟姉妹には「遺留分」はありません。

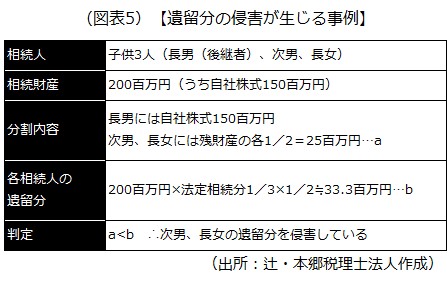

遺留分の侵害が生じる事例は次の通りです。

このような場合の相続人間のバランスを取る方法として、財産を取得した相続人が他の相続人に現預金で清算する「代償分割」があります。

例えば、上記の事例で自社株式を長男が相続する代わりに、長男から次男、長女にそれぞれ約10百万円の現金を支払い分割するという方法です。

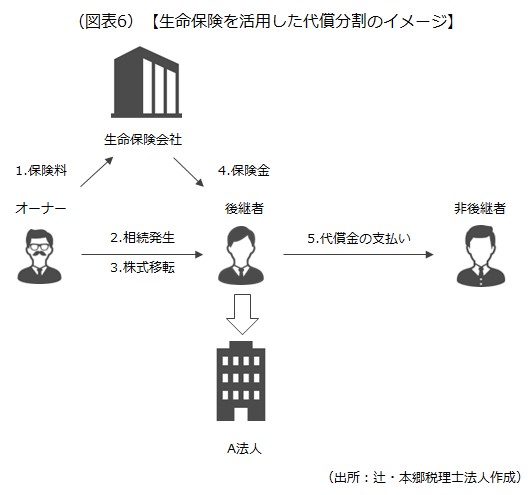

オーナーを被保険者、後継者(事例では長男)を保険金受取人とする生命保険を活用して、オーナーの死亡時には保険金が後継者の手元に入り、代償分割資金として活用することができます。

生命保険を活用した代償分割のイメージは次の通りです。

相続人が受け取る保険金は、相続税の計算上は相続財産とみなされて、相続税が課されますが、民法上は相続人固有の財産とされ、原則、遺留分の計算には含めません。

従って、非後継者を保険金受取人とする生命保険契約では、受け取った保険金は遺留分の計算の対象外となり遺留分の解決にはなりません。

上記のように、保険金は直接非後継者に渡すことができず、後継者を経由することから、本対策には後継者の理解と、オーナーの後継者への信頼が前提となります。

また、被保険者をオーナー、保険料負担者および保険金受取人を後継者とする生命保険契約によって、オーナーに代わって、後継者自らが遺留分対策を行うことも可能です。この場合の保険金には、後継者に所得税が課されることになります。

なお、「遺留分」に関する詳細については、以下のコンテンツをご参照ください。

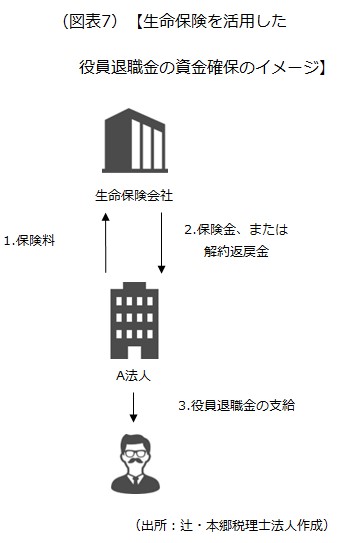

3)将来のオーナーへの役員退職金支払資金の確保

将来のオーナーへの役員退職金支払いのための財源を確保するため、被保険者をオーナーとし、保険料負担者および保険金受取人を会社とする生命保険契約を活用し、役員退職金という多額の支出に対して着実に準備することができます。また、オーナーが突然亡くなった場合には、会社を立て直すための資金として活用することができます。

生命保険を活用した役員退職金の資金確保のイメージは次の通りです。

なお、一般的には役員退職金の支給により株価の引き下げ効果が期待されますが、役員退職金の原資とするための生命保険に加入していると、保険金などが収益として計上されるため、その効果を得るためには、退職金の支給額や支給時期などを慎重に検討するようにしましょう。

以上(2025年8月更新)

(監修 辻・本郷税理士法人 税理士 安積健)

pj30048

画像:soo hee kim-shutterstock