書いてあること

- 主な読者:M&Aを検討している中小企業の経営者

- 課題:「のれん」の実態や、財務上どのように影響するのか分からない

- 解決策:のれんは超過収益力(買収価額と買収企業の純資産額の差額)をいい、財務上無形固定資産に計上する。税務上の取り扱いも要注意

1 「のれん」とは何か?

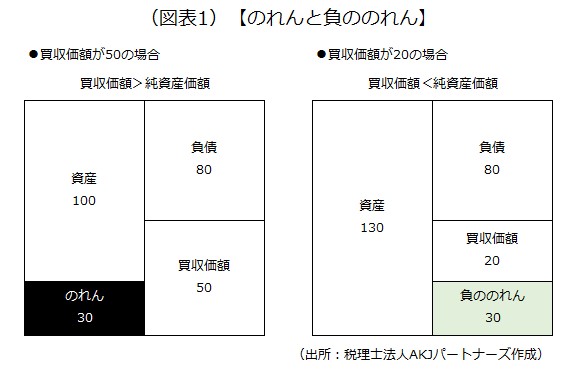

「のれん」とは、超過収益力を表したものとよくいわれます。会計的には、被取得企業または取得した事業の買収価額が、取得した資産および引き受けた負債の純額(以下、「純資産価額」)を超過する額と表現されます。図表1の通り、純資産価額を超過する買収価額のM&Aが成立するのは、そこに超過収益力の価値が含まれているためと考えられます。

なお、被取得企業または取得した事業の買収価額が純資産価額を下回ることもあり得ます。この場合の不足額は、「負ののれん」といわれ、マイナスの超過収益力として買収価額の算定に当たり減額要素となります。

2 「のれん」はなぜ発生するのか?

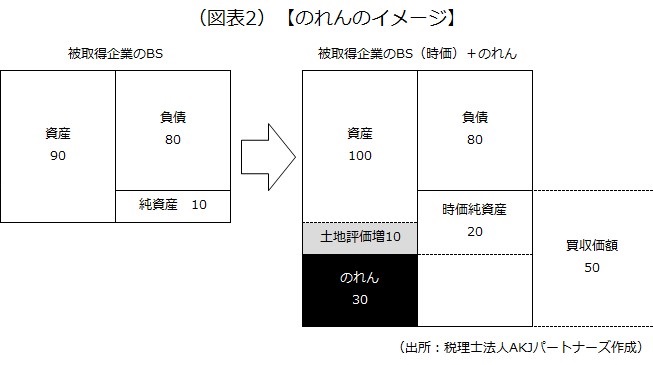

M&Aにおける買収価額は、被取得企業または取得した事業の純資産価額と一致するとは限りません。買収価額は、被取得企業または取得した事業の資産および負債の買収時の時価評価額(以下、「時価純資産価額」)のみで決定されるものではなく、被取得企業または取得した事業の収益性・成長性、仕入先・販売先ルート、優れた営業力・技術力・人員、ブランド等の無形の価値も反映して決められるためです。

時価純資産価額に無形の価値を反映したものが買収価額となるため、この無形の価値が「のれん」として認識されることになります。

「負ののれん」の発生原因には、M&A実施後に大規模なリストラクチャリングに関連する費用の発生が見込まれる等、被取得企業または取得した事業に関連して発生する費用負担額を、買収価額の算定に当たって減額した場合等が考えられます。

●設例1

- 被取得企業の貸借対照表(以下、「BS」)の純資産価額は10でした。これを時価評価した結果、保有する土地の時価が10増加していたため、時価純資産価額は20となりました。

被取得企業の得意先には大口顧客が多く、今後も高い収益性が見込める状況です。

買収価額が20であれば、時価純資産価額20と同額のため「のれん」は発生しません。

買収価額が50であれば、高い収益性という無形の価値が反映されていると考えられ、時価純資産価額20を超過する30が「のれん」として認識されます。

3 「のれん」の会計上の取扱い

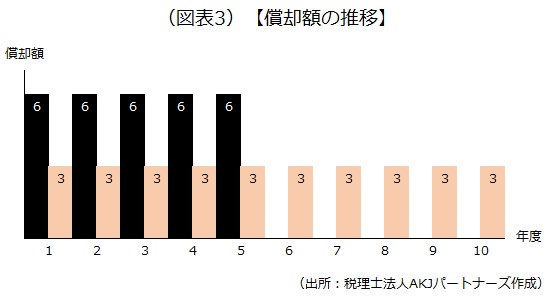

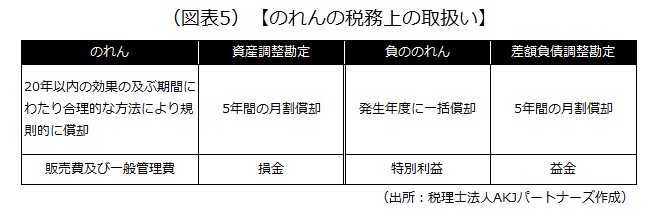

「のれん」は無形固定資産に計上し、20年以内の効果の及ぶ期間にわたって、定額法その他の合理的な方法により規則的に償却します。「のれん」の償却費は販売費及び一般管理費に計上します。実務上は、償却期間を5年とするケースが多く見受けられます。

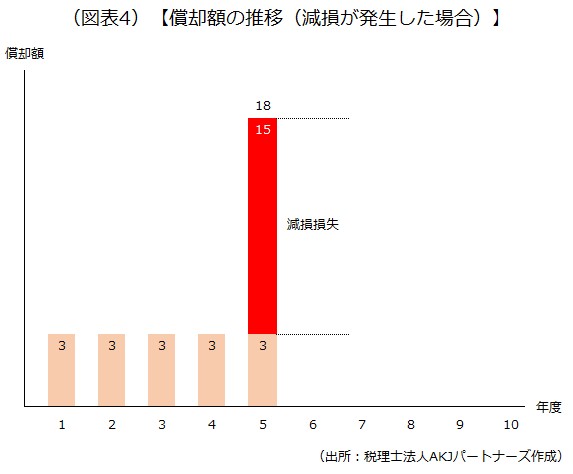

償却期間を長く設定することで、1年当たりの償却負担額を少なくすることが可能ですが、「のれん」は減損会計の適用対象でもあるため、償却期間の途中に「のれん」の価値が損なわれた場合、一時に多額の減損損失を負担することもあります。

なお、「負ののれん」は発生した事業年度に全額を特別利益に計上することとなります。

●設例2

- 設例1の「のれん」30を5年間で償却した場合、1年当たりの償却負担額は6となります(図表3、黒色の長い棒部分)。10年間で償却した場合、1年当たりの償却負担額は3となります(図表3、オレンジ色の短い棒部分)。

償却する総額はいずれも30で同額ですが、5年間で償却した場合、前半の5年間は10年間で償却した場合より1年当たりの償却負担額は3多くなります。後半の5年間は1年当たりの償却負担額は3少なくなります。

「のれん」を10年間で償却した場合、1年当たりの償却負担額は3(図表4、オレンジ色の短い棒部分)となりますが、5年目に「のれん」の価値が全部損なわれ、未償却残高15が全て減損損失となった場合、償却負担額3に加え減損損失15(図表4、赤色の長い棒部分)を一時に負担するため、5年目の損益に大きな影響を及ぼす懸念があります。「のれん」自体を個別に売却するのは困難であることを考慮すると、合理的に説明ができる範囲内で、なるべく短期間で償却することが健全な対応と考えられます。

4 「のれん」の税務上の取扱い

純粋な第三者間による組織再編のような非適格組織再編において、組織再編の対価の額が移転を受けた資産および負債の時価純資産価額を超過する額を「資産調整勘定」として計上します。「資産調整勘定」は5年間にわたり月割りで均等に償却し、償却額は損金の額に算入します。また、組織再編の対価の額が移転を受けた資産および負債の時価純資産価額を下回る額は「差額負債調整勘定」として計上します。「差額負債調整勘定」も5年間にわたり月割りで均等に償却し、償却額は益金の額に算入します。

「資産調整勘定」は会計上の「のれん」に、「差額負債調整勘定」は会計上の「負ののれん」に対応する概念となります。ただし、会計および税務において、償却期間の考え方が異なっているため、同一の償却期間とならない場合、申告調整および税効果会計の適用が必要になります。

5 M&Aを考える中小企業経営者が知っておきたい「のれん」に関するリスクと対策

前述の通り「のれん」は、被取得企業または取得した事業の無形の価値であり、買収価額と時価純資産価額の差額として把握されます。被取得企業または取得した事業を過大に評価した場合、割高な買収価額となり、結果として「のれん」も多額となります。この場合、被取得企業または取得した事業の収益力は買収時の見込みを下回ることが多く、「のれん」償却額に比較し十分な売上が確保できないばかりか、「のれん」の価値の毀損による減損損失の計上で、業績が圧迫されるリスクがあります。

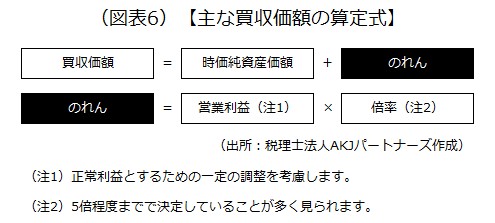

このリスクを低減するためには、被取得企業または取得した事業を適切に評価した買収価額を算定することが何よりも重要です。以下は、中小企業におけるM&Aの実務で広く普及している主な買収価額の算定式です。

算定式から分かる通り、時価純資産価額の算定に当たって資産および負債の時価評価を適切に実施する必要があります。また、「のれん」の算定に当たっては、適切な営業利益の算定および妥当な倍率を判断することが欠かせません。

ただし、いずれの算定に当たっても専門的な技能を要する局面が多いことから、金額的重要性が乏しいM&Aを除き、公認会計士や税理士等による財務的・税務的なリスクの詳細調査(デューデリジェンス)を実施した上で判断することが、中小企業のM&Aにおいて効果的な対策と考えられます。

以上(2020年7月)

(監修 税理士法人AKJパートナーズ 公認会計士 米山泰弘)

pj35030

画像:unsplash