1 会社にお金を残したくても「脱税」はダメ!

「脱税」という言葉に、どのようなイメージを抱くでしょうか。普段意識している節税の仕方をちょっと間違えたくらいのものと軽く考えているのであれば、考えを改めなければなりません。

脱税は犯罪行為であり、最悪逮捕され、刑事罰をうける恐れがあるものです。

会社にお金を残したいのは当然ですが、税金対策も度を越えると脱税になって取り返しのつかないことになります。経営者は、税務上の善悪(節税と脱税)の線引きをしっかり持ちましょう。また、経営陣が知らないところで、従業員がごまかし程度の感覚で脱税につながる行為をしていたり、社内の手続きミスが脱税とみなされたりするケースもあるので、会社全体として税務上の善悪の意識を持ちましょう。

では、具体的に税務上の善悪の線引きがどこにあるのかについて紹介していきますので、経営者自身が理解することはもちろん、従業員にも周知徹底しましょう。

2 悪質な脱税には1000万円以下の罰金が科されることも

節税と脱税の違いは、

- 節税:税法のルールの範囲内で納税額を低くする行為

- 脱税:税法のルールを無視、あるいは自分に都合よく解釈して納税額を低くする行為

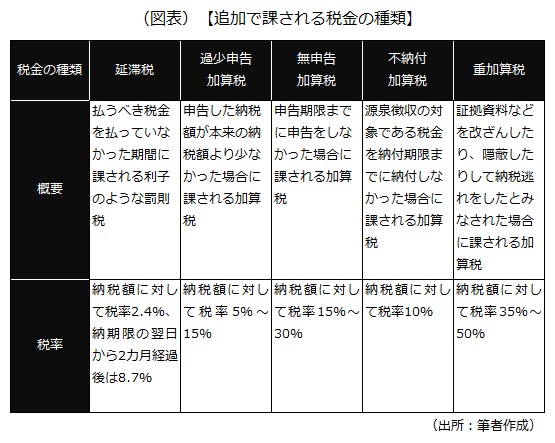

といったように明確に違います。節税は経営努力であり、積極的に取り入れることで会社の資金繰りも楽になります。一方、脱税は犯罪であり、脱税と判断された場合は、次の税が追加で課されます(税務署が判断する悪質度合いなどにより課される加算税の種類は変わる)。

より悪質であったり、金額が大きかったりする重大な脱税の場合、刑事罰(10年以下の懲役もしくは1000万円以下の罰金、またはその両方)の対象となる恐れもあります。

なお、節税と脱税以外に税務のグレーゾーンと呼ばれる処理があります。これは、節税と脱税の間に位置する処理で、ルールに従って処理しているつもりであるものの、税務調査で認められる可能性もあれば、認められない可能性もあるという曖昧な部分をいいます。税務のグレーゾーンについては、以下の記事で解説しているので参考にしてください。

3 脱税と判断される代表的な10の取引

1)架空経費を計上する

主な例は次の通りです。

- 業務目的でない支払いの領収書など集めて、会社の経費として計上する

- 人件費を水増しして(実際に支給している金額と異なる金額を)計上する

- 実在しない会社に対する架空の外注費を計上する

- 実際の請求書を偽造・複製するなどして、架空の支払い費用を計上する

2)売り上げを過少に見せかける・除外する

主な例は次の通りです。

- 現金売り上げを計上していない

- 継続しない単発的な取引に関する売り上げを計上していない

- 特定の口座に入金されている売り上げを計上していない

3)在庫を過少に見せかけて、売上原価を過大に計上する

主な例は次の通りです。

- 在庫の紛失など現場担当者が自身のミスを隠すため、実地棚卸の数字を調整する

- 仕掛りの製品などについて、製作に要している材料費・労務費・経費などを在庫として計上していない

- 翌期の売り上げのために決算日にすでに出荷している、いわゆる「トラック在庫」を計上していない

これらの行為は、税務調査により、必ず明らかになります。税務調査では、税務上の取り扱いやお金の流れに不可解な点を見つけるために、その会社に訪問して調査する実地調査だけでなく、取引先や金融機関へ問い合わせを行う反面調査など、様々な調査が行われます。税金を低く抑えることに執着しすぎたり、脱税行為を軽く見すぎたりしないよう、経営者自身だけでなく、従業員に対しても正しい認識を持つよう周知徹底しましょう。

以上(2025年11月更新)

(監修 辻・本郷税理士法人 税理士 安積健)

pj30216

画像:琢也 栂-Adobe Stock