1 事業承継のベストタイミングはいつだ?

事業承継を検討するにあたり、混乱する世界情勢や物価高騰は判断を難しくする要因です。また、事業承継を検討する上で無視することができない通達も出てきます。事業承継はベストなタイミングで行いたいものですが、その判断材料にはどのようなものがあるのでしょうか?

この記事では、「業績低迷時の事業承継」を想定し、重要なポイントとして、

- 役員退職慰労金など基本的な対策が難しくなる恐れがある

- 業績が低迷していたら、親族内承継のチャンスである

- 業績が低迷していたら、M&Aでは不利になる

ことについて紹介します。また、事業承継を検討する上で知っておきたい、

不動産を使った相続税対策

に関する裁判例も紹介します。

2 業績低迷時の事業承継のポイント

1)退職慰労金の支給額や支給時期を再検討

業績が低迷している場合、経営者の退職慰労金を見直さざるを得ません。赤字なのに経営者が高額の退職慰労金を取れば、資金繰りはもちろん、対外的な評価も落とします。退職慰労金の支給は事業承継を進める際のさまざまなスキームで利用されますが、それを検討せざるを得ない状況になる恐れがあります。

また、難しい経営環境の中で皆さんが本当に経営から離れられるかという問題もあります。税務署に経営者が取締役を退任したと認められなければ、退職慰労金の損金算入が否認される恐れがあります。

2)逆張り! 業績低迷時は株式承継のチャンス?

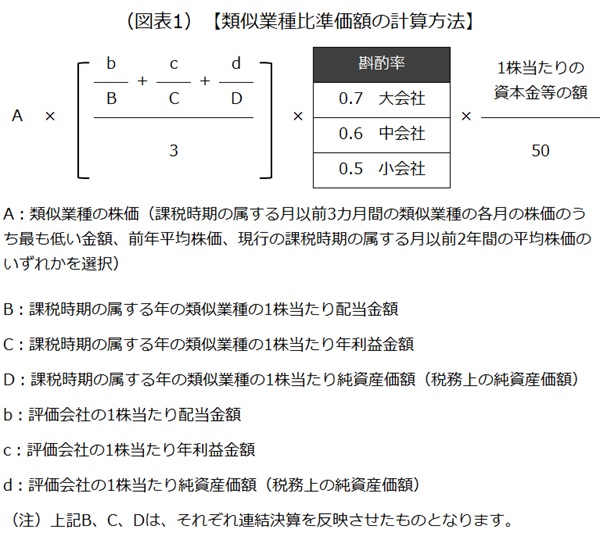

業績が低迷している時こそ事業承継のチャンスであると考えることもできます。中小企業の株価は、主に次の類似業種比準方式で算定されます。

この方式で最も重要な要素は1株当たりの年利益金額なので、利益が落ちれば利益に関する指標がゼロになる場合があります。つまり、株価対策(退職慰労金の支払いなど)をしなくても株価は安くなっており、「安く事業承継ができる」タイミングになります。

詳細は割愛しますが、株価が安くなれば相続時精算課税制度などを利用して後継者に株式を承継させることも検討できます。生前贈与分も相続財産に含まれますが、贈与時の価値で評価されるので、贈与時の価値が小さく、将来の相続時の価値が大きくなることが想定される場合は有利になります。

3)業績低迷時のM&A

M&Aを選択する会社も増加しています。ここでの留意点は、

会社の業績が低迷しているタイミングは、M&A価格も下落する

ことです。中小企業のM&A価格は、時価純資産価額に営業利益の3年分程度を加算して算定するのが一般的です。業績が低迷するとM&A価格も下落するので難しい判断ですが、いつが事業承継のタイミングなのか検討しなければなりません。

3 事業承継に関する重要な判例

1)総則6項による否認

自社株の評価や経営者の個人資産の相続税評価は、国税庁が定める財産評価基本通達(以下「通達」)によって行われます。これは国が全国一律で簡易に相続税を徴収するために作った財産評価のルールです。

ただし、

この通達を使って財産評価することが著しく不適当だと国が判断する場合、この通達の総則6項によって、国は別の評価方法で評価しなおすことができる(通常のルールによって算出した財産評価を否認できる)

のです。

そして、2022年に不動産を活用した相続税対策を国税庁が総則6項により否認をした事例について、最高裁判所の判決が出されました。

2)最高裁判所令和4年4月19日判決の事例とは?

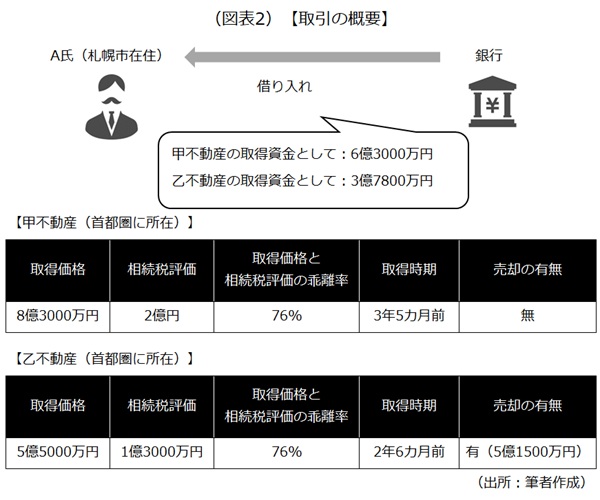

経営者だったA氏は、個人の相続税対策として、銀行から10億800万円を借り入れ、甲不動産(8億3000万円)と乙不動産(5億5000万円)を購入しました。不動産は時価と通達での評価(相続税評価)がかけ離れる傾向があります。A氏が購入した不動産は、いずれも76%の乖離(かいり)が生じています。

つまり、A氏が購入した甲不動産と乙不動産は、通達では甲不動産が2億円、乙不動産が1億3000万円と評価され、合計で10億5000万円分(8億3000万円-2億円+5億5000万円-1億3000万円)、A氏の個人資産が低く評価される結果となりました。これにより、A氏は相続税の負担をゼロ(銀行からの借入金などのマイナスの財産と相殺されるため)としました。

これに対して、国税庁は通達を使うことが著しく不適当だとし、不動産鑑定士が別途鑑定した評価額で相続税を課税しました。

3)なぜ否認されたのか?

A氏のケースは、なぜ総則6項により否認されたのでしょうか?

相続税対策で不動産を購入するのは一般的です。しかし近年、いわゆるタワーマンション節税(タワーマンション1室の相続税評価が低いことを利用した相続税対策)と呼ばれる、相続税の節税対策が広く活用されるようになったため、国は以下の4つの条件を満たす場合は、総則6項で否認をしていく方針を取っています。

1.財産評価基本通達を使うと不合理な結果となる場合

1つ目の条件は、通達を使うと不合理な結果となることです。上記のように、相続間際になって多額の不動産を購入し、相続税をゼロにするようなケースが該当します。

2.合理的な評価方法の存在

2つ目の条件は、通達以外に、他の財産評価方法があることです。不動産に関しては、不動産鑑定士の鑑定評価という別の評価方法があります。

3.評価額の著しい乖離

3つ目の条件は、通達での評価額と別の評価方法による評価額が著しく乖離することです。上記の不動産の評価額が通達で76%低く評価される事例は、この著しい乖離が認められました。

4.納税者が節税のために行ったこと

4つ目の条件は、納税者が節税対策を行った結果、上記3.の乖離が生じたことです。上記の事案では、銀行の稟議書が裁判に提出され、その中に相続税対策のために不動産を取得する旨が記載されていたことが1つの理由となりました。

4)これからの留意点

1.節税だけの対策は行わない

A氏は、相続の約3年前に13億8000万円(甲・乙不動産合わせて)の不動産を購入しています。しかも、A氏の住所は札幌市であるにもかかわらず、取得した不動産は首都圏の不動産でした。このような点から、国はA氏が相続税対策で不動産を取得したと判断したのでしょう。このような裁判例を踏まえると、不動産取得が相続税対策としか考えられないようなケースでは、総則6項による否認のリスクを想定する必要があります。

A氏が、純粋に不動産投資をしていたと判断できるような事実が残されていれば、上記の条件を満たさず、否認されることはなかったかもしれません。

2.時の経過

相続間際になって不動産を取得すると、純粋な不動産投資というよりも相続税対策であると判断される傾向が強くなります。従って、不動産を活用するにしても、相続間際ではなく、相続時から起算しておおよそ3年ないしは5年以上前には不動産を取得し、その後も相当期間その不動産を継続して所有していくことが重要です。

以上(2024年8月更新)

(執筆 日比谷タックス&ロー弁護士法人 弁護士 福崎剛志)

pj30119

画像:Mariko Mitsuda