書いてあること

- 主な読者:貸借対照表の構造や読む際のポイントが知りたい新入社員

- 課題:とにかく難しい言葉がたくさん並んでいて、全く読む気が起きない

- 解決策:貸借対照表は、「負債と資産」「流動と固定」のバランスに注目して読む

損益計算書はわりと分かりやすかったけど、「貸借対照表」は本当に苦手……。科目が多くて、似たような名前だから区別できない。どれが一番大事なのか、印を付けてくれればいいのに。それに、貸借対照表は必ず左右の金額が一致している。これって偶然? それともわざわざ合わせているのかな?

1 まずは貸借対照表を見てみよう

貸借対照表とは、

会社がどのようにお金を調達し、それを何に使っているかを示す財務諸表

です。少し難しく説明すると、ある時点(通常は決算日。企業によって異なります)の会社の「財政状態」を示した財務諸表となります。英語では「Balance Sheet」と表記されるので、「BS」「B/S」と略されたりします。

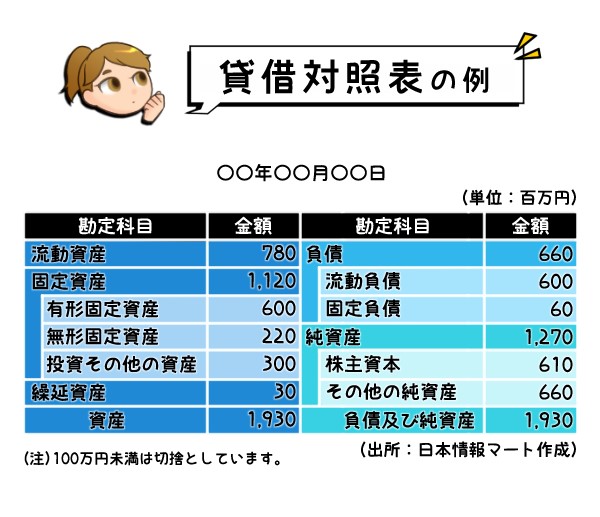

早速、貸借対照表を確認してみましょう。

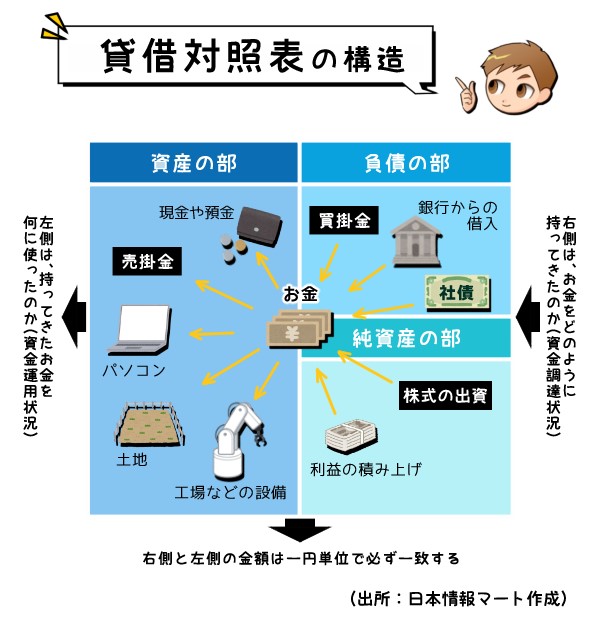

貸借対照表の右側と左側は、

- 右側:お金をどのように持ってきたのか(資金調達状況)

- 左側:持ってきたお金を何に使ったのか(資金運用状況)

を示します。この左右の内容をさらに細かく見ると、次のようになります。

- 右側の上「負債の部」:銀行からの借入など。他人資本とも呼ばれる

- 右側の下「純資産の部」:株主の出資金やこれまでの利益など。自己資本とも呼ばれる

- 左側の「資産の部」:現預金や土地など

次の分かりやすい図で、貸借対照表の構造を確認してみましょう。右側から左側に、調達したお金が使われているイメージがよく分かりますね。

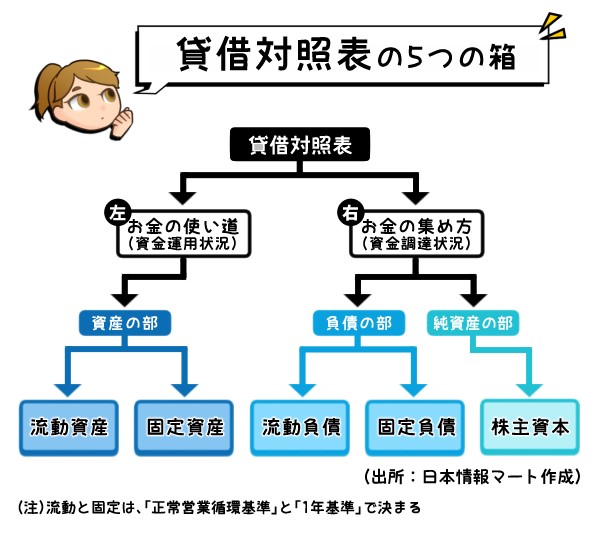

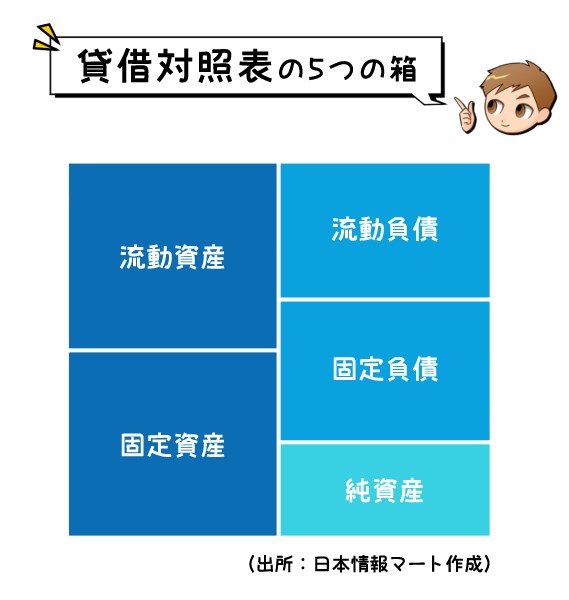

2 貸借対照表は5つの箱で考える

貸借対照表の右側と左側の説明は前述した通りですが、

右側の負債と左側の資産は、それぞれ「流動」と「固定」とに分類

されます。流動と固定の区別は「正常営業循環基準」と「1年基準」によって行われます。正常営業循環基準とは、

「現金→仕入れ→商品→販売→売り上げ→現金」という営業サイクル

です。この営業サイクルの中で発生する資産・負債を「流動」として表示します。次が1年基準です。正常営業循環基準で流動とならないものでも、

決算日の翌日から1年以内に現金化や返済期限がある資産・負債は「流動」

に区分されます。

そして、貸借対照表を読む際は、

流動資産、固定資産、流動負債、固定負債、純資産

の5つの箱のバランスを見ることがとても大切です。簡単に示すと次のようになります。

どれが大きくて、どれが小さければよいかというのは貸借対照表を読む理由や立場によって違ってきますが、個々の数字の大小よりも、5つの箱のバランスを見るようにしてください。

次章で、それぞれの項目の意味を説明していきます。説明ばかりで退屈かもしれませんが、全て大切な内容なので、できるだけ覚えてください。

3 貸借対照表の項目

1)資産の部

1.流動資産

流動資産は、現金・預金、受取手形、売掛金、棚卸資産など、営業サイクルの中で発生する資産または決算日の翌日から1年以内に現金化される資産です。

2.固定資産

固定資産は、建物・構築物・付属設備、特許権など、営業サイクルの中で発生する資産で、なおかつ決算日の翌日から1年以内に現金化されない資産です。

a.有形固定資産

有形固定資産は、固定資産のうち、建物・構築物・付属設備、土地など、有形の財産として会社が保有する資産です。

b.無形固定資産

無形固定資産は、固定資産のうち、特許権、借地権など、無形の財産として会社が保有する資産です。

c.投資その他の資産

投資その他の資産は、関係会社株式、出資金、長期貸付金など、本業以外の投資活動のために保有する資産です。

3.繰延資産

繰延資産は、創立費、開業費、株式交付費など既に発生した費用のうち、現在から将来にわたって効果が見込まれるために、経過的に貸借対照表に記載される資産です。

2)負債の部

1.流動負債

流動負債は、支払手形、買掛金など、前述の基準で流動負債に分類される負債です。

2.固定負債

固定負債は、社債、長期借入金など、前述の基準で固定負債に分類される負債です。

3)純資産の部

1.株主資本

株主資本は、資本金、資本剰余金、利益剰余金など、返済の必要性のない資金です。

2.その他の純資産

その他の純資産は、株主資本以外の時価評価に伴うその他有価証券評価差額金、新株予約権などです。

4 細かな数字よりもバランスを見る!

貸借対照表を読む際は、個別の項目よりも、

流動資産と固定資産、資産と負債、負債と純資産のバランス

を見ることで、会社の状況が分かりやすくなります。例えば、流動資産よりも流動負債が大きければ、資金繰りに窮している恐れがあります。また、一般的には、負債よりも純資産が大きく、純資産で固定資産を賄えている形が理想的です。

ちなみに、損益計算書では分からなかった「掛け」については、貸借対照表の流動資産の「売掛金」、流動負債の「買掛金」で分かります。それぞれの大きさはもちろんですが、それ以上に決済の後先が資金繰りに大きな影響を及ぼすことを忘れないでください。先にお金が入れば、支払いが楽になります。逆に、先に支払いがくると資金繰りが厳しくなるということです。

5 【質問】どちらが大きいほうがいい?

最後に皆さんに質問です。

流動と固定は、どちらが大きいほうが好ましいですか?

この質問に対する答えは、貸借対照表を読む理由や立場によって違います。例えば、銀行からの借入は、返済期間が1年以内なら流動負債、1年超なら固定負債となります。考えるべきは、

長期(返済期間が1年超)のほうが資金は安定するが金利は高くなり、短期の場合は逆になる

ということです。会社の資金繰りや借りたい資金の種類(運転資金や設備資金)によって、好ましい借入は変わってくるのです。

「自分は何のために貸借対照表を読むのか?」という目的を持つと、貸借対照表の見え方が違ってきます。また、貸借対照表に限らず、財務諸表は単年度のものだけでは良し悪しを判断することはできません。理想的には、当期、前期、前々期の3期分を比較してみると、状況がより分かりやすくなります。

以上(2024年12月更新)

pj00510

画像:Mariko Mitsuda