1 日々の営業活動で生じる費用のルール

営業活動では、さまざまな費用がかかります。例えば、取引先を訪問する際の旅費交通費、試供品などを提供する際の販売促進費、取引先を接待する際の交際費などです。

これらの費用は「販売費及び一般管理費」(以下「販管費」)と呼ばれ、基本的に、一部を除いて損金(税務上の費用)に算入できます。問題は、営業活動の範囲に関する明確な定義がなく、場合によっては損金に算入できないケースもあることです。

また、営業活動に係る費用は、交際費として処理すべきものか否か迷う項目が多くあります。基本的に交際費は損金に算入できないため、注意が必要です。

この記事では、営業担当者の日々の活動で発生することが多い費用について、損金算入に関する基本的なルールを紹介していきます。

2 損金に算入できる販管費(営業活動に係るもの)とは?

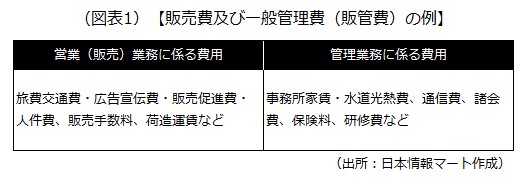

販管費とは、営業(販売)業務に係る費用と管理業務に係る費用の総称で、具体的には次のようなものがあります。

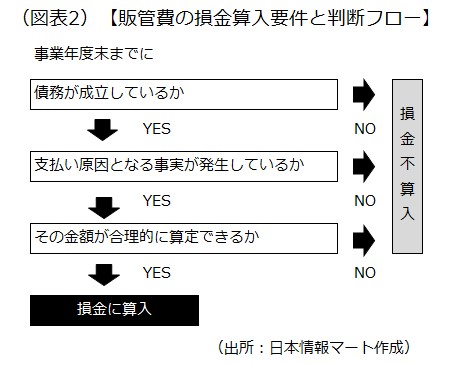

これらの費用は、税務上、次の要件を満たした場合に損金に算入できます。

3月末決算の企業において、20X1年3月に発生した旅費交通費(出張費用)を当てはめてみると、次のようになります。

出張のために予約した航空券の対価として、航空会社に料金を支払わなければなりません(債務が成立)。

その後、飛行機に搭乗したことにより、輸送というサービスを受けます(支払い原因となる事実の発生)。

かつ、その料金は航空会社が提示する合理的な金額です(金額の合理的な算定)。

注意が必要なのは「期ズレ」です。仮にこの出張が4月のもので、3月中に航空券を購入した場合、その費用は20X1年3月期の損金には算入できません。なぜなら、支払い原因となる事実(この場合は、出張先に向かうための飛行機に搭乗)が発生していないからです。この場合の支出については旅費交通費(費用)ではなく、前払費用(資産)に計上します。

期ズレは、決算日をはさんで生じるものです。決算月と決算月の翌月(3月末決算の場合は、3月と4月)の取引については、慎重に処理するようにしましょう。

3 交際費と迷いやすい主な項目

多くの販管費は前述の要件で、その事業年度の損金に算入するか否かを判断します。しかし、一部の販管費については、前述した要件とは別にルールが設けられているので、以下に紹介します。

なお、交際費も別にルールが設けられている費用ですが、こちらは以下の記事で詳しく解説しているので、ご確認ください。

1)広告宣伝費

広告宣伝費とは、商品やサービスの宣伝効果を期待して、不特定多数の一般消費者に対して行われる支出です。広告の掲載料などの他にも、キャンペーン賞品などで提供される旅行・観劇への招待費用、アンケートの謝礼などが含まれます。

広告宣伝費は損金に算入できますが、注意点もあります。

具体的には、同じ内容の支出であっても、特定の得意先を対象にしたものは広告宣伝費ではなく交際費になります。特に、業界の専門家や専門業者は不特定多数の一般消費者ではなく、特定の得意先等に該当するので注意しましょう。例えば、医薬品業者が医師や病院を対象にする場合や、化粧品業者が美容・理容業者を対象にする場合などが、このケースに該当します。

2)販売関連費

自社の商品を紹介するイベントに得意先を招待するなどの場合、その交通費や昼食代、宿泊費を負担することがあります。このような支出のうち、次のものは交際費には該当せず、損金に算入できます。

- 自社の商品を詳しく説明するために、得意先などに自社の製造工場などを見学させる場合の交通費や食事代、宿泊費として通常要する費用

- 不動産販売業者が、土地の販売に当たり一般の顧客を現地に案内する場合の交通費や食事代、宿泊費として通常要する費用

- 旅行あっせん業者が、団体旅行のあっせんをするに当たって、旅行やスケジュールを決めるために、事前にその団体の責任者を旅行予定地に案内する場合の交通費や食事代、宿泊費として通常要する費用

ただし、イベントへの招待と併せて飲み会を行った場合、その飲食費は交際費として処理をしなければならないので、損金には算入できないのが原則です(中小企業は「交際費課税の特例措置」があるので、結果的に損金に算入できるケースが多いです)。

3)情報提供料

情報提供や、取引の仲介・あっせんなどのサービス(以下「情報提供等」)を本業としていない相手に、情報提供等の対価として金品を交付する場合があります。分かりやすくいうと「営業先の紹介」などのことで、新規に営業先を紹介してくれた相手に謝礼として金品を贈るケースなどです。このような支出のうち、次のものは交際費に該当せず、損金に算入できます。

- その金品の交付があらかじめ締結された契約に基づくものであること

- 提供を受けるサービス内容が契約において具体的に明らかにされており、かつ、これに基づいて実際にサービスを受けていること

- その交付した金品の価額が、その提供を受けた役務の内容に照らし相当と認められること

4 交通反則金や海外視察の費用は損金に参入できるか?

前述した費用の他にも、注意が必要な営業活動に関する費用があります。ここでは、交通反則金と海外視察の費用を紹介します。

1)交通反則金

営業に社用車を使っている場合、駐車違反などの交通違反による罰金(以下「交通反則金」)が生じることがあります。交通反則金は、会計上は租税公課などの費用科目で処理されますが、税務上は損金に算入できません。法律違反による罰金が、税負担を減少させる要因になることはありません。

2)海外視察などに係る渡航費(一部観光した場合にも言及)

海外取引先の開拓や現地支社の設置などのために、海外視察をすることがあります。基本的に、海外視察に要した航空費や宿泊費などは全て損金に算入できますが、金額が高額すぎるとみなされた場合、その部分は役員であれば役員報酬として、社員であれば給与として取り扱われます。

役員の場合、損金に算入できる役員報酬は定期同額給与など一定の方法で支給されたものに限られます。そのため、金額が高額すぎるとみなされた部分は損金に算入できない役員報酬となります。

社員の場合、給与は損金に算入できるものの、従業員本人に対して所得税が課されます。高額すぎるかどうかの明確な基準はありませんが、通常の出張に比べて豪華すぎたり、業務上必要性の低いオプションなどを付けたりしないようにしましょう。

この他、視察と併せて、一部観光や個人的なゴルフなど業務以外の日程を組み入れた場合も注意が必要です。この場合の海外視察に要した支出は、期間ベースで、業務に関連する部分と関連しない部分に按分します。業務に関連する部分は旅費交通費として損金に算入できますが、業務に関連しない部分は役員報酬または給与となります。

5 使途が明らかでない費用は要注意!

何のための支出なのかが明らかになっていない費用は、税務上、「使途秘匿金」と呼ばれます。具体的には、相当の理由がなく、その相手方の氏名・名称・住所・支出の理由などが帳簿書類に記載のない支出です(資産やサービスの購入対価として明らかであると税務署が認めた場合など、一定の要件を満たしたものは除く)。

使途秘匿金は、損金に算入できないだけでなく、別途その支出額自体に40%の法人税が課されます。例えば、50万円の使途秘匿金がある場合、その50万円は損金に算入できず、さらに20万円(50万円×40%)の法人税が課されます。

また、通常の法人税は黒字(所得がプラス)の企業にのみ課されるのに対し、使途秘匿金に関する法人税は赤字(所得がマイナス)の企業にも課される厳しいものです。

以上(2024年3月更新)

(監修 辻・本郷税理士法人 税理士 安積健)

画像:Kaspars Grinvalds-Adobe Stock