1 評価損に関する財務と税務の違い

会社にはさまざまな資産があります。例えば、販売目的の棚卸資産、商品を製造するための機械装置、オフィス家具やパソコンなどの器具備品などです。これらの資産(棚卸資産を除く)は、通常1年以上の長期間にわたって使用し続けます。また、棚卸資産についても、売れ残った場合は在庫として、長期間保有し続けることがあります。

長い間、固定資産を使ったり、棚卸資産を保有したりすると、経年劣化はもちろん、新製品の発売や新技術の開発などによって価値が陳腐化することもあります。会計上、これらの価値の減少は「評価損」として財務諸表上に反映します。

一方、税務上は、原則として評価損は損金(税務上の費用)に算入できませんが、特定の事情がある場合は例外として、損金に算入できます。それは「もう売れそうにないから」「技術が古くなってしまったから」といった経営者の感覚で決めるものではなく、明確なルールがあるので、確認していきましょう。

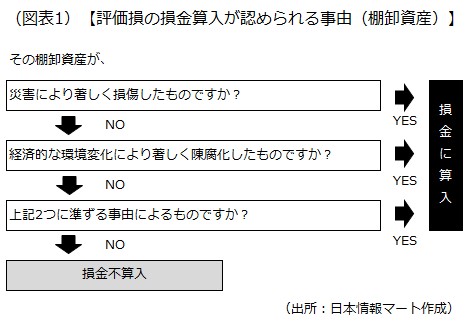

2 棚卸資産の評価損は損金に算入できるのか?

1)棚卸資産の評価損を判断するルール

棚卸資産の評価損は、次のいずれかの事実によって価値が減少した場合に限り、損金に算入できます。

このチャートを見ると、「著しく損傷した」や「著しく陳腐化した」という曖昧な表現になっていて判断に迷います。特に「陳腐化」の判断は難しいところですが、

資産そのものに欠陥が生じたわけではないが、経済的な環境の変化に伴ってその価値が著しく減少し、今後回復しないと認められる状態にあること

をいいます。

2)棚卸資産の評価損を損金に計上できるケース

「著しく陳腐化したこと」の例として、

流行がある季節商品で、これまでの実績などから、今後、通常の価額では販売することができないことが明らかな場合

があります。

例えば、はやり廃りが激しいアパレル商品や、モデルチェンジが早いパソコンなどが売れ残ってしまった場合、

「今後、通常の価額では販売することができない」という過去の実績

が必要となります。そのため、バーゲンセールで割引販売しても売れ残ってしまった事実を正確に記録しておくとよいでしょう。

なお、あくまでも「著しく陳腐化したこと」が要件なので、物価変動、過剰生産などを理由にバーゲンセールをしても、評価損は損金に算入できません。

3)必ず損金経理の処理をする(評価損として会計処理を行う)

棚卸資産の評価損を損金に算入するには、損金経理が要件となっています。損金経理とは、費用・損失として会計処理をすることをいいます。つまり、

評価損は損失(売上原価ではない)として財務諸表上に計上

しなければなりません。

この要件が問題となるのは、経営者や現場担当者が陳腐化して売れないと判断した商品を、誤って売上原価として計算してしまった場合です。会計上、この商品は、評価損として売上原価とは別に処理しなければなりませんが、売上原価に含まれてしまうことになります。

売上原価は、あくまで販売に対応した商品などの原価であり、評価損を含めて処理してはいけません。そのため、期末の在庫にカウントして、売上原価には含めず、評価損として別の項目で損益計算書に記載しなければなりません。最終的な利益(所得)に与える影響は同じであっても、会計上の処理を正確に行うようにしましょう。

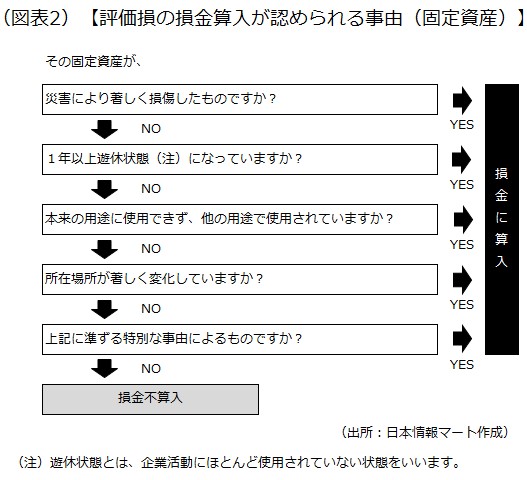

3 固定資産の評価損は損金に算入できるのか?

1)固定資産の評価損を判断するルール

固定資産の評価損は、次のいずれかの事実によって価値が減少した場合に限り、損金に算入できます。なお、固定資産には、機械装置や器具備品のような有形固定資産だけでなく、ソフトウエアのような無形固定資産も含みます。

棚卸資産と同様、固定資産も「著しい損傷」や「著しい変化」という曖昧な表現がなされているので、実務上の判断が難しくなります。

なお、「所在場所が著しく変化したこと」とは、地盤沈下や土壌汚染などが生じたことで地価が下落した場合などをいい、バブル崩壊やリーマンショックのような経済環境の悪化による地価変動などは含まれません。

また、会社が意図的に評価損の計上や、その金額を調整することを防ぐために、次のような事情に基づく評価損は損金に算入できません。

- 過度の使用又は修理の不十分等により当該固定資産が著しく損耗していること

- 当該固定資産について償却を行わなかったため償却不足額が生じていること

- 当該固定資産の取得価額がその取得の時における事情等により同種の資産の価額に比して高いこと

- 機械及び装置が製造方法の急速な進歩等により旧式化していること

2)固定資産に係る評価損の留意点

1.写真など価値が低下したことを客観的に証明できる資料を保存する

固定資産の評価損については、その固定資産の状態や使用状況などによって評価損を損金に算入できるか否かを判断します。税務調査などで、評価損の正当性を証明するためには、評価損を計上した時点の状況を正確に、かつ客観的に説明できなければいけません。固定資産がどのような状態にあるのか、写真や詳細な稼働記録など、価値が低下したことを客観的に証明できる資料を保存しておくことが大切です。

2.経済的な環境変化などを理由に評価損を計上しない

電化製品の新モデルが発売された場合など、既存の製造用機械装置の価値が著しく低下した場合(陳腐化)、その機械装置に係る評価損は損金に算入できません。

棚卸資産とは違い、固定資産は減価償却によって毎期費用計上されており、価値の低下は減価償却の範囲内で行うことになっています。

固定資産の価値が著しく低下した場合(陳腐化)には、評価損としてではなく、耐用年数の短縮(税務署長の承認が必要)により、その事業年度に損金算入できる減価償却費の額を増やす方法があります。

以上(2024年3月更新)

(監修 南青山税理士法人 税理士 窪田博行)

画像:nordroden-Adobe Stock