経営者にとって、事業の拡大や利益の確保は大きな課題の1つです。しかし、決しておろそかにしてはならないのが、利益に伴い発生する「税金」の対策です。

もちろん、企業として事業を拡大し「利益」を上げることは重要ですが、「利益」が大きくなるにつれて、法人税等の負担も重くなることを忘れてはいけません。スタートアップ企業では、急激に業績を伸ばしたものの決算対策をしておらず、翌年度の税金支払いに苦しむことが少なくありません。そうならないためにも、基本的な決算対策を理解しておきましょう。

中でも、経費に占める割合が大きい役員報酬・給与に関する基本的な知識を押さえることは、決算対策を考える上で非常に重要です。早速、その報酬・給与に関する決算対策のポイント、そして基本的な決算対策の具体例を見ていきましょう。

1 税務上の報酬・給与に関する決算対策のポイント

決算対策を考える上で最も重要なことは、費用が税法上の「損金」に該当するかどうか、ということです。損金とは税務上の費用のことをいい、会計上の費用とは完全に一致しません。この損金を増やすことは、税法上の利益を減らすことと同じであり、結果的に税負担を抑える効果があります。つまり、会計上の費用の中でも、「損金」に該当する費用を増やすことが決算対策の大きなポイントといえます。

これらの説明として最も分かりやすい例が、従業員給与と役員報酬の違いです。どちらも会計上は費用として取り扱われますが、税務上は取り扱いが異なります。従業員給与の場合、支給した額の分だけ損金にできますが、役員報酬は一定の“ルール”にのっとっていない場合、全額、もしくは一部を損金にすることができません。逆にいえば、この一定の“ルール”にのっとってさえいれば、役員報酬も損金として扱うことができるのです(詳細は後述)。

2 報酬や給与に係る具体的な決算対策や留意点

1)役員報酬

損金として扱うことができる役員報酬は「定期同額給与」と、賞与のようにある一定時期に支給する「事前確定届出給与」とに分かれます。それぞれの特徴を見ていきましょう。

1.「定期同額給与」の基本事項

定期同額給与とは、その名の通り、毎月同額を給与として支給するものです。2006年度の税制改正にて導入され、このルールにのっとっていない場合は、原則損金として認められなくなりました。

定期同額給与の金額を変更できるのは、原則として事業年度開始後3カ月以内に限られます。例えば4月1日から事業年度が開始する場合、6月末までに変更しなければ損金として認められません。従って、6月の役員報酬支給日までにある程度の利益予想を立てた上で、金額を設定する必要があります。また、金額変更の有無にかかわらず、必ず株主総会の議事録に支給額を明記しなければなりません。

2.「定期同額給与」の留意事項

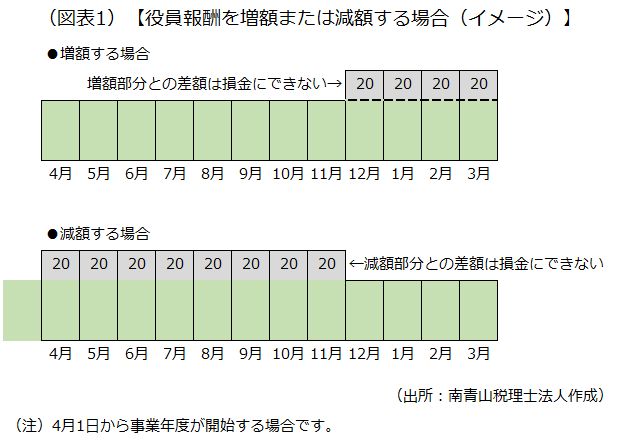

では、事業年度開始後3カ月を過ぎ、期中に増額・減額をする場合はどうなるのでしょうか。例えば3月決算の場合、12月以降の役員報酬を月20万円“増額”した場合は、「20万円×4カ月間(12月~3月)=80万円」を損金とすることができません。逆に、12月以降、月20万円を“減額”した場合は、「20万円×8カ月間(4月~11月)=160万円」を損金とすることができません。

さらに注意すべきは、役員報酬は給与所得であるため、法人税のルールにかかわらず個人所得税の対象になるということです。つまり、損金とすることができない役員報酬額部分には、法人税と個人所得税のどちらも課されてしまうということです。

定期同額給与の変更については必ず期日を確認し、想定外の課税が生じないように気を付けましょう。

3.「事前確定届出給与」の基本・留意事項

事前確定届出給与は、いわゆる役員賞与に当たるものであり、定期同額給与よりも損金にできる条件が厳しくなっています。

具体的には、株主総会等の決議をした日から1カ月以内など、定められた期限内に税務署へ届出書を提出し、その届出書に記載した対象者・支給日・支給金額の内容通りに支給しなければ、損金とすることができません。、記載内容に何かしらの相違がある場合は、全額が損金とすることができないため、検討する際は注意しましょう。

スタートアップ企業などの場合、役員賞与による決算対策による効果が非常にインパクトの大きいものとなります。慎重に決めるようにしましょう。

2)決算賞与の未払い計上

通常、従業員に対する賞与は、実際に「支払った日」の属する事業年度でなければ損金とすることはできません。ただし、決算賞与については一定の条件を満たすことで期末時点において未払い計上し、損金とすることができます。未払い計上によって支払いを翌事業年度に繰り越すことで、事業年度にお金を残したまま損金とすることができます。決算賞与を未払い計上し、損金とするためには次の3点の条件を満たす必要があります。

- 決算賞与の支給額を、支給を受ける全ての従業員に対して、個別に通知していること

- 通知した金額を通知した全ての従業員に対して、決算後1カ月以内に支払っていること

- 支給額をその事業年度において未払い計上していること

決算賞与の支給は節税が可能なだけでなく、従業員のモチベーションアップにもつながります。余剰利益が出ている場合は、検討してみてはいかがでしょうか。

3)所得拡大促進税制の活用

所得拡大促進税制とは、従業員に支払う給与を増額したその金額の割合分、一定の税額控除が受けられるといったものです。雇用環境の改善などが社会的に注目を集めている中、企業にも従業員にも利益のある税制といえるでしょう。

具体的には、法人税額の20%を上限として、最大で「雇用者給与等支給増加額×25%」の税額控除を受けられます(2018年4月1日以降開始事業年度の場合)。所得拡大促進税制の適用を受けるには何点か条件を満たす必要がありますが、最も重要なポイントは「継続雇用者給与等支給額が前事業年度に比べ増加しているか」という点です。

この点を把握するためには、継続雇用者(一定の時期に給与等を支給している従業員)をピックアップした上で、前事業年度の支給給与額情報を収集する必要があるので、多少事務的な手間が掛かってしまいます。しかし、前述した通り、企業だけではなく従業員にもメリットがある税制であるため、手間をいとわず活用の検討をお勧めします。

4)退職金、退職慰労金

退職金も、有効な決算対策の1つです。従業員の退職金は社内規程などに沿って、役員の退職慰労金は月額報酬や勤続年数に応じて支給することができ、損金とすることができます。受け取った個人の側にとっては、課税される所得税が軽く設定(多額の所得控除があるなど)されています。

退職金、退職慰労金の支給のタイミングは、会社を退職するときはもちろん、従業員から役員となるとき、役員が分掌変更する(代表取締役が会長になる)ときなど、幾つか考えられます。形式だけではなく、もちろん実質面も考慮されることになるので、こちらも慎重な検討が必要になります。

3 検討すべき時期の目安と留意点

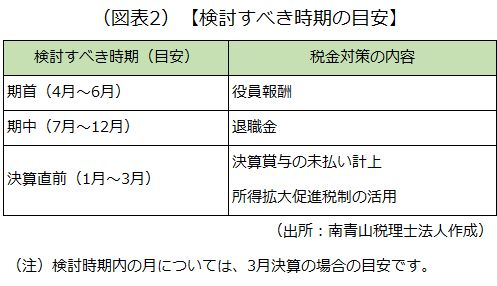

以上、役員報酬や従業員賞与に関する決算対策として、幾つかご紹介しました。これらの対策を検討すべき時期の目安は次の通りです。

人件費に関わる決算対策は、支出の側面、投資の側面で考えても、意味のある有効な方法です。選択肢はたくさんありますが、優先順位を高くして検討すべき決算対策といえるでしょう。

また、ここで紹介したものは一般論となります。実際に決算対策を検討する際には、それぞれの詳細な要件だけでなく、企業の経営方針や資金状況などさまざまなことを踏まえなければならないため、税理士などの専門家に相談して進めるようにしましょう。

あわせて読む

決算対策シリーズ

- 【再監修】押さえておくべき企業の決算対策

- 【再監修】決算対策で確認したい役員報酬・給与

- 【再監修】決算対策で確認したい固定資産

- 【再監修】決算対策で確認したい福利厚生費・交際費・役員社宅

以上

※上記内容は、本文中に特別な断りがない限り、2020年2月21日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。