目次

1 原価を分解すると見えてくる利益のカタチ

それでは前回と同様に、回転寿司店で利益や1皿当たりの原価を考えてみましょう。まず、月の利益がトントンになる売上高・販売数量(皿)はどれくらいでしょうか。考える際の前提条件は以下の通りです。

- 販売単価(皿当たり):100円

- 材料費(皿当たり):ネタは65円、シャリは5円

- その他、料理人の人件費(1カ月当たり):21万円

- 寿司ロボットのリース代(1カ月当たり):24万円

1皿食べてくれる(売れる)と、材料費を引いて、いくらもうかるでしょうか?

販売単価100円-材料費(65円+5円)=30円

何皿食べてくれると、人件費・家賃が賄えるでしょうか?

(人件費21万円+リース代24万円)÷1皿当たりの利益30円=15000皿

15000皿×100円=150万円

この150万円が月の利益がトントンになる売上高、いわゆる「損益分岐点売上高」です。仮に、1家族4人で、1人が10皿ずつ食べてくれるとすると、1家族40皿となり、

15000皿÷40皿=375家族

と計算できます。つまり、1日で、12家族(≒375家族÷31日)が来店してくれると利益がトントンになるということになります。

2 販売数で変わる1皿当たりの原価

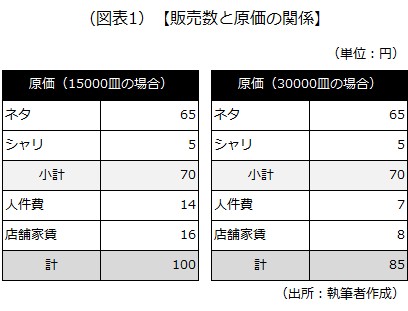

1)15000皿売れた場合の、1皿当たりの原価

ネタやシャリの材料費は、1皿当たり(70円=ネタ65円+シャリ5円)がはっきり分かります。

しかし、人件費やリース代はそう簡単にはいきません。人件費は1カ月当たり21万円、リース代は1カ月24万円かかります。これらの費用は、お寿司の売れ行きに関係なく、つまり何皿売れたかにかかわらず決まった額が発生します。このため、1皿当たりどれだけの費用がかかったかは正確には分かりません。

では、どうするかというと、ここでは1カ月15000皿売れれば利益がトントンになるということなので、この販売数で1カ月の人件費とリース代を割って、1皿当たりの費用を出すことにします。

- 人件費(1皿当たり)は、21万円÷15000皿=14円

- リース代(1皿当たり)は、24万円÷15000皿=16円

これで全ての原価について、1皿当たりの計算ができました。このように、原価計算や管理会計では、もともとある数値を目的に合わせて基準を設定し、加工することが必要になります。1カ月15000皿売れた場合の1皿当たりの原価は、

材料費70円+人件費14円+リース代16円=100円

となります。

2)30000皿売れた場合の、1皿当たりの原価

ネタやシャリの材料費(1皿当たり)は、30000皿のときも同じで、65円+5円=70円です。人件費とリース代は、それぞれ、

- 人件費(1皿当たり)は、21万円÷30000皿=7円

- リース代(1皿当たり)は、24万円÷30000皿=8円

となります。

このように、販売数によって1皿当たりの原価は変わってきます。そして、販売数が増えるほどに、1皿への割り当てられる費用が減って、原価が安くなります。これが、経済学の「規模の経済」につながる話です。

3 原価計算で使う費用の分け方1:直接費と間接費

上記を見ていただいて気付かれた方もいらっしゃるかもしれません。費用によって1皿当たりへの割り当て方が違ってきます。実は、原価計算を行うため、また、管理会計の手法を活用していくための準備として、それぞれの費用を大きく2つに分ける必要があります。

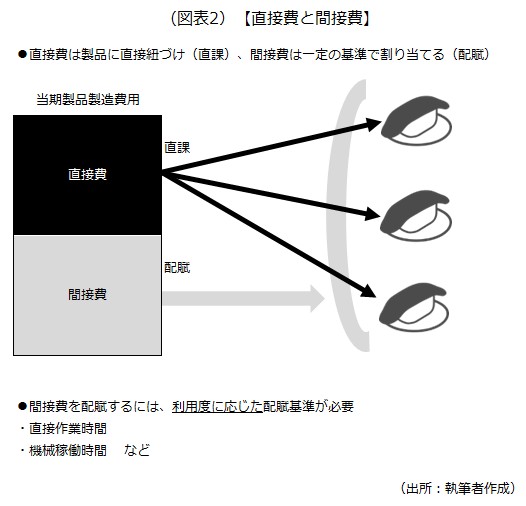

まず、製品との関係が直接紐づく費用です。これを、「直接費」と呼びます。もう1つは製品との関係が分かりづらく、紐づきが間接的にしか分からないような費用があります。これを「間接費」と呼びます。

原価を計算する場合、直接費は製品に直接割り当てることができます。これを、直課と呼びます。回転寿司の原価でいえば、ネタ、シャリが直接費に当たります。これらは、1皿ごとに費用を割り当てることができます。

一方で、間接費は製品との紐づきが明らかではないので、何かしらの基準で割り当てるしかありません。これを配賦と呼びます。回転寿司の原価でいえば、人件費やリース代がこれに当たります。先ほどは、販売皿数で1皿ごとに割り当てていきました。

人件費やリース代のいずれも、販売皿数には連動しないで決まった額が費用としてかかっています。このため、販売皿数によって1皿ごとの費用が変わってくるのです。

4 原価計算で使う費用の分け方2:変動費と固定費

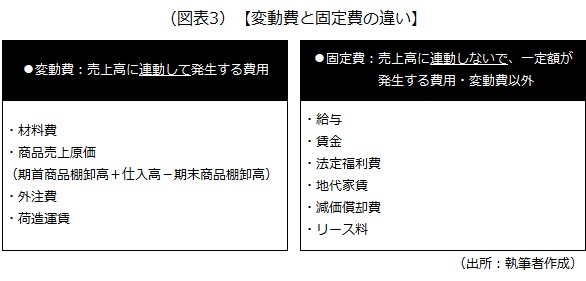

もう1つ原価計算、管理会計に特有の費用の分け方があります。具体的には、費用について「売上と連動するかどうか」という点に注目します。

まず、売上が増えたり減ったりすれば、それに連動して同じように増えたり減ったりする費用を「変動費」と呼びます。もう一つは、売上に連動しない費用です。つまり、売上が増えても減っても関係なく、決まった額だけかかってしまうような費用を「固定費」と呼びます。実務でも比較的使われる言葉ですので、皆さんも一度は聞いたことがあるかもしれません。

また、先ほどの直接費と間接費と似たような感じをうけられた方もいるかもしれません。このシリーズでは学問的な正確性は置いておいて、中小企業の原価計算・管理会計において、直接費と変動費、間接費と固定費は、同じと考えていきましょう。

5 変動費と固定費を分けるのは手間がかかる?

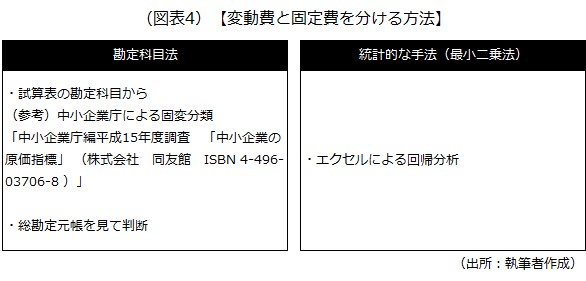

それでは、会社の損益計算書から費用を変動費と固定費に分ける方法を見ていきましょう。これには主に2つの方法があり、「勘定科目法」と呼ばれる方法と、「最小二乗法」と呼ばれる統計的な方法とがあります。

ここでは、基本であり、手間が少ない勘定科目法を見ていきます。なお、もう1つの統計的な方法は、エクセルで簡単にできて実務での使い勝手も良いものです。すでに勘定科目法に取り組んでいる方は、トライしてみるのもお勧めです。

勘定科目法は、試算表の中で、勘定科目によって、これは変動費、あれは固定費かなというふうに分けていく方法です。なかには同じ科目の中に売上に連動する項目と、連動しないで決まった額が発生するものの両方が含まれていることもあります。その場合は、さらに細かく、総勘定元帳まで遡って見ていくこととなります。

6 業種別の勘定科目の情報がとても参考になる

勘定科目法を使うにあたって、事業内容が理解できているベテランの方であれば、比較的簡単に変動費と固定費を分けていけるのではないでしょうか。ただ、経理経験の浅い方や事業内容の理解がまだまだであると、判断に迷ってなかなか作業が進まないことにもなりかねません。

そのようなときには、中小企業庁が出している変動費と固定費の分解の情報が参考になります。

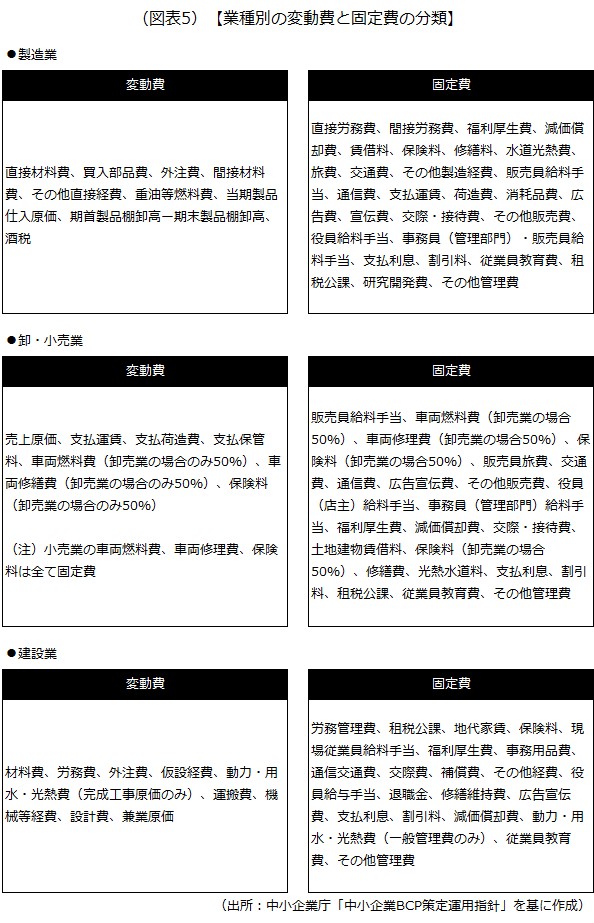

製造業、卸・小売業、建設業という3つの業種別に、勘定科目ごとに変動費と固定費に分けられています。

例えば、卸・小売業の場合に、売上原価は変動費、販売員給料手当は固定費となっています。また、卸売業では車両燃料費は50%が変動費で、残り50%が固定費というように、勘定科目の中に変動費と固定費が混在しているものにも対応しています。

さらに、これを見ると同業種の勘定科目ごとの変動費・固定費の傾向が分かるので、比較することで自分の会社の特徴が理解できるようになります。

7 100点満点はあり得ない。悩まずにやってみる!

ここで1つ大事なのが、変動費と固定費の分解はあまり悩みすぎないということです。

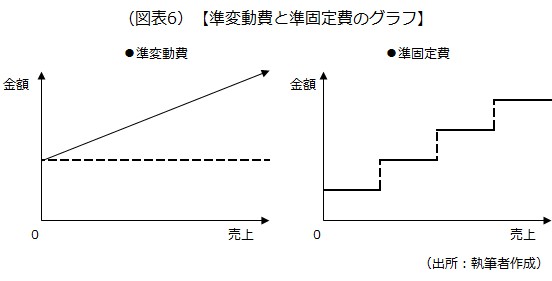

そもそも変動費と固定費というのは、100点満点の正解があるわけではないからです。例えば、工場の電気代や水道代なんかも、普通、製造量が拡大すれば増えていくはずです。しかし、実際は基本料金のようなものも含まれていて、決まった額発生する部分と、売上や製造活動と連動する部分に分かれています。これを準変動費と呼びます。

また、固定費の中にも、ある一定水準までは定額だけれど、それを超えると、もう1ランク上の金額で定額になるというような準固定費と呼ばれるものがあります。

「まずはあまり悩まないでやってみる」というのが、中小企業の実務を知る立場からのアドバイスです。まずは分けてみて、実際に使ってみて、役に立つかどうか。活用した後で、調整していく進め方で十分といえます。

以上(2025年5月更新)

pj35141

画像:Shutter z-shutterstock