1 設備などの初期投資は、超・固定費

「設備投資がなかったら、どんなに楽だっただろう」という嘆きを聞くことがあります。この設備投資というものが、どうしてその後の状況の変化で大きな問題になるのか、投資するときにはどのようなことに気を付ければよいかを一緒に考えていきましょう。これも原価計算が解決する課題です。

費用をかけるときはそれが変動費であるか固定費であるかを理解しておく必要があります。そして、今回は固定費の中の固定費ともいえる「初期投資」について説明したいと思います。

固定費は、売上の増減によらず一定額発生する費用であり、何か手を打たなければ将来にわたり発生し続けるものです。これに対して、初期投資は、

設備や新規事業など多額のお金がいっぺんに出ていってしまうもの

です。支払ったら最後、もう取り返すことはできません。実は、この特徴が通常の固定費(基本的に将来にわたって発生が続く費用)以上にやっかいなのです。

どういうことかというと、初期投資を支払った後で、状況が想定と違ってしまうケースがあります。例えば、海外から観光客が増えているからとホテルを建設中にコロナ禍に見舞われた会社は、既に建設に要した初期投資を取り戻すことはできません。また、仮にホテルはなんとか開業できたとしても、人の動きが抑制され宿泊客が激減している状況では、建設にかかった初期投資をすぐに取り戻すことは不可能です。このように、過去に支払ってしまったものというのは、当たり前の話ではありますが、どうにもできないのです。

初期投資のために銀行から借入をする場合も、考え方は同じです。なぜなら、自社から実際にお金が出ていくタイミングが銀行からの借入によって後ろ倒しになるだけで、結局自社で負担せざるを得ないのは同じだからです。

そうは言っても、経営をする以上は投資をしないというわけにはいきません。では、どうすればよいでしょうか。それは、初期投資が必要になった場合には、その案件の自社にとっての負担の大きさ、つまりリスクの大きさを客観的に理解しておくと判断がしやすくなります。

2 リスクは「回収期間」でつかもう

初期投資のリスクの大きさを測る指標として「回収期間」を使います。ざっくり言えば、回収期間とは「投資後、何年たったら収支がトントンになる予想なのか」を示しています。

例えば、新工場建設にかかる投資の回収期間が2年という場合には、新工場が予定どおりに操業し売上につながれば、投資で出ていった金額と同じ金額が入ってきて元がとれるのが、2年後ということです。

「回収」という言葉の意味は、かけたお金が回収できる、つまり、収支がトントンになることを意味します。ちなみに、有名な「損益分岐点売上高」は、損益計算書上の収支がトントン、つまり利益がゼロになる売上高のことです。回収期間というのは、「投資版の損益分岐点売上高」と考えると分かりやすいかもしれません。

次に、判断の仕方です。回収期間が2年と4年であればどちらがいいでしょうか。答えは2年です。

この数年の間で痛感した方も多いと思いますが、遠い将来ほど予測することは難しいものです。回収期間においても、先は分からないので、長くないほうが安全という考え方がベースにあります。回収期間は簡単に計算できますので、ぜひ勘を鍛えるために次の数値例を参考にしてください。

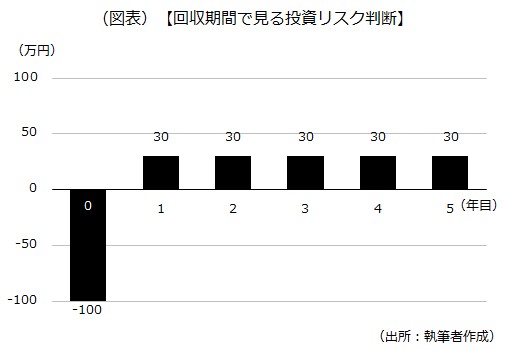

3 事例で確認。回収期間で見る投資リスク判断

機械の購入代金が100万円であり、手元に残るお金が年30万円という投資案件があったとします。まず、投資のマイナスと投資してからの収支のプラスを前から足していき、プラスになるところを見つけます。

この場合、

-100万円(機械の購入代金。つまり初期投資額)に30万円+30万円+30万円+30万円で4年目でプラス

になります。プラスになる年数が同じであれば、その中でも小数点以下がどれくらいになるかの端数を見て判断します。

最初の3年と、4年目は10万円だけあればよいので、10万円を1年分の30万円で割って0.33…、3.33年となります。

この投資の回収期間は、3.33年と評価します。

4 実務の手順の肝は、予測数値の洗い出し

実際の実務の手順は、

- 投資額を見積もる

- 変化する収入と費用の金額を洗い出す

- 「回収期間」を計算

- 計算結果をもとに経営者と検討

となります。上記で見たように計算自体は簡単ですが、肝となるのは1.と2.の手順です。

1.については、業者に設備の見積もりを依頼するなどして投資額を見積もります。

2.については、製品の増産や新製品の販売によって売上が増える場合はその金額を変化する収入として予測します。また、それにともなって増加する仕入などが変化する費用です。あるいは、人を増やさないといけないのであれば、人件費の増加も変化する費用になります。ここでポイントとなるのは投資によって変化するものを考えるということです。投資してもしなくてもかかる費用は、考える必要がありません。なぜなら、投資してもしなくても変わらないので、投資の判断には影響がないからです。このように数値を予測するところが大事になります。

5 回収期間は何年がベスト!?

投資の検討をする際、回収期間は短いほうが安全でよいのは分かると思います。では、実際の判断に用いるときには、具体的に何年までならよいのでしょうか。実は、この点については、各社の資金状況や事業の種類によって大きく異なります。そのため、個別に判断していくしかないのです。そして、同じ業種でも扱うジャンルによっては、回収期間の目安は異なるべきです。

飲食業で考えてみましょう。飲食業は、出店のために6カ月分の敷金や什器備品を必要とするなど初期投資が多い業種の1つです。そのため、回収期間が指標として重視される傾向にあります。

例えば、タピオカ屋を出店するとしましょう。数年前に流行したのはまだ記憶に新しいですが、タピオカのような新メニューを主に扱う場合には、その流行が数年、数十年にわたって続くかどうかはその時点では分かりません。とすると、回収期間としてはできるだけ早く、数カ月から1年程度、長くても2年以内を目指したほうが安全でしょう。

一方、出す店がラーメン屋だった場合は話が変わります。ラーメンは、人気が安定しているジャンルといえるため、タピオカに比べれば、長い期間需要が見込めるでしょう。もちろん、回収期間は短いほうがいいものの、3~5年程度の回収期間であれば、許容できることも多いといえます。

このように、同じ飲食業でも主力のメニューが違えば、顧客や市場の状況はまったく異なります。その結果、回収期間の目安にも大きな影響を与えるのです。そこで、自社が取り組む事業の性質を十分理解した上で、目安は各自が設定するしかありません。逆に、目安がイメージできないようであれば、その事業や業種に関する情報収集が十分ではない可能性がありますので、再考したほうがいいかもしれません。

いかがでしょうか。固定費の中の固定費である「初期投資」の判断に役立つ手法として、回収期間を押さえて、次の一手につなげてほしいと思います。

以上(2025年5月更新)

pj35145

画像:Shutter z-shutterstock