書いてあること

- 主な読者:感覚だけでなく、定量的な基準や根拠を持ってビジネスの判断をしたい人

- 課題:資金繰りを確認する理由や、具体的なチェックポイントが分からない

- 解決策:運転資金を把握するために、売上債権、棚卸資産、仕入債務の残高管理や回転期間分析を実施する

1 質問:今、会社にいくら資金が必要か分かりますか?

業績が悪化しているときだけでなく、好調なときにも資金繰りへの注意を怠ってはいけません。資金繰りに大きくかかわっているのが、会社が日々の事業を営んでいくための資金、つまり運転資金です。

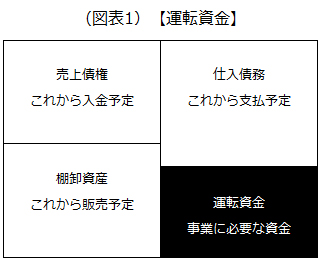

運転資金は、

運転資金=売上債権+棚卸資産―仕入債務

の算式で計算されます。図で表すと、次のようになります。

売上債権は商品などを売り上げましたが、掛け売上のためまだ入金されていません。また棚卸資産もまだ売られていない在庫なので、売上債権と同様、まだ入金はありません。一方、仕入債務は原材料や商品などの仕入代金で、掛け仕入のため、まだ出金されていません。

このように、

入金のタイミングと出金のタイミングにタイムラグがあると、一時的に資金が足りなくなってしまいます。この足りない場合の資金を補うものが運転資金

なのです。

では、早速、次の売上債権、棚卸資産、仕入債務を使って、運転資金を求めてみましょう。その上で、4月から5月に売上高が大幅に増えたことによって、必要な運転資金がどれだけ増えるかも併せて確認してみましょう。

2 運転資金を計算し、追加資金が必要かどうか判断する

運転資金は、

- 4月:売上債権1,000千円+棚卸資産200千円-仕入債務700千円=500千円

- 5月:売上債権5,000千円+棚卸資産500千円-仕入債務4,300千円=1,200千円

となります。

ただ、運転資金がいくらなのかを把握するだけでは意味がありません。前月からの運転資金の増減の結果、資金繰りにどのような影響があるのかを知る必要があります。そして、それに対する追加資金の必要性と、その対応が可能かどうかを確認しなければなりません。

この事例では、4月から5月にかけて、追加で運転資金700千円(1200千円-500千円)が必要になりました。損益計算書からみて、取引規模(売上の増加)が大きくなったことが原因と分かります。もし、社内に余剰資金があまりなく、翌月の売上見込みも5月同様の取引規模が継続する場合には、追加資金の手当てが早急に必要になります。

このように急激な売上の増加があったときには、業績的には好調でも、資金繰りに困ってしまうという事態に陥る可能性があるのです。

3 より詳細な分析のために必要な「回転期間」による分析

運転資金の変動要因は、売上の増減だけではありません。売上債権の回収が滞っていたり、棚卸資産(在庫)の販売状況が悪かったりして、必要な運転資金が増えている場合もあります。このような異常な増減のケースでは、売上債権、棚卸資産、仕入債務の「回転期間」の変動も見ておく必要があります。

回転期間とは、

売上債権を回収するまでの期間、棚卸資産が売れるまでの期間、仕入債務を支払うまでの期間

をいい、経営の効率性を知るための指標です。それぞれ次のように算式で計算されます。

- 売上債権回転期間=売上債権÷(売上高÷365日)

- 棚卸資産回転期間=棚卸資産÷(売上原価÷365日)

- 仕入債務回転期間=仕入債務÷(売上原価÷365日)

運転資金の回転期間は、上記3つの回転期間を使い、

運転資金回転期間=売上債権回転期間+棚卸資産回転期間-仕入債務回転期間

の算式で計算します。

もちろん、この指標も、月ごと、年ごとで比較し、増減を把握していかなければなりません。増減が大きい場合は、取引先の経営状況の変化や営業部門の人員配置がうまくいっていないなど、決算書だけでは読み取ることができない原因の追求に役立つことになります。

また、運転資金に関しては、この記事で解説してきた売上債権、棚卸資産、仕入債務で計算されるもの以外に、賞与の支払いや税金の支払いなどのような季節的に発生するもの(季節運転資金)があります。毎年同じタイミングに発生するものなので、3年分くらいの月次単位での資金繰り状況を確認しておくとよいと思います。

以上(2022年6月)

(執筆 管理会計ラボ株式会社 取締役・公認会計士 福原俊)

pj35116

画像:apinan-Adobe Stock