前回の「損益計算書(P/L)で経営者が見るべき点は?」から、具体的に財務数値を見るということで、財務諸表の数字をどう見ればよいのか、そこから何が分かるのか、自社の財務諸表を外部の銀行、投資家などはどのように見ているのかを紹介してきました。

第3回の今回は、貸借対照表(B/S)について解説します。いつものようにお手元に自社の財務諸表をできれば3期分、創業間もなく3期分ない方は、創業期からのものをご用意ください。

損益計算書(P/L)は、売上やもうけを表すもので、経営者の皆さんにとって、売上の状況や利益が出ているのかを確認することは必要不可欠なことですし、楽しみでもありますから、比較的なじみがあるものだったでしょう。

貸借対照表(B/S)は、会社が潰れる心配はないのか、資金繰りは大丈夫かといったことをチェックするために見るもので、本来起業された経営者の皆さんにとっては、見ておかなければならないものです。しかし、正直、起業されるまでは見たこともない、起業した後は手元にはあるが、何をどう見ればよいのか分からない、これで何が分かるのかが理解できないという方もいらっしゃるのではないでしょうか。せっかく始めたビジネスを潰さず、継続させていく必要のある経営者の皆さんだからこそ見ておかなければいけない貸借対照表について解説していきます。

1 資金の調達とその使い道の状況を貸借対照表(B/S)で俯瞰する

経営者の皆さんにとって、最大の関心事は、前回の損益計算書で見た「もうかっているか」と、もう1つ、「我が社は潰れる心配はないのか」ではないでしょうか。

会社が潰れるのは、期日に資金繰りが間に合わず、支払いができないからです。従って、どこからいくらお金を調達していて、それをどのように使い、現時点において、調達したお金がどのように形を変えて、どこに存在しているのかを把握しておくことは、極めて重要なことです。

貸借対照表は、期末など特定の一時点における資金の調達とその使い道の状況を表したものです。その見方が分かれば、どのタイミングで、誰にいくらの支払いがあるのかを正確に把握することが可能となりますから、次々と訪れる支払いに対する心配から解放されて、安心してビジネスの推進に集中できるものと思います。

貸借対照表は、バランスシート(Balance Sheet、略してB/S)とも呼ばれています。これは貸借対照表の左右の合計数字のバランスがとれている(同じ数字になる)ことから、そのように呼ばれています。

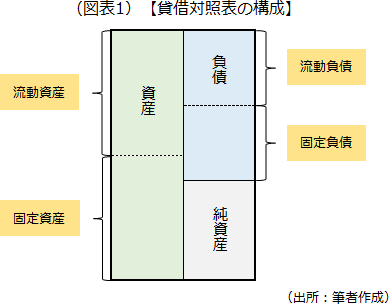

トヨタ自動車の総資産は、52兆円弱ありますが(2018年3月期連結)、全く同額が右側に負債、純資産の合計として計上されており、見事にバランスがとれています。約52兆円もの金額が左右で1円も違わずにバランスがとれるものですから、会計、財務は無機質で、冷徹で、専門家の匠(たくみ)の技の世界のもののように受け止められがちです。しかし、これにはカラクリがあるのです。貸借対照表の右側には、ビジネスに必要な資金をどこからいくら調達しているかが書かれてあり、左側にはその使い道が書かれています。従って、どれだけ会社の規模が大きくなっても必ず貸借対照表はバランスがとれるようにできているのです。実際の仕分け作業には専門知識が必要ですが、この記事をお読みいただいている起業された経営者の方々には、誰かが作ってくれた貸借対照表をどう分析、解釈し、日々のビジネス活動にどう活かすかが重要ですので、上記のように右に資金の調達、左にその使い道が書いてあるのでバランスがとれるのだという理解でよいと思います。

いよいよ貸借対照表の中身を見ていきますが、上から順に1行ずつ見ていく必要はありません。損益計算書では、売上と4つの利益(売上総利益、営業利益、経常利益、当期純利益)の5つの数字に注目しましたね。今回は、左側の資産合計、右側の負債合計、純資産合計の3カ所に注目します。

左側の資産合計は、どれだけ資金をビジネスにつぎ込んでいるかを示しています。いわばビジネスの規模です。右側の負債と純資産の合計も同じ額になっていて、見事にバランスがとれていますが、負債は支払期限のある資金の調達状況を表しており、残った純資産は支払期限のない資金の調達状況を表しています。つまり、負債に記載されているものが期日に支払えれば潰れる心配はないのです。

資産と負債は、それぞれ流動と固定に分かれます。1年以内に売上を獲得するための費用やキャッシュになる流動資産と、売上を獲得するための費用やキャッシュになるのに1年超の期間を要する固定資産に分類されます。また、1年以内に支払期日が到来する流動負債と、いずれ支払いを要するものの、1年を超えた先の日付で支払いを行えばよい固定負債に分類されます。

まずは、貸借対照表の3つのパーツ(資産、負債、純資産)の金額を確認しましょう。次に流動と固定に分けて、どこからいくら調達して、どこにいくら使っているのかを俯瞰(ふかん)し、ビジネスに関わるお金の状況を確認しましょう。

ここまでの解説で、負債の状況を見ておかなければならないことはご理解いただけたかと思いますが、「これでは必要な情報が足りないな」とも感じておられるのではないでしょうか。「仕入債務のおのおのの金額、期日が知りたいな」「銀行への元利金の支払いスケジュールを具体的に見たいな」と感じませんか。これこそ経営者に必要な経営センスですね。財務諸表の見方が分かれば、財務諸表をきっかけにして、より詳細にご自身が推進しているビジネスの状況を数字というエビデンスを押さえながら把握したいと思えてくるはずです。どの数字を用いながらビジネスを検証していくかは、いわゆるPDCA(Plan-Do-Check-Action)のサイクルを回すうえで、経営者ご自身が考えなければならないことです。

2 貸借対照表で我が社は潰れる心配はないのかを確認する

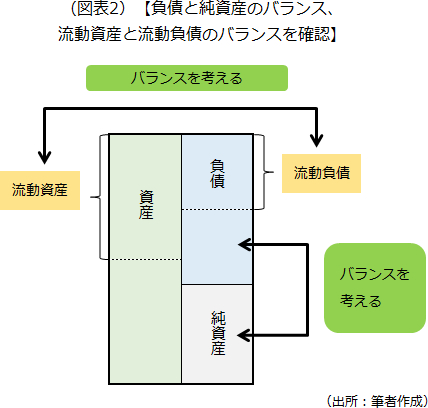

我が社は潰れる心配はないのか、つまり会社の安全性を見るうえで重要なポイントを2点解説します。

1つ目は、必要な資金の調達を、期日に支払いをしなければならない負債に依存し過ぎていないかを、負債と純資産のバランスで確認しましょう。例えば、負債と純資産が1:1の関係にあるとするなら、ビジネスに必要な資金のうち、半分を期日に返済しなければならない資金で調達しているということになります。よく尋ねられるのは、「いったいどの程度の割合で負債(特に借金)を活用してよいのか」ということですが、残念ながら一概に「この程度あれば安全ですよ」という水準はないのです。負債を活用してよいのか悪いのかはビジネスによるのです。少し具体的に見ていきましょう。

例えば、製薬業界で見てみましょう。製薬会社は、どこの会社も新薬の開発などに、多額の研究開発費を掛けています。さて、皆さんが製薬会社の社長さんだとして、この研究開発に充てる資金を借金で調達しますか。期日に開発が成功しているか、商品化されて売上に貢献しているか不安になりますよね。そこで、世界的に製薬会社はビジネスに必要な資金を比較的返済期日のない純資産に多く依存しています。ビジネスに必要な資金のうち、7割から8割程度を純資産で賄っている会社が多く見られます。貸す側の金融機関にとっても、いくら名の通った会社であっても、返済できるのか不安で貸しにくいのです。うまく開発ができて製品化していれば業績は良くなるでしょうが、開発がうまくいかなければ、費用だけ発生し、売上がないわけですから業績の悪化も予想されます。将来の業績がどうなるか分からない。つまりリスクが大きいビジネスだと評価されるのです。

一方で、今度は電鉄会社で考えてみましょう。沿線の住民の方々は、最寄りの電鉄会社を利用しますし、景気が悪かろうが利用しますよね。業績が安定していて、今後の業績がどうなるか分からなくない。つまりリスクが低いので、貸す側の金融機関も貸しやすいのです。

リニアモーターカーの実用化に向けて投資がかさむJR東海は借金が多いですが、投資が大きいから借金が多いというわけではないのです。いくら投資が大きくても製薬業界のように借金がしにくいビジネスもあるのです。JR東海が借金できるのは、東海道新幹線をはじめ、安定した稼ぎがあり、経営者も返済に自信があり、貸す側の金融機関も、業績が安定しているので返済の可能性が高いと判断しているからなのです。

経営者の皆さんは、ご自身のビジネスが果たして借りやすいのか、借りにくいのか、よく考えておかなければなりません。リスクという言葉は日常よく使われますが、これは不確実性のことを言っているのです。業績が安定していれば、将来の業績の不確実性が低いのでリスクは小さいということになりますし、業績が安定していなければ、将来の業績の不確実性が高く、リスクが大きいということになります。

創業間もない会社では、当然過去の実績がありませんから、今後どうなるか分からない、不確実性が高い、つまりリスクが大きいということになるわけですね。だからこそ、貸す側の金融機関は過去の業績が気になり、「できれば過去3期分の決算書をお持ちください」と求めるのですね。創業間もない会社が負債、とりわけ借金を活用しようとするのは、こうやって考えるとなかなか難しいことですね。ビジネスが安定してくるまでは、ある程度純資産で資金が回るようにしておくことが重要です。

また、借金をする際には、必ず「事業計画を出してください」と言われるでしょう。「やってみなきゃ分からないよ」というのは、ごもっともなことですが、貸す側の銀行はこの事業計画をPDCAのP(Plan)として、経営者の皆さんと同じように、その後の実績と比較しながらPDCAのC(Check)を行っているのです。ビジネスプランを練っている経営者の思惑通りビジネスが進展しているのかを見ているのです。この計画と実績の差が大きければ、「どうなるか分からないビジネスだな(つまりリスクの大きなビジネス)」と思うでしょうし、この差が小さければ、「この先どうなるかを経営者がしっかり把握できていて、先の読めるビジネスだな(つまりリスクが小さいビジネスだな)」となるわけです。もちろんこれだけで融資の判断をしているわけではありませんが、こういう視点があるということはご理解いただけるでしょう。

ビジネスに必要な資金のどの程度を負債に依存してよいのかは、大いに悩んでください。借金の返済が気になって眠れないという状況は、明らかに借入依存が過ぎるのでしょう。自ら考えるといっても全くアイデアが浮かばないという方は、取引銀行に相談してみてはいかがでしょう。前回も書きましたが、銀行には多くの取引先があります。業界特性、事業構造などから、どの程度であるべきかについて、アドバイスをもらえるかもしれません。

潰れる心配はないのかをチェックする2つ目として、流動資産と流動負債のバランスを確認しましょう。

流動負債とは、1年以内に支払期日の到来するものです。1年以内に売上を獲得するための費用となるものや、キャッシュで回収できるものである流動資産が、この流動負債よりも大きければ(流動資産>流動負債)、返済が滞る心配は少ないですね。これが逆転、つまり流動資産<流動負債となっていたらどうでしょう。すぐに支払期日が来るものに対して、すぐにキャッシュになる資産が少なければ、支払いができるかどうかはおぼつかないですね。

流動負債よりも流動資産を大きく維持することは、当たり前のことのように思われるでしょうが、昨今、逆の状況が比較的散見されるのです。理由は借入金利にあります。現在、金利は未曽有の低水準にあり、比較的支払利息の負担は経営者にとって重たくないのですが、それでも支払金利の負担は軽くしたいと考えるのが常でしょう。住宅ローンをイメージしていただければ分かりやすいと思うのですが、金利は一般に長期になればなるほど高くなります(まれに最近の米国で見られたように長期金利が短期金利よりも低くなることもありますが、歴史的に見れば、長期金利のほうが短期金利よりも高いことがほとんどです)。35年固定金利よりも、毎年金利見直し型の1年物のほうが低いですよね。会社経営において金利水準の低さのみを見て借入期間を決めていると、ついつい短期の借入を多くしがちです。この結果、流動資産よりも流動負債が大きくなることもあるのです。一度ご自身の会社の流動資産と流動負債を比べてみてください。

この話は、固定負債の借入年限にも同様のことが言えます。本来5年使う設備投資を行うのに、3年の借入金利が低いから3年で調達するといったことです。業績が調子良ければ結果として問題は発生しないかもしれませんが、将来の業績は保証されたものではありません。将来起こり得る不測の事態を考えれば、資金使途に見合った年限、期間で資金調達を行うのは当然のことですが、財務部門はビジネスが安定しない創業期だからこそ、少しでも支払利息負担を減らしたいという意識から、悪気なく、会社によかれと考えて、低い金利(短めの調達)を選択しかねません。経営者も借入の状況については、金利の水準のみならず、借入の年限、返済のスケジュールと毎回の返済額などの詳細を把握しておく必要があります。借入の年限を短めにすると、前回解説した損益計算書での支払利息の負担は小さくなりますが、一方で、毎回の元金の返済負担は大きくなります。借入元本の返済は損益計算書には登場しないので、いざ支払うタイミングになって、その負担の重さにがくぜんとするということがありますので、資金調達は財務の担当者に任せきりという経営者の方もおられるかもしれませんが、負債の状況については、詳細を把握しておかなければなりません。

ここまで、我が社は潰れる心配はないのかということで、主として貸借対照表から会社の安全性が読み取れるという話をしてきました。

会社の安全性というと、「資金繰り」という言葉も気になりますね。日々の資金繰り、一定期間の資金の移動状況の確認については、次回キャッシュフロー計算書と併せて詳細を解説していきたいと思います。

3 損益計算書と貸借対照表を併せて見ることで、ビジネスの生産性、効率性が分かる

ここまでは、会社の安全性について解説してきましたが、貸借対照表はビジネスの生産性、効率性を見るためにも利用されます。

損益計算書の売上、利益の成長と貸借対照表の資産合計の成長を比較することによって、ビジネスの生産性は高いのか、効率良く運営されているのかが分かります。資産の成長(資金使途の拡大)に対して売上、利益の成長が低ければ、投資の生産性が落ちているということになります。出資した外部株主や融資を行った金融機関は、投資した資金が効率良く使われて、生産性の向上に貢献しているのかをモニタリングしています。経営者はビジネスに投じた資金が売上や利益につながっているのかをしっかりモニタリングしておく必要があります。

また、使った資金(資産合計)に対する利益を見ることによって、果たして同業他社と比べて、生産性が高いのか、効率良く運営されているのかを評価することができます。特に金融機関は多くの取引先があるので、同じ業種の中における皆さんの会社の生産性、効率性を評価することは比較的容易です。こうした点も追加投資を行う際、投資家の意思決定に大きく影響を与えることは想像に難くないと思われます。

あわせて読む

経営者としての計数感覚を磨く

- 第1回 創業3年後までに経営者が学ぶべき計数感覚

- 第2回 損益計算書(P/L)で経営者が見るべき点は?

- 第3回 【資金繰りチェック】経営者は貸借対照表(B/S)のどこを見るべき?

- 第4回 運転資本(WC)とキャッシュフロー計算書(CFS)でキャッシュの動きを感じる

- 第5回 財務データを分析してビジネスプランを磨き上げる

- 第6回 事業計画書と予測財務諸表の作成

以上

※上記内容は、本文中に特別な断りがない限り、2019年8月13日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。