書いてあること

- 主な読者:法人保険の新規加入や、見直しを検討している経営者や税務担当者

- 課題:法人保険に関する税制改正は頻繁で、保険商品によって仕組みが異なる

- 解決策:保険商品ごとに、支払保険料のうち資産計上、損金に算入できる割合を押さえる

1 法人保険で気になる税金の取り扱い

役員や従業員に万一のことがあった場合に備える法人保険。保障内容が大切なのは言うまでもありませんが、

経営者にとっては、税金の取り扱いも気になる

ことでしょう。数年前までは税金対策の筆頭であった法人保険ですが、

2019年の改正により、損金算入(税務上の費用になり、所得から控除することができる)ルールが大幅に変更

されています。これから法人保険の新規加入や見直しを検討するのであれば、どのくらい損金算入できるかなどの基本的な知識が必要です。この記事では、最新の税制に基づく法人保険の取り扱いを分かりやすく紹介していきます。損金算入ルールはより複雑になっているので、この記事で整理し、これからの保険活用の一助にしていただければと思います。

2 ポイント解説

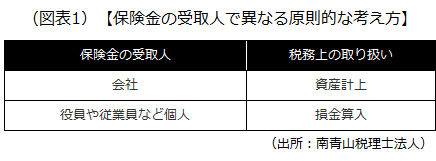

大きなポイントは、保険金の受取人が「会社」なのか、「個人」なのかという点です。

- 受取人が会社:保険金が支払われるのは会社となり、保険料は外部(保険会社)に積み立てていると判断され、会社の資産に計上

- 受取人が個人:保険という一種のサービスを受けていると判断され、一般的な経費のように損金算入

ただ、このような単純な判断で済まないのが、法人保険の税務上の取り扱いです。上記に加え、さらに保険の種類や解約返戻金(保険を解約したときに戻ってくるお金)の割合などに応じて、取り扱いが変わってきます。そこで以降では、

- 定期保険

- 医療保険・がん保険など(第三分野保険)

- 養老保険

- 終身保険

といった法人保険の種類ごとに税務上の取り扱いを確認していきましょう。

3 定期保険の取り扱い

定期保険は、保障の対象となる期間に被保険者が死亡した場合に、死亡保険金が支払われるものです。満期時に被保険者が生存している場合には、全く保険金は支払われません。定期保険の税金の取り扱いは、解約返戻率がピークに達するときの割合(最高解約返戻率)によって、次の4パターンに分けられます。

1)最高解約返戻率が50%以下

この場合、契約年齢や保険期間の長さにかかわらず、支払った保険料の全額が損金算入できます。なお、解約返戻金のない定期保険も同じ取り扱いです。

2)最高解約返戻率が50%を超え70%以下

この場合、

- 保険期間初めの4割の間(例えば、保険期間が20年であれば8年)は、支払った保険料の40%を資産計上、残りの60%は損金算入

- 資産計上したものは保険期間の7.5割を経過した後(例えば、保険期間が20年であれば15年経過後)に均等額を「雑損失」などで処理し、損金算入

となります。

なお、保険期間の7.5割を経過した後に支払った保険料は、全額損金算入となります。ただし、

最高解約返戻率が70%以下で、かつ、

被保険者1人当たりの年換算保険料相当額(1人の被保険者につき2つ以上の定期保険などに加入している場合は、それぞれの年換算保険料相当額の合計額)が30万円以下の保険にかかる保険料を支払った場合

には、全期間を通じて全額を損金算入できます。

3)最高解約返戻率が70%を超え85%以下

この場合、

- 保険期間初めの4割の間は、支払った保険料の60%を資産計上、残りの40%は損金算入

- 資産計上したものは保険期間の7.5割経過後に均等額を「雑損失」などで処理し、損金算入

となります。

なお、保険期間の7.5割を経過した後に支払った保険料は、全額損金算入できます。

4)最高解約返戻率が85%超

1.保険期間初めから10年目まで

支払保険料×(最高解約返戻率×90%)を資産計上し、残りは損金算入できます。

2.11年目以降から、最高解約返戻率となる期間の終了の日まで

支払保険料×(最高解約返戻率×70%)を資産計上し、残りは損金算入できます。

3.上記2.の期間経過後

これまでに資産計上していた支払保険料については、解約返戻金額が最も大きくなる日から保険期間の終了日まで均等額を「雑損失」などで処理し、損金算入します。また、この期間に支払った保険料は全額損金算入できます。

4 医療保険・がん保険など(第三分野保険)

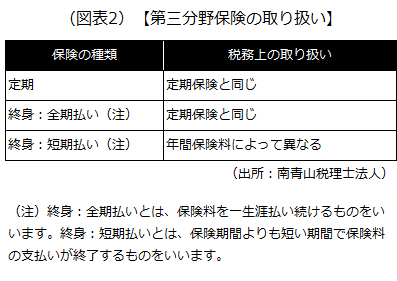

医療保険・がん保険・介護保険などは、「第三分野保険」と呼ばれます。第三分野保険の税務上の取り扱いは、保険の内容によって変わってきます。

第三分野保険のうち、定期と終身(全期払い)のものは、上記の定期保険と同じ取り扱いとなります。ここでは、終身(短期払い)のものに係る税務上の取り扱いを解説します。

1)原則(1事業年度当たりの払込保険料が30万円超)

支払った保険料は、原則として、期間の経過に応じて損金算入できます。つまり、保険料支払時に一括損金にはできず、一部を資産に計上します。

1.保険料払込期間中

支払保険料のうち、

- 「年間保険料 × 保険料払込期間 ÷ 保険期間」(以下「算式A」)で算出した金額を損金算入

- 残りは「保険積立金」として資産計上

となります。

なお、終身タイプの第三分野保険の「保険期間」は「116歳-契約年齢」で計算されます。例えば、40歳で契約した場合には、76年(116歳-40歳)となります。

2.保険料払込期間終了後の期間

払込期間終了後は、116歳になるまで、算式Aで計算した金額と同額を「保険料」などとして損金算入します。

2)例外(1事業年度当たりの払込保険料が30万円以下)

第三分野保険で、被保険者1人にかかる1事業年度当たりの払込保険料が30万円以下のものは、支払った保険料を全額損金算入できます(解約返戻金がごく少額なものも含む)。

3)保険金を受け取ったときの税務上の取り扱い

第三分野保険は、被保険者が病気やケガなどで保障が適用される状態となった際に保険金が支払われます。受取人が会社である場合には、保険金が会社に支払われることになります。その際には「雑収入」などで処理され、益金(税務上の収益)として課税の対象となります。

また、受け取った保険金を個人へ見舞金として支給する場合には、「福利厚生費」として損金算入できます。

5 養老保険の取り扱い

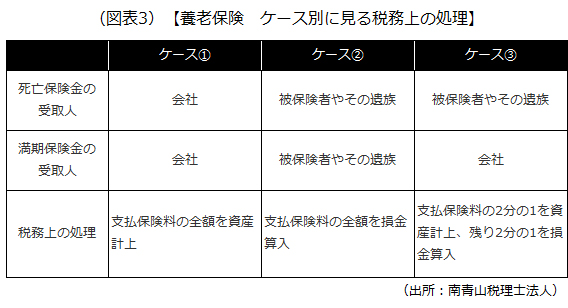

養老保険とは、被保険者が一定の期間内に死亡した場合には死亡保険金が支払われ、死亡せずに満期を迎えた場合には死亡保険金と同額の満期保険金がもらえるという保険です。

ケース1の支払った保険料は、全額を資産に計上します。

ケース2の支払った保険料は、被保険者個人に支払う「給与」として損金算入できます。なお、給与であるため、支払った保険料については源泉所得税の課税対象となる点には注意しましょう。

ケース3の支払った保険料は、半額を資産に計上し、半額が「福利厚生費」として損金算入できます。

なお、ケース1とケース3において、会社が死亡保険金(ケース1のみ)、または満期保険金を受け取ったときは、資産計上していた支払保険料を「雑損失」などで処理し、損金算入します。満期保険金と資産計上した支払保険料の差額は「雑収入」などで処理され、益金(税務上の収益)として課税の対象になります。

6 終身保険の取り扱い

終身保険は、保障が一生続くため、最終的には必ず死亡保険金がもらえることになります。また、解約返戻金もそれなりに多額になるので、いざというときは解約して利用することができます。

終身保険の保険料は全額資産計上が基本です。「保険積立金」として資産計上しなくてはいけません。

なお、解約返戻金を受け取ったときには、解約返戻率が100%を超えている場合(支払った保険料を超える場合)には、支払った保険料との差額が「雑収入」などで処理され、益金(税務上の収益)として課税の対象となります。一方、解約返戻率が100%を下回っている場合(支払った保険料を下回る場合)は、支払保険料との差額が「雑損失」などで処理し損金算入されます。

以上(2021年10月)

(執筆 南青山税理士法人 税理士 窪田博行)

pj30121

画像:thodonal-Adobe Stock