1 第三の財務諸表「キャッシュフロー計算書」とは

キャッシュフロー計算書は、損益計算書、貸借対照表と並ぶ第三の財務諸表です。キャッシュは現金、フローは流れという意味で、一定期間の企業の現金の流れ、企業の現金収支を表します。

企業会計は、発生主義の原則(収益や費用が発生した時点で財務諸表に計上すること)による損益計算を中心に行われるため、現金の流入を伴わない未収収益や、現金の流出を伴わない未払費用も計上されます。また、建物や機械装置、車両運搬具、土地などの取得に伴う現金支出は費用ではなく資産として計上されます。そのため、会計上の売上や費用を計上するタイミングと、キャッシュの出入りが一致しないことがあります。キャッシュフロー計算書があると、こうした損益計算書と貸借対照表では分からないキャッシュの出入りを明らかにすることができます。

キャッシュフロー計算書の作成が義務付けられているのは、会計監査が強制される金融商品取引法適用会社(有価証券報告書、有価証券届出書提出会社)だけです。

一方で、キャッシュフロー計算書を作成すると、資金繰りの状況がわかりやすくなりますし、金融機関や取引先からの信頼向上を図る上でも重要な資料となるので、中小企業でも作成することが望ましいといえます。

この記事では、キャッシュフロー計算書について勉強したい新人経理担当者向けに、各項目の概要と、キャッシュフロー計算書の作成例を紹介します。

2 キャッシュフロー計算書が対象とする資金の範囲

キャッシュフロー計算書が対象とする資金の範囲は現金及び現金同等物としており、その内容は次の通りです。

1)現金

手元現金及び要求払預金を指します。要求払預金とは、預金者が一定の期間を経ることなく引き出すことができる預金をいい、例えば、普通預金、当座預金、通知預金が含まれます。預入期間の定めがある定期預金は要求払預金には該当しません。

2)現金同等物

容易に換金可能かつ、価値の変動について僅少(きんしょう)なリスクしか負わない短期投資を指します。定期預金は要求払預金には含まれませんが、3カ月以内の期間設定の定期預金であれば、現金同等物に含まれます。容易な換金可能性と僅少な価値変動リスクの要件をいずれも満たす必要があり、市場性のある株式などは換金が容易であっても、価値変動リスクが低いとはいえず、現金同等物には含まれません。

なお、現金同等物として具体的に何を含めるかについては、各企業の資金管理活動により異なることが予想されるため、経営者の判断に委ねることが適当と考えられています。従って、現金及び現金同等物の内容に関しては会計方針として注記する必要があります。

3 キャッシュフロー計算書の概要

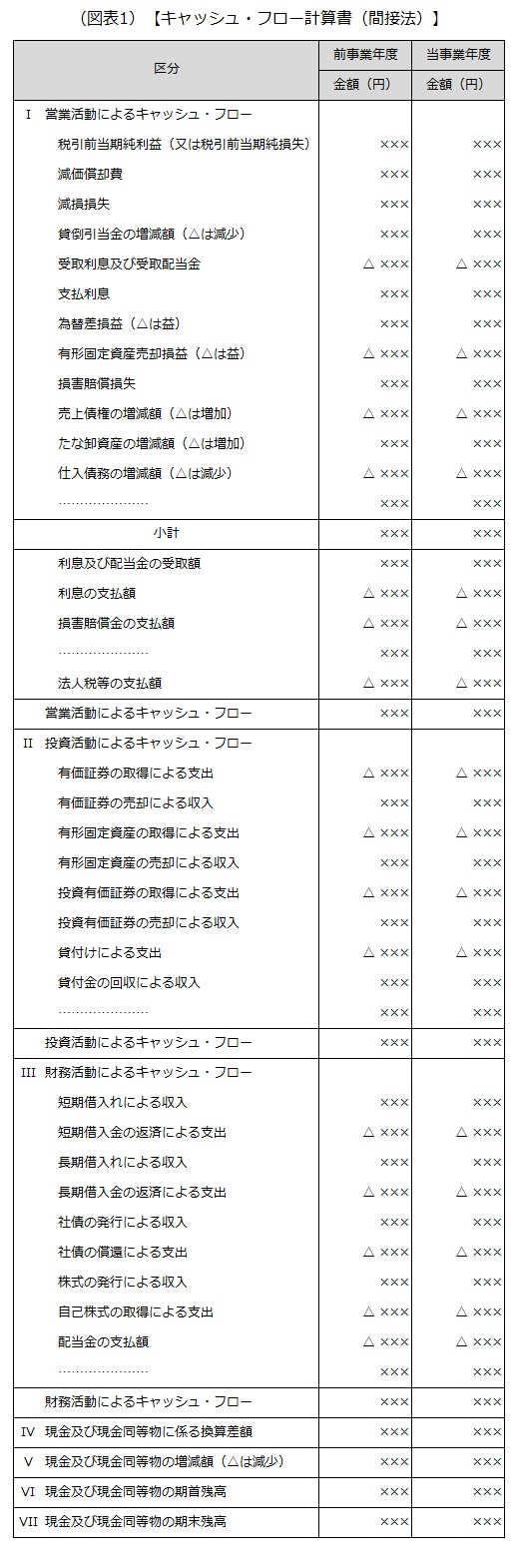

1)キャッシュフロー計算書のイメージ

キャッシュフロー計算書では、その源泉によってキャッシュフローを次のように分けています。

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

キャッシュフロー計算書(間接法)のイメージは次の通りです。

2)営業活動によるキャッシュフロー(間接法)

日本に導入されているキャッシュフロー計算書は、米国と同様に直接法と間接法のどちらかを選択できるようになっています。

直接法は、商品の販売や仕入れ、経費の支出など、主要となる取引を個々に合算していく方法です。従来の損益計算とは別で新たに営業活動によるキャッシュフローを計算するための手続きを一から行う必要があり、計算手続きに労力がかかります。

一方で、間接法は損益計算書の税引前当期純利益を基に加減して計算できるため、直接法と比べると労力が少なくすみます。

間接法による営業活動によるキャッシュフローの計算は、税引前当期純利益から開始し、これに、支出を伴わない費用である減価償却費、貸倒引当金の増加額などを加算します。そして損益項目と貸借対照表項目を加減することによって、営業活動によるキャッシュフローを計算します。

1.利息及び配当金の受取額

税引前当期純利益から発生ベースによる受取利息・受取配当金(損益計算書の数値)を減算し小計を算出します。小計の後に改めてキャッシュベースによる受取利息・受取配当金を加算し、営業活動によるキャッシュフローを求めます。

2.利息の支払額

税引前当期純利益に発生ベースによる支払利息(損益計算書の数値)を加算し小計を算出します。小計の後に改めてキャッシュベースによる支払利息を減算し、営業活動によるキャッシュフローを求めます。

3.為替差額(為替レートによる差額)

為替差益は減算し、為替差損は加算することにより、営業活動によるキャッシュフローの算出過程から除きます。為替差額は現金及び現金同等物に係る換算差額の欄で改めて独立表示します。

4.有形固定資産売却損益

有形固定資産の売却益は減算し、逆に売却損は加算します。なお、有形固定資産の売却については、改めて投資活動によるキャッシュフローの計算で、有形固定資産の売却による収入として表示します。

5.投資有価証券売却損益

キャッシュフロー計算書(間接法)の様式にはこの項目はありませんが、投資有価証券売却損益についても同様の処理をする必要があります。

投資有価証券の売却益は減算し、逆に売却損は加算します。なお、投資有価証券の売却については、改めて投資活動によるキャッシュフローの計算で、投資有価証券の売却による収入として表示します。

6.売上債権(売掛金)の増減額

売上債権の増加額は減算し、逆に売上債権の減少額は加算します。売上債権は将来の現金収入につながるものですが、現金収入に至るまでの経過的な勘定です。

7.たな卸資産(期末たな卸高)の増減額

たな卸資産は売り上げの実現により、将来の現金収入につながる資産ですが、たな卸資産の取得は現金支出により取得されたものです。たな卸資産の増加額は減算し、逆にたな卸資産の減少額は加算します。

8.仕入債務(買掛金)の増減額

仕入債務の増加額は加算し、逆に仕入債務の減少額は減算します。仕入債務は将来の現金支出につながるものですが、現金支出に至るまでの経過的な勘定です。

3)投資活動によるキャッシュフロー

投資活動によるキャッシュフローは、固定資産や有価証券の取得・売却、資金の貸付け・回収による資金の収支を計算するものです。

発生主義会計においては固定資産・有価証券の取得は損益計算とは関係せず、貸借対照表に資産として計上されます。また、固定資産・有価証券の売却は、損益計算では営業外損益または特別損益に、売却益または売却損のみが計上され、貸借対照表上に計上されている資産が減少します。このように、固定資産・有価証券を売却した場合、売却額(売却による現金収入の総額)が明確になりませんが、投資活動によるキャッシュフローではそれを把握できる利点があります。

4)財務活動によるキャッシュフロー

財務活動によるキャッシュフローは、企業の従来の資金繰りに当たる内容になります。資金の借り入れによる収入、社債発行による収入、株式発行による収入、借入金返済による支出、社債償還による支出、自己株式取得による支出、配当金の支払額などが一覧で把握できます。

5)現金及び現金同等物の計算

営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローの合計額に現金及び現金同等物に係る換算差額を加減し、現金及び現金同等物の増減額を計算し、これに現金及び現金同等物の期首残高を加算し、現金及び現金同等物の期末残高を計算します。この現金及び現金同等物の期末残高は、貸借対照表に含まれる現金及び現金同等物の額と一致することになります。

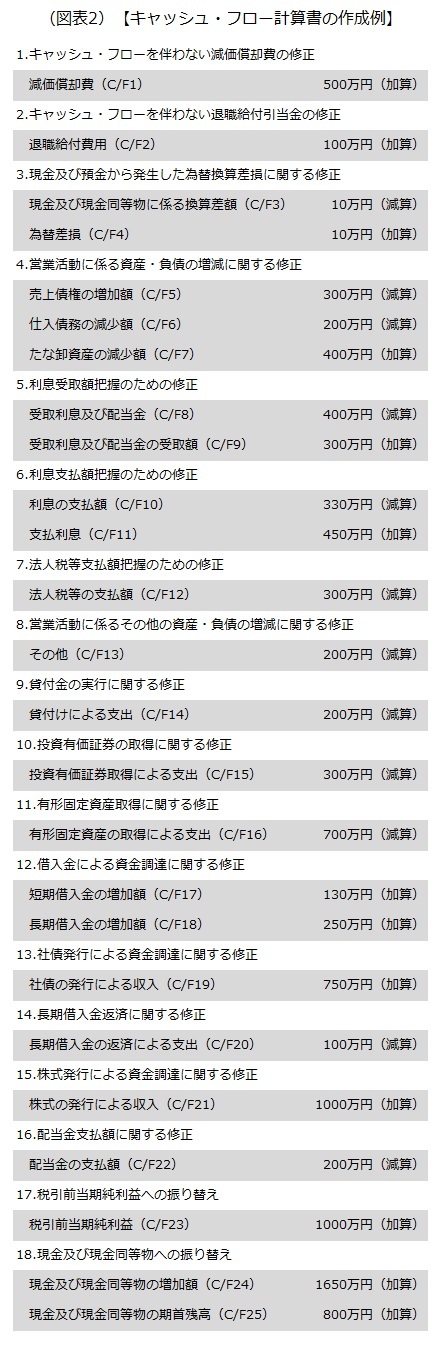

4 キャッシュフロー計算書の作成例

簡単な例を使って、×1年度におけるキャッシュフロー計算書の作成例を紹介します。税引前当期純利益は1000万円とします。

下表(C/F1)~(C/F25)の記号は、キャッシュフロー計算書上で確認しやすいように付けたものです。金額の右側の(加算)(減算)は、キャッシュフロー計算書における加算と減算を表します。

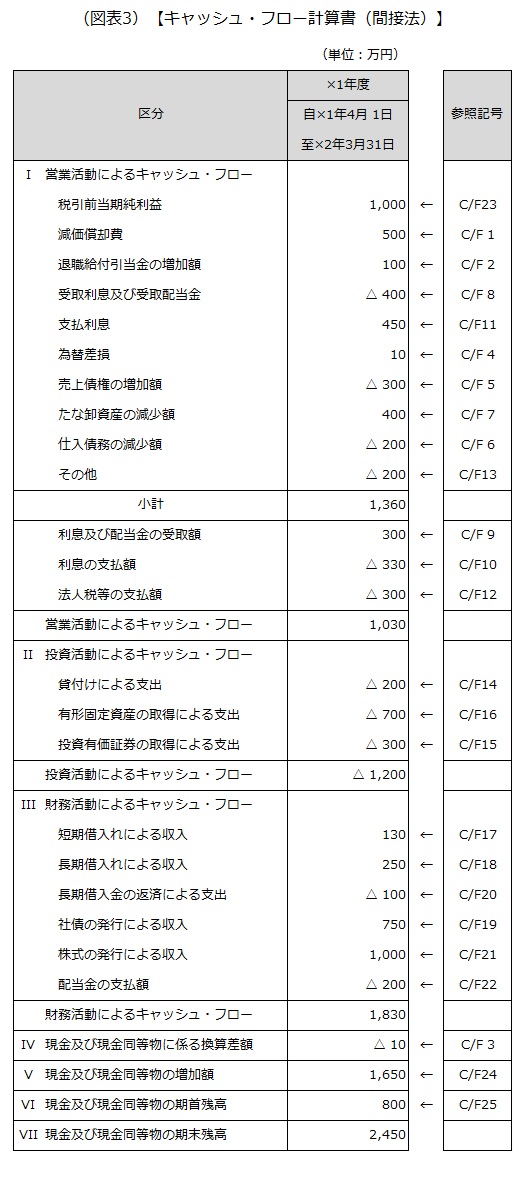

以上を基にキャッシュフロー計算書を作成すると次のようになります。

以上(2025年4月更新)

(監修 辻・本郷税理士法人 税理士 安積健)

pj35015

画像:Supatman-Adobe Stock