事業を継続する上で資金は不可欠であり、必要なときに、必要な金額を調達できるようにしたいものです。それと同時に、銀行からの借入やビジネスローンなどのいわゆる「デッド・ファイナンス」では、返済計画も気になるところです。

りそな銀行では、「活動力」と「Speed on!(スピードオン)」という2つのビジネスローンをご用意しておりますが、ビジネスローンの利用経験に関するアンケートでも、返済計画についてアドバイスを求める声が多くありました。

そこで、この記事では、返済原資の考え方などを紹介しますので、皆さまの参考にしていただけましたら幸いです。

1 返済原資の計算は「税引後当期純利益+減価償却費」で、まずはざっくりと!

最初に返済原資の計算式を紹介します。

返済原資=税引後当期純利益+減価償却費

返済原資の中心は会社の利益です。損益計算書(PL)では、利益を売上総利益(粗利)、営業利益、経常利益、税引前当期純利益、税引後当期純利益といった5つの段階で示しますが、返済原資を考える際は、仕入れから税金まで払った後の「税引後当期純利益」を用います。

ただし、税引後当期純利益に相当するキャッシュが会社にあるわけではなく、ズレが生じます。ズレはさまざまな要因で生じますが、代表的なのは減価償却です。減価償却とは、

長い期間をかけて利用する固定資産の価値を、分割して費用計上すること

であり、分割の期間は耐用年数によって決まります。例えば、耐用年数が10年の設備を1000万円で導入した場合(定額法で計算)で考えてみます。設備を導入した年度に1000万円がキャッシュアウトしますが、損益計算書では減価償却費として10年にわたり100万円ずつ計上していくことになります。つまり、

設備を導入した初年度はキャッシュが少なく、次年度以降はキャッシュが多い

ということです。ですので、返済原資を考える際は実際のキャッシュの動きに注意しないといけません。なお、減価償却については「損金の計算で重要な『減価償却』の基礎知識」で詳しく解説していますので参考にしてください。

減価償却と同様に、売掛金と買掛金によってもキャッシュにズレが生じます。

- 売掛金:既に販売しているが、まだ貰っていないお金。「売上債権」ともいう

- 買掛金:既に購入しているが、まだ払っていないお金。「仕入債務」ともいう

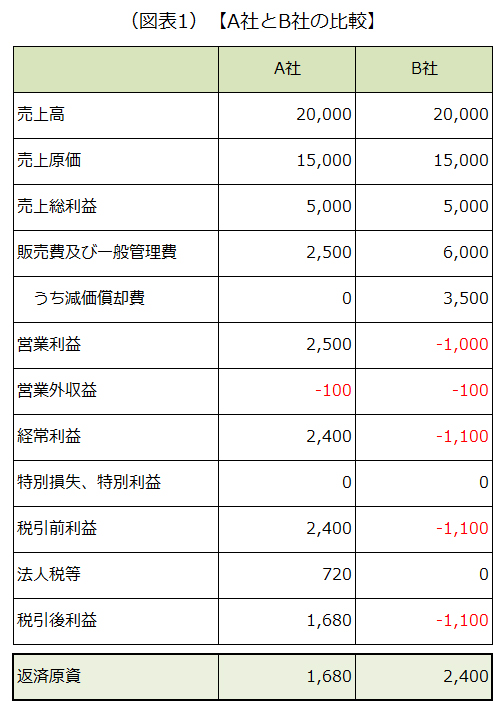

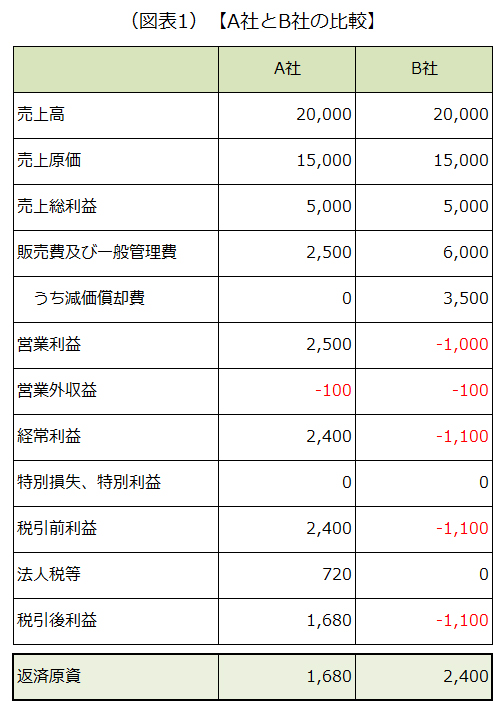

ここまでの説明を踏まえて、次のA社とB社を比較してみてください。売掛金と買掛金は加味していないものの、赤字になっているB社のほうが、実は返済原資が大きかったりします。それは、減価償却費が大きいということと、赤字のため法人税等がかからないからです。

なお、キャッシュフローの考え方については「【会計士再監修】財務3表のつながりと、キャッシュフロー計算書の読み方」で詳しく解説していますので参考にしてください。

2 返済原資の中には運転資金もある

返済原資の計算方法はお分かりいただけたと思いますが、実際は返済原資の全額を返済に回せるわけではありません。なぜなら、会社を経営していくためには「運転資金」が必要だからです。運転資金については、「運転資金の計算方法と資金繰り改善のシミュレーション」で詳しく紹介していますので詳細は割愛しますが、

しかるべき期間分の運転資金を確保しておかなければ、会社は資金ショート

してしまいます。また、非常に大切なポイントとして、

ここでいう運転資金には、人件費などの固定費も含む

ことを忘れないでください。会社を続けていくには、売上債権・棚卸資産と仕入債務の差額だけでなく、人件費やオフィス賃料なども確保する必要があるということです。

問題は、何カ月分の運転資金を残しておけばよいかということですが、絶対的な正解はなく、3カ月分とも6カ月分ともいわれます。重要なのは、

この先、どのタイミングで実際にキャッシュが入ってくるか

です。極端な例を挙げると、1カ月後にまとまったキャッシュが入ってくるのであれば、運転資金は1カ月分で足ります。逆に、12カ月後でないとまとまったキャッシュが入ってこないのであれば、運転資金は12カ月分必要になります。

また、設備投資についても考慮しなければなりません。近々に必要な設備投資があるならば、あらかじめそれを見越した資金が必要です。自己資金だけで賄えない場合には、新たな借入を検討しなければならないかもしれません。

3 ビジネスローンの返済期間は3年以上が多い?

参考として、ビジネスローンを利用した人がどれくらいの期間で返済しているのかをご紹介します。

りそなCollaborare事務局が、中小企業の経営者210人に対してビジネスローンの利用経験などを質問したアンケートによると、ビジネスローンの返済期間は3年以上が33.8%、1年以上〜3年未満が20.0%となっています。

同様に、個人事業主208人に対してビジネスローンの利用経験などを質問したアンケートによると、ビジネスローンの返済期間は3年以上が28.1%、6カ月以上〜1年未満が25.0%となっています。

アンケートの詳細は、以下をご参照ください。

4 りそなビジネスローン「活動力」の返済シミュレーション例

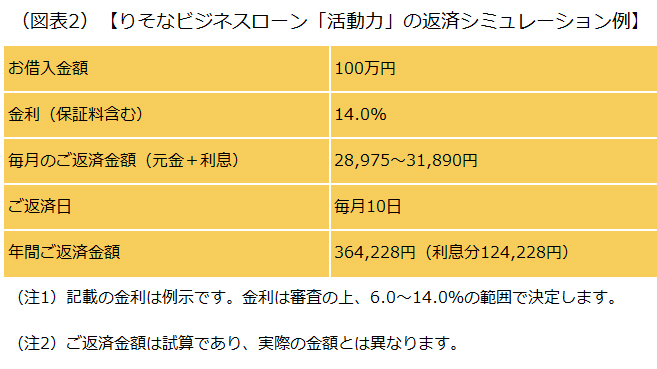

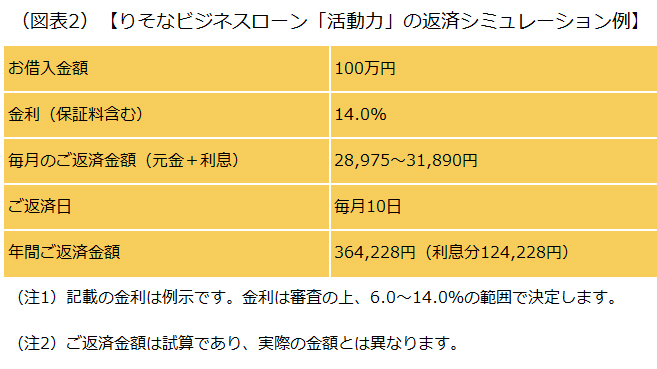

最後に、具体的な返済例をご紹介します。法人のお客様がりそなビジネスローン「活動力」を利用し、

- 借入金額:100万円

- 利率:14.0%

- 契約期間:3年(1年ごとの定期審査、3年ごとの継続審査あり)

とした場合の返済シミュレーション例は次の通りです。

この場合、月々の返済金額は元金と利息の合計で3万円程度となります。りそなビジネスローン「活動力」の詳細は、りそな銀行の以下のページでご確認いただけます。

https://www.resonabank.co.jp/hojin/service/kakushu/businessloan/index.html

以上

(監修 辻・本郷税理士法人 税理士 安積健)

※上記内容は、本文中に特別な断りがない限り、2021年9月8日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。