財務分析では、いわゆる財務三表と呼ばれる「貸借対照表(Balance Sheet:B/S)」「損益計算書(Profit and Loss Statement:P/L)」「キャッシュ・フロー計算書(Cash Flow Statement:CF)」の数値を分析します。

とはいえ、財務三表の数値にはさまざまな種類があり、慣れていないと問題点などが明らかになりません。そこでこの記事では、レーダーチャートを使った財務分析の手法を紹介します。企業の状態が一気に「見える化」され、強みと弱みが分かります。

1 決算書(財務諸表)から分析するのは収益性、生産性、安全性

財務分析は、次のような視点で行います。

- 収益性分析:企業の稼ぐ力がどの程度あるか

- 生産性分析:企業が経営資源を効率的に利用して生産できているか

- 安全性分析:企業の債務支払能力は問題ないか

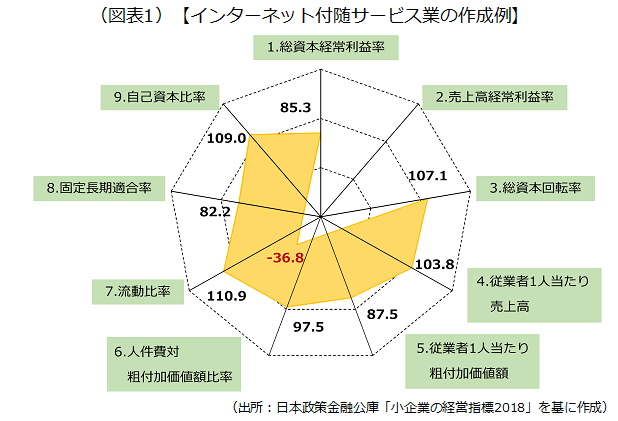

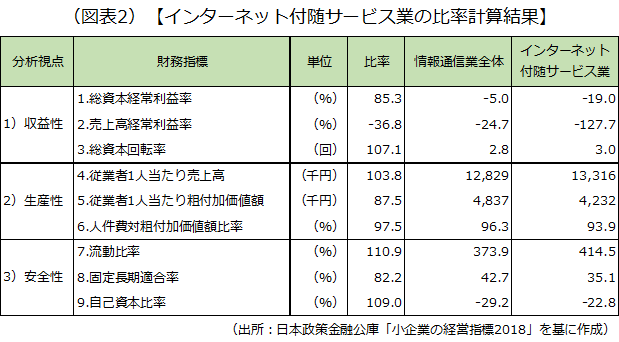

早速、主要な財務指標を使った「レーダーチャート」を作ってみましょう。下のレーダーチャートは、日本政策金融公庫「小企業の経営指標2018」を基に作成したものです。情報通信業の財務指標(「総資本経常利益率」など。詳細は後述します)の平均値を100とし、インターネット付随サービス業の財務指標の平均値を比率で示しています。比率が100以上ならば良好だといえます。

実際は、自社と競合先の財務諸表を使って分析します。また、業界や比較対象によって見るべき指標が異なってきます。例えば飲食店では、いわゆる「FL比率」を確認します。FはFood(食材などの材料費)、LはLabor(人件費)であり、これらコストの売上に対する比率をFL比率と呼びます。飲食店では、FL比率を一定に抑えることが重要になります。

上のレーダーチャートで用いている財務指標の特徴と計算方法を確認していきましょう。

2 収益性に関する指標の見方

1)総資本経常利益率(ROA。経常利益÷総資本×100)

「ROA」として知られる総合的な指標です。総資本経常利益率が高い企業は、総資本を効率的に使って利益を上げているといえます。

2)売上高経常利益率(経常利益÷売上高×100)

財務活動までを含めた企業の稼ぐ力を示しています。本業の稼ぐ力を把握したいときは、売上高営業利益率(営業利益÷売上高×100)を利用します。

3)総資本回転率(売上高÷総資本)

資産をどれだけ効率的に売上につなげているかを示します。総資本回転率が低い場合、在庫の状況や設備の老朽化、土地・建物の遊休化を確認します。

3 生産性に関する指標の見方

1)従業者1人当たり売上高(売上高÷従業者数)

従業者1人当たり売上高が高い企業は、それだけ企業の労働生産性が高いといえます。一方、昨今は賃金が上昇しているため、後述する「人件費対粗付加価値額比率」とのバランスが大事です。

2)従業者1人当たり粗付加価値額(粗付加価値額÷従業者数)

企業は、仕入れた材料などに付加価値を付け加えて収益を上げます。付加価値の考え方はさまざまありますが、減価償却費までを含めたものが粗付加価値です。

3)人件費対粗付加価値額比率((人件費+労務費)÷粗付加価値額×100)

前述した粗付加価値が、どれだけ人件費として従業者に分配されているかを示しています。昨今は上昇傾向にあります。

4 安全性に関する指標の見方

1)流動比率(流動資産÷流動負債×100)

1年以内の短期安全性を示しています。流動比率が高い場合、手元に潤沢な資金があることを意味しますが、一方で新規事業への投資など資金の活用を検討する必要があるかもしれません。

2)固定長期適合率(固定資産÷(自己資本+固定負債)×100)

1年超の長期安全性を示しています。固定長期適合率が100%を超える場合、長期的な資金で賄うべき固定資産への投資が短期資金で賄われるなど、借入期間のミスマッチが生じている可能性があります。

3)自己資本比率(自己資本÷総資本×100)

返済を要しない自己資本の割合を示しています。この値が高いと借入比率が低く、金利負担も小さくなるため、安全性が高いと評価されます。

5 レーダーチャートを作ってみよう

ここまで説明した各指標の数値を利用して、ある業種のレーダーチャートを作成する方法と留意点を説明します。まず、収益性・生産性・安全性の分析用指標について、各指標の実績値と当該業種の平均値との比率を算出します。その後、集計用レーダーチャートに値を記入します。

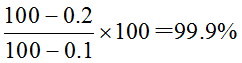

このとき、人件費対粗付加価値額比率や固定長期適合率のように、低いほうがよい指標は逆数をとる点に注意が必要です。なお、高いほうがよいか、低いほうがよいかの判断は、経営者の考え方や企業の成長ステージによって異なります。

また、総資本経常利益率や売上高経常利益率に関しては、マイナスの値を示す場合があり、その際の計算方法にも注意が必要です。例えば、売上高経常利益率について、インターネット付随サービス業の値がマイナス0.2、情報通信業の値がマイナス0.1だった場合の計算式は次のようになります。

先に紹介したインターネット付随サービス業と情報通信業の財務指標の場合は次のようになります。

- 収益性:経常赤字を計上しており、黒字化が求められる

- 生産性:情報通信業全体に比べて、従業者1人当たり売上高が高い一方で、従業者1人当たり粗付加価値額は低い値となっている。人件費を抑える努力などが求められる

- 安全性:自己資本比率がマイナスで債務超過となっており、財務体質の改善が求められる

このように、自社の属する業種の平均値などと比較することで、自社の財務的な位置付けや、自社の財務上の問題点などを明確にすることができます。

業界ごとの他社の財務諸表を把握するには、この記事でも紹介した日本政策金融公庫「小企業の経営指標」の他、有料ですがTKC「TKC経営指標(BAST)」、帝国データバンク「全国企業財務諸表分析統計」、東京商工リサーチ「TSR中小企業経営指標」などがあります。

6 仮説を立ててみる

財務分析は、定量的な分析であるため、財務諸表には表れない定性的な分析も併せて行うことが不可欠です。収益性・生産性・安全性の各指標から問題となる数値結果を発見した場合、自社の経営手法について分析し、その問題の原因を明確にしましょう。

例えば、「老朽化した設備があり、有形固定資産の生産性が落ちているのではないか」という仮説を立てれば、有形固定資産回転率が低くないかを検討します。同様に、「借入金が増加しているため、短期安全性が低下しているのではないか」という仮説を立てれば、流動比率や当座比率を比較する必要があります。

以上

(監修:税理士法人AKJパートナーズ 公認会計士 伏見健一)

※上記内容は、本文中に特別な断りがない限り、2018年10月3日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。