書いてあること

- 主な読者:キャッシュ・フロー計算書を作成していない、あるいは確認していない経営者

- 課題:損益計算書の損益と現金の動きには乖離(かいり)があり、資金繰りに問題が生じることがある

- 解決策:営業活動、投資活動、財務活動で現金の動きを確認する。特に、営業活動と投資活動で得られた「フリー・キャッシュ・フロー」は大事

1 キャッシュ・フロー計算書が大切な理由

キャッシュ・フロー計算書(以下「C/F」)とは、

会社の現金の流入(収入)と流出(支出)を示す財務諸表

です。企業会計では「発生主義の原則(現金の流入出に関係なく、経済的に費用や収益が発生したときに決算書に計上するという考え)」による損益計算が行われるので、

- 現金の流入を伴わない未収収益、現金の流出を伴わない未払費用が計上される

- 土地・建物などを取得する際の現金支出は、費用ではなく資産として計上される

こととなり、「勘定合って銭足らず」の状況が起こり得ます。そこでC/Fを確認すれば、実際の現金の動きが分かるので、見た目だけの損益に惑わされることはなくなります。

この記事では、C/F概要と改善ポイントを説明します。中小企業にC/Fの作成義務はありませんが、資金繰りを強化するために作成を検討してみてください。

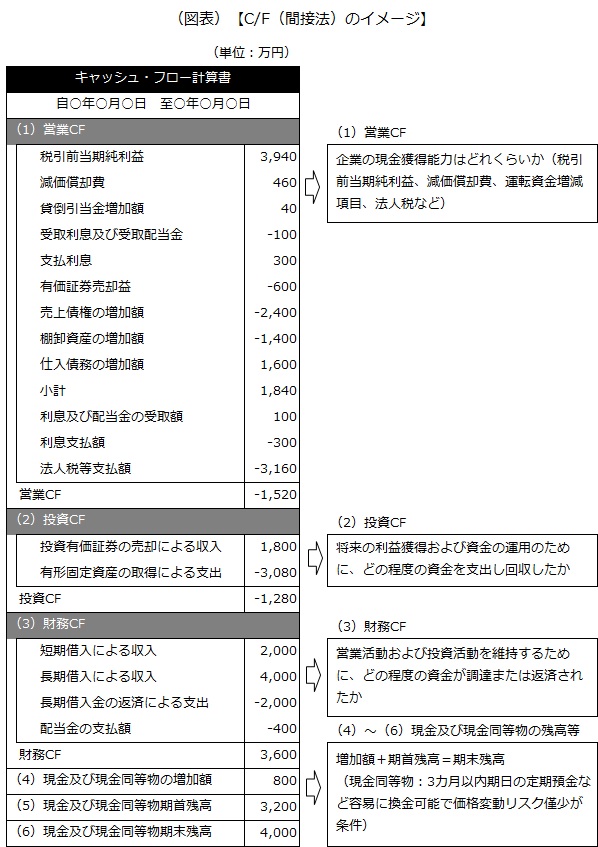

2 C/F(間接法)のイメージ

詳細は後述しますが、C/Fではキャッシュ・フローを次の3つに分けます。

- 営業活動によるキャッシュ・フロー(以下「営業CF」)

- 投資活動によるキャッシュ・フロー(以下「投資CF」)

- 財務活動によるキャッシュ・フロー(以下「財務CF」)

また、C/Fの様式には直接法と間接法とがあります。

- 直接法:営業活動によるキャッシュの収入(商品の販売など)や支出(仕入れ、経費、給料の支払い)などを、総額で表示する方法

- 間接法:損益計算書をもとに、税引前当期純利益(法人税等控除前の当期純利益)から一定の調整項目を加減して表示する方法

ここでは実務で使われることが多い間接法で説明をします。そのイメージは次の通りです。

3 営業CFの概要と改善ポイント

1)営業CFとは

営業CFは、営業活動を通じて得られる資金です。次のようなものが該当します。

- 商品販売および役務の提供による収入

- 商品および役務の購入による支出

- 従業員および役員に対する給与および報酬の支出

- 利息の受け取りによる収入

- 税金の支払いによる支出

本業が健全であれば営業CFはプラスに、苦戦すればマイナスになります。基本的に、営業CFは税引前当期純利益や運転資金に直接影響する増減項目を調整して計算します。従って、営業CFの改善策を検討する際は、利益項目と運転資金項目に分けて考えます。

2)営業CFの改善:利益項目

営業CFの最大の源泉である利益を向上させるには、売上高の増加を図るか、コストを削減するかとなります。理想は従来の利益率を維持しながら売上高を伸ばすことですが、規模が拡大しているのにコストを変えないことは現実的ではないので、売上の増加率よりもコストの増加率を抑えることを検討します。

なお、過去の投資資金の回収である減価償却費は実際に流出するわけではないため、C/Fでは加算項目となります。

3)営業CFの改善:運転資金項目

運転資金の増減も営業CFに影響を与えます。具体的には売上債権、在庫、仕入債務であり、これらにメスを入れることで営業CFが改善します。

1.売掛金の回収サイトを短く

売上高が増加すれば売掛金も増加します。そこで、売掛金の管理を徹底して回収サイトの短縮に努めます。「売掛金は得意先への資金貸し付けと同じ」というくらいの意識を持つことです。

2.買掛金の支払サイトを長く

売掛金と反対の考え方です。買掛金の支払サイトと売掛金の回収サイトが同程度ならよいですが、買掛金の支払サイトのほうが短いと、売れれば売れるほど資金繰りが厳しくなり、営業CFが不足します。

3.在庫をできる限り減らす

在庫は、売らなければ現金化することはなく、資金が寝ている状態といわれます。また、在庫としての期間が長引けば、その分倉庫などでの保管費用がかさみ、さらに陳腐化による損失の可能性も高まります。そのため、在庫管理を徹底して、資金が寝てしまうことやコスト増などを防ぎます。在庫は自社の経営努力によって、適正在庫量を見直すことができます。

4 投資CFの概要と改善ポイント

1)投資CFとは

投資CFは、固定資産の取引、現金同等物に含まれない短期投資の取引、すなわち「土地・建物の取得・売却」「投資有価証券の取得・売却」「貸付金の実行・回収」などから得られる資金です。次のようなものが該当します。

- 有形固定資産の取得による支出

- 有形固定資産の売却による収入

- 投資有価証券の取得による支出

- 投資有価証券の売却による収入

- 貸付金による支出

- 貸付金の回収による収入

投資CFはマイナスになるケースが多いです。それは、企業が将来の利益拡大のために設備投資を行うからです。

2)投資CFの改善

将来の営業CFを獲得するために、いかに効率良く投資を行うかがポイントです。投資を判断する際に、「将来、その投資がどれだけ営業CFを生み出すか」という視点を持たないといけません。もちろん、企業の体力に見合った投資を行うことが鉄則です。

5 財務CFの概要と改善ポイント

1)財務CFとは

財務CFは、資金の調達および返済のように企業の財務活動に関わるもの、すなわち「借入金による調達・返済」「社債の発行・償還」「増資・有償減資」などから得られる資金です。次のようなものが該当します。

- 借入による収入

- 借入金の返済による支出

- 株式の発行による収入

- 自己株式の取得による支出

- 配当金の支払いによる支出

- 社債の発行による収入

- 社債の償還による支出

財務CFは、営業CFと投資CFとの関連で発生するといえます。例えば、

営業CFと投資CFの合計である「フリー・キャッシュ・フロー」で、それを借入金返済に充てれば財務CFはマイナス

となります。

2)財務CFの改善

財務CFを改善するには、営業活動および投資活動を維持するために、どの程度の資金を条件良く調達したかに注目します。企業の財政状態をより健全にするためには、設備資金をこれまでより長期の資金で調達する必要があります。また、資金調達方法は多岐にわたるので、補助金やクラウドファンディングなども検討してみましょう。

以上(2022年11月)

(監修 税理士 石田和也)

pj35050

画像:pixabay