1 中小企業に係る税務上の重要なポイント

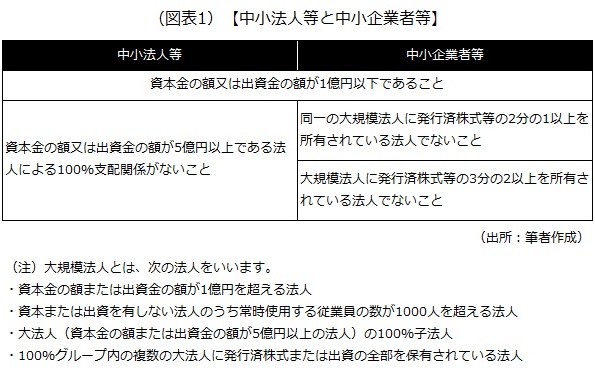

シリーズ第7回は、中小企業に係る税務上の取り扱いに注目します。中小企業に対する税務上の優遇措置は多いですが、注意が必要なのは、

一般的に中小企業と呼ばれる会社の全てが、税務上の中小企業に該当するとは限らない

ことです。税務上、中小企業は「中小法人等」または「中小企業者等」と表現され、それぞれ定義は次の通りです。優遇措置には、「中小法人等に適用されるもの」と「中小企業者等に適用されるもの」とがあるため、2つの用語の定義を正確に理解しておく必要があります。

中小法人等・中小企業者等に係る税務上の重要ポイントは次の通りです。

1.中小法人等に適用される優遇措置

- 法人税の軽減税率の適用

- 欠損金の繰越控除額に対する制限の緩和および繰戻還付制度の適用

- 交際費の定額控除限度額

- 特定同族会社に対する留保金課税の適用除外

2.中小企業者等に適用される優遇措置

- 中小企業投資促進税制

- 少額減価償却資産の全額損金算入

- 試験研究費の税額控除の特例(中小企業技術基盤強化税制)

- 賃上げ促進税制

2 中小法人等に適用される優遇措置

1)法人税の軽減税率の適用

法人税の税率は原則として23.2%ですが、中小法人等の場合、所得のうち年800万円までの金額は15%に軽減されます。

ただし、2025年4月1日以降に開始する事業年度については、所得金額が10億円を超える場合に限り、軽減税率が15%から17%に引き上げられます。

2)欠損金の繰越控除額に対する制限の緩和および繰戻還付制度の適用

1.欠損金の繰越控除額に対する制限の緩和

前事業年度以前に生じた欠損金は、当事業年度以降に生じた所得金額から控除できます。中小法人等以外の法人は、控除できる金額が「(欠損金控除前の)所得金額の50%まで」に制限されています。

一方、中小法人等については「50%制限」がないため、所得金額以上の欠損金がある場合は、欠損金の全額を所得金額と相殺することができます。そのため、欠損金が所得金額を超える場合には、法人税の納税は発生しません。

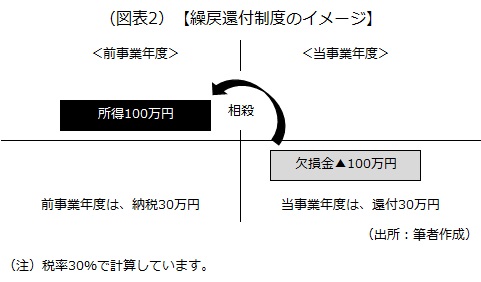

2.繰戻還付制度の適用

繰戻還付制度とは、欠損金が生じた場合において、欠損金が生じた事業年度(当事業年度)開始前1年以内に開始した事業年度(一般的には前事業年度)に所得が生じており、納税していた場合には、当事業年度に生じた欠損金の金額を前事業年度に生じた所得に繰り戻して(遡って)相殺し、納税済みの税金の還付を受ける制度です。

この繰戻還付制度は、現在は取り扱いが停止されていますが、例外として、中小法人等は適用することができます。なお、還付されるのは法人税と地方法人税のみであり、地方税(住民税や事業税)については還付されません。

3)交際費の定額控除限度額

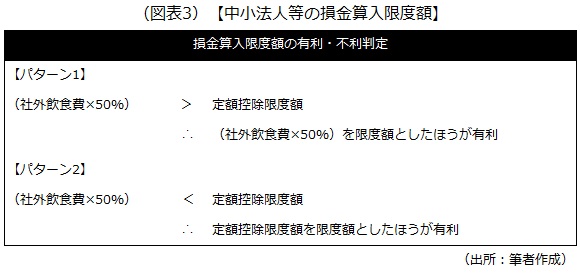

原則として、交際費は全額が損金算入できません。しかし、取引先との接待飲食費(社外飲食費)の50%相当額については、損金算入できます。また、中小法人については、特例として年800万円まで損金算入が認められています(「定額控除限度額」といいます)。

つまり、中小法人は社外飲食費の50%相当額と定額控除限度額とを比較し、いずれか多い方を損金算入限度額として選択することができます。

4)特定同族会社に対する留保金課税の適用除外

一定の同族会社については、原則として、通常の法人税の他に「留保金課税」という特別の税金が追加で課税されます。しかし、中小法人等については、例外としてこの留保金課税が「適用除外」とされています。留保金課税は、所得に対する法人税の他に追加で負担すべき税金です。中小法人等に該当するか否かで税負担が大きく変わってくるので、判定は慎重かつ正確に行う必要があります。

3 中小企業者等に適用される優遇措置

1)中小企業投資促進税制

中小企業者等が機械装置等に設備投資した場合には、「取得価額の30%の特別償却(通常の減価償却の他、追加で減価償却ができる制度)」が認められています。また、資本金3000万円以下の法人は「取得価額の7%の税額控除(法人税から直接控除する制度)」を選択することもできます。

中小企業者等が行う設備投資に対しては、「中小企業投資促進税制」の他、税務上の優遇措置が多く設けられています。従って、設備投資を行う際には、税務上の優遇措置の有無についても併せて確認することが重要です。

2)少額減価償却資産の全額損金算入

取得価額が10万円以上である減価償却資産を取得した場合は、原則として資産に計上し、耐用年数に応じた減価償却費を計上することで損金算入されます。ただし、中小企業者等については、取得価額が30万円未満の減価償却資産(貸付け(主要な事業として行われるものを除く)の用のように供されるものは対象外)について、その全額を即時に損金算入できる特例があります。

ただし、全額を損金算入できる限度額は年間300万円までです。年間300万円を超える金額を損金算入したことによって税務調査で指摘されるケースも多いため、この制度を適用する上では、少額減価償却資産を計上する勘定科目を新たに設けるなどして、年間300万円の限度額以上に損金処理していないか確認できるようにしておきましょう。

なお、この規定は、グループ通算制度を適用している場合や、常時使用する従業員の数が500人を超える場合には適用できません。

3)試験研究費の税額控除の特例(中小企業技術基盤強化税制)

製品の製造または技術の改良や考案などに必要な試験研究費を支出している会社は、その支出した試験研究費の一定割合を法人税から控除する税額控除制度が設けられています。これは大企業でも適用される制度ですが、中小企業者等に該当する法人については税額控除割合などの面で優遇されています(中小企業者等に適用される税額控除を「中小企業技術基盤強化税制」と呼びます)。

中小企業者等については、大企業に適用される税額控除制度と中小企業技術基盤強化税制の両方を計算し、いずれか有利な方法(金額)で税額控除を適用することができます。

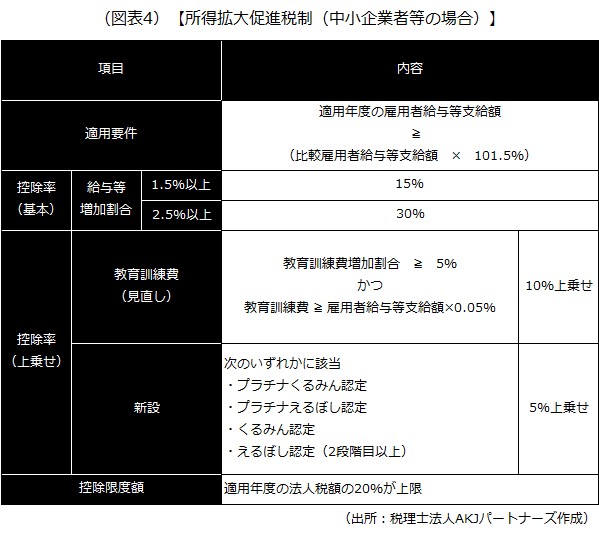

4)賃上げ促進税制

従業員に対して支給する当事業年度の給与額が、前事業年度に支給した給与に対して一定程度増加した場合においては、所定の税額控除を適用することができます。この制度は大企業でも適用できますが、中小企業者等に該当する法人については、その適用要件が優遇されています。中小企業者等の場合の適用要件および税額控除額は次の通りです。

なお、賃上げをした事業年度が赤字であったり、黒字でも所得が少額であったりすることにより、税額控除のメリットが受けられない(または全額受けられない)場合には、翌事業年度以降5年間は税額控除額を繰り越すことができる繰越税額控除制度があります。

この制度は、上記の算式で計算した税額控除額がそのまま法人税を減らすことにつながるため、前事業年度と比較して高いベースアップを行っている場合などには、本制度を適用できるかどうか必ず確認しましょう。また、適用判定で使用する数値の集計には比較的時間を要するため、申告期限の間際に行うのではなく、時間にゆとりを持って判定作業をするようにしましょう。

以上(2025年4月更新)

(監修 税理士法人AKJパートナーズ 税理士 森浩之)

pj30033

画像:pixabay