このシリーズでは、起業3年程度の経営者が知っておきたい財務諸表の構造、読み方、分析方法を取り上げてきました。

財務諸表は、経営者にとって「自身のビジネスの成績表」です。これを読み、分析することは、自身の戦略、ビジネスプランの何がうまく機能し、問題はどこにあるのかを正しく把握するために必要不可欠だということはご理解いただけたと思います。また、資金の提供者である金融機関やベンチャーキャピタル(VC)が、投資の意思決定に際し、財務諸表をどのように読んでいるのかについても、ご理解いただけたと思います。

最終回の今回は、経営者の皆さんが練りに練った戦略、ビジネスプランを定量化する予測財務諸表の作成方法を解説していきます。

1 事業計画書の作成

財務諸表の読み方、分析方法が理解できれば、それで十分でしょうか。本シリーズ第1回「創業3年後までに経営者が学ぶべき計数感覚」に記載しましたが、財務諸表を読むのはPDCAサイクルのCの部分の精度を上げるためです。定量的にCheckし、次のActionにつなげていきます。

一方、ビジネスを拡大する、新規に出店するなどの今後の戦略、ビジネスプランを描く際、つまりPDCAサイクルのPの部分の段階にも、定量化された財務予測に基づきPlanの妥当性、有効性を検証しなければなりません。

事業計画とは、戦略を練り、具体的なビジネスプランを描き、それを実行するとどうなるのか財務面から予測し、定量的に検証する一連の作業です。数字の裏付けのないストーリーはビジネスプランとは呼べないことは、起業された経営者の皆さんには十分お分かりいただけると思います。ストーリーとしてのワクワクするような戦略、ビジネスプランを描くだけでは不十分で、定量的にもビジネスとして妙味のあるものかどうかを検証し、資金調達に際しては、投資家にそれを説明する必要があるのです。

事業計画を遂行するに際し、将来の財務諸表を予測しますが、これには2つの目的があります。1つは、経営者が練った戦略、ビジネスプランの妥当性、有効性を定量化し、もうかり具合や、資金繰りの状況を検証することです。戦略を実行に移す前にこれを定量化し、思っているようにもうかるのか、資金繰りで外部調達がどの程度必要なのかなど徹底的にシミュレーションを行い、「利益が思ったよりも少ない」「想像以上に資金が必要になる」など、ビジネスとして数字に面白みがなければ、再度戦略、ビジネスプランを見直し、定量化するという作業を繰り返しながら、戦略、ビジネスプランを徹底的に磨き上げていきます。

戦略、ビジネスプランを練ることと、財務予測を行うことは別々のものではありません。「定性的な戦略立案」⇒「定量化による妥当性、有効性検証」⇒「定性面での戦略見直し」⇒「定量化」を繰り返すことで、これならうまくいくという戦略が出来上がるときには、同時に予測財務諸表も作成され、定性面からも定量面からもよく練られた事業計画書一式が完成するというわけです。このように戦略、ビジネスプランと将来の財務予測は表裏一体ですので、この作業は全体を通して、戦略、ビジネスプランを描いた本人、つまり経営者自身がやらなければ意味がありません。

もう1つの目的は、事業計画書の読み手に対して、ワクワクする物語としての戦略やビジネスプランに定量的な裏付けを与え、例えば事業計画書の読み手が取引金融機関であれば、融資の検討をしてもらう。つまり、事業計画書の読み手に対してアクションを起こしてもらうことです。そのためには、将来の予測財務数値に戦略やビジネスプランのワクワク感を“語らせ”、かつ、正確な予測財務諸表を作成することが重要です。

しかし、それ以上に取引金融機関などの投資家が知りたいのは、経営者の熱く語る戦略やビジネスプランが実行された場合、それがどう数字に表れると経営者が考えているのかです。

ビジネス拡大に向けて広告宣伝費や従業員は増やすつもりなのか、将来の売価や販売数量の推移はどう見込んでいるのか、その結果、売上はいくらになるのか、設備投資はいつ頃にいくらの投資を予定しているのか、その結果、どの程度の資金がいつ必要になるのかを、予測財務諸表から読み取りたいと考えているのです。

起業からこれまでの成長の実績を横にのばしただけの無味乾燥な予想や、毎年○○%売上増加といった根拠のない前提条件で作成された予測財務諸表は、経理面で正しく作成されていたとしても読み手の心を動かしません。これでは、読み手のアクションを引き起こしません。

3年目から競争が激しくなることを想定して売価を低めに見積もっているのだな、足元の業容を拡大しているので、今期は2人の従業員を増やすのだな、次の大きな設備投資は4年後か、といった具合に経営者から聞いている戦略、ビジネスプランの裏を予測財務諸表から取っているのです。予測財務諸表の数字には、こうした経営者の想い、魂を込めなければなりません。

2 「予測財務諸表」作成の手順とコツ

ここからは、一般的な予測財務諸表の作成手順を紹介した後、経営者の想い、魂の込め方について説明していきます。

事業計画書、予測財務諸表の作成における肝は何といっても売上です。皆さんのビジネスの提供する価値がお客様に認められた結果が売上ですから、ビジネスの根本といえます。特に起業されて間もないビジネスでは、売上が安定しません。ここはじっくり時間をかけて検討してください。語弊を恐れずに言えば、予測財務諸表作成の8割の労力をここに注いでいただきたいです。

単純に前期比○○%ではなく、どの商品(サービス)をいくら(単価)でどれくらい(量)売るのか、「単価×量」に分解して検討しましょう。値段を低く抑えて量を追求する、商品やサービスのブランド価値を高めるため量は追求しないが価格は下げないなど、経営者の想いが読み取れるポイントです。

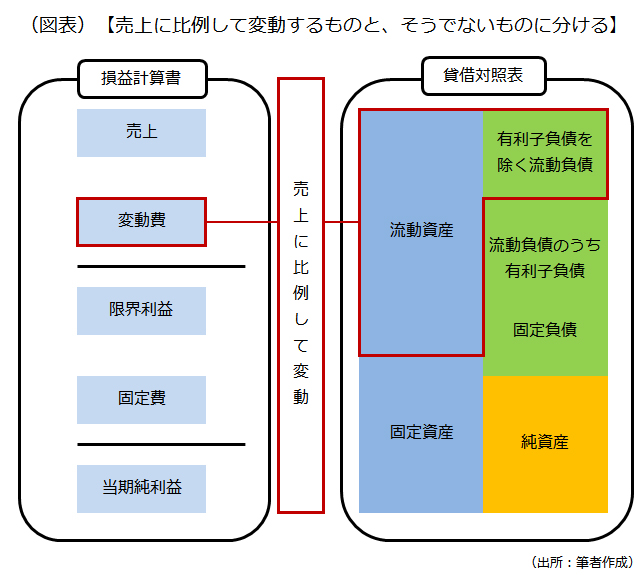

次に費用ですが、ここからは売上を獲得するためにどのような活動を行うつもりなのかが読み取れます。損益計算書に登場する費用を個別に見積もる前に、まずは売上に比例して変動する費用(=変動費)と、売上の変動に関係なく発生する費用(=固定費)に分類しましょう。損益計算書で出てきた「原価」や「販売費及び一般管理費」といった費用の分類と異なる切り口で費用を分類してみましょう。この作業自体が面倒に思えるかもしれませんが、自社の固定費を思い浮かべてください。経営にインパクトのある規模で発生する固定費は多くありません。固定費は、売上がなくても発生する費用ですから、起業間もない企業の経営者にとっては、こうした費用は極力抑えたいものです。人件費、減価償却費、家賃、リース料、広告宣伝費などが代表的なものですが、ビジネスによって異なるので、ぜひ一度ご自身のビジネスを変動費、固定費という切り口で見てみてください。

広告宣伝費が固定費なのに違和感を持つ方もいらっしゃるかもしれません。毎年変動する費用であっても、売上に比例して連動するものを変動費といいます。しかし、毎年変動するものの、売上に比例するわけではない広告宣伝費は固定費なのです。最近は成果報酬型のWeb広告などもありますが、こうしたものは売上に応じて発生するのであれば変動費となります。自社の損益計算書を見ると、上に挙げた費用以外にも固定費といえるものがあるでしょう。

細かいものを挙げると切りがありません。経営にインパクトのある規模かどうかで適宜細かいものは「その他固定費」としてまとめてみるとよいでしょう。例えば、最も大きな費用から金額が3桁少ないものは、比較対象の大きな費用に対して1%の規模もありませんから、「その他固定費」としても全く問題ないでしょう。減価償却費は過去に行った投資の費用化ですから、前期の実績に将来の投資計画を立てれば見積もることができます。人件費も同様に、将来の人員計画を立てれば見積もりできますね。

変動費は、売上に比例して変動するものですから、売上の○○%という前提条件を設定すれば、売上が固まった時点で自動的に見積もることができます。

水道光熱費のように固定費(基本料金)と変動費(従量課金部分)が混在している費用もあるかと思いますが、あえて言うならどちらなのかを考えてください。これも戦略、ビジネスプランを考えている人、つまり経営者が、どこでどうお金を使うかを考えてビジネスを組み立てているので、個別の費用を固定費として考えているのか、変動費として使うつもりなのかは経営者にしか分からないことなのです。財務経理の担当者に聞く話ではありません。

売上と費用を見てきました。これで、損益計算書は出来上がりです。次に貸借対照表に移りましょう。ここでも損益計算書同様、売上に連動するものと、連動しないものを分けておくと、予測財務諸表は作成しやすくなります。まず、流動資産と(有利子負債を除く)流動負債ですが、代表的なものに売上債権、棚卸資産、仕入債務があります。これは第4回「運転資本(WC)とキャッシュフロー計算書(CFS)でキャッシュの動きを感じる」で解説しましたが、運転資本(Working capital)関連の項目でした。皆さんは、起業する際、どのようにご自分のビジネスを回そうと考えましたか。売上債権は何日で回収するとか、棚卸資産は何日分持つとか、仕入債務は何日で支払うとか、滞留日数でビジネスを組み立ててみたのではないでしょうか。とすると、これらは売上の変化に連動して変動することになりますね。つまり、流動資産と(有利子負債を除く)流動負債は、売上に比例して変動するものとして、売上の○○%と見積もればよいでしょう。

次に固定資産ですが、これは売上と連動して変動するわけではなく、皆さんの今後の投資計画によって決まります。

事業計画立案に際し、必要とされる予測財務諸表ですが、コツをつかんでいただけたでしょうか。専門家でないと作成できないと思われていた方もいらっしゃると思いますが、損益計算書も貸借対照表も、売上に連動して変動するものと、売上に関係なく発生するものをあらかじめ分けておけば、予測財務諸表の作成はそれほど難しいことではありません。

予測財務諸表の作成に際し、テクニカルで留意すべきことを2点ほど述べます。1つは、損益計算書の当期純利益(ボトムライン)が、貸借対照表の純資産に利益剰余金として組み入れられるということ(損益計算書と貸借対照表のつながり)です。

もう1つは、将来の予測を項目ごとに立てていくので、貸借対照表の左右がバランスしなくなるということです。左右の数字をバランスさせるために、現金ないしは短期借入金で調整します。これ以外の項目で調整してはいけません。貸借対照表の1つ1つの項目について前提条件を置いて見積もった結果、右側の負債、純資産が多くなれば、資産の現金を増やしてバランスさせる。逆に左側の資産が多くなれば、負債の短期借入金を増やしてバランスさせることで調整します。お金が余ったので現金が増えた、お金が足りないのでお金を借りたという具合です。

3 事業計画書、予測財務諸表に経営者の想い、魂を込める

予測財務諸表は、ご自身の練った戦略、ビジネスプランが妥当な打ち手か、有効な打ち手なのかを検証するためのものですから、ぜひ一度ご自身で考えながら作成してみてください。予測財務諸表を作成してみると、思ったほどの利益が見込めない、思った以上に資金が必要だといった戦略の問題点が見えてくることがあります。そこで、戦略やビジネスプランを再度磨き直し、見直した戦略に沿って予測財務諸表を作り直すという作業を繰り返します。こうして事業計画書の精度を上げていくわけです。

また、予測財務諸表を含む事業計画書は、取引金融機関や資金の提供者に融資などの行動を促すために作成するものなので、経営者自身がその作成に関わらなければなりません。予測財務諸表は、読み手に、経営者が今後何をしようとしているのか、経営者が練った戦略を実行すると、どういう姿に会社がなると経営者自身が考えているのかを定量的に伝えるためのものです。税務申告のために作成する決算書のように正しく作成されているかという点よりも、経営者の想いを伝えることが大事です。

そこで、最後になりましたが、事業計画書、予測財務諸表に経営者の想い、魂を吹き込む作業について触れていきます。予測財務諸表の作成にあたっては、それぞれの項目の数字を見積もる際、前提条件を設定しなければなりませんが、これこそが経営者の想い、魂を吹き込むポイントです。

経営者は、日々いろいろなビジネスプランや戦略を考え、検討を繰り返していると思います。

- 新サービスの価格をいくらに設定すれば、どの程度の利用者が見込めて、どれくらい売上増加になるだろうか

- 材料費が上がってきているが売価には転嫁しにくいので、来期は原価率が上がりそうだ、毎年人員は〇人くらい増やしていきたい

- 来期は新サービスの広告宣伝費を多めに準備しておきたい、その結果、売上がどの程度増えそうか

- 3年後には新店舗をオープンさせるので大きな投資が必要になる、現金販売だけだったがカード決済を始めるので売掛金が発生することになりそうだ、新商品の評判が良く注文の引き合いが強いので在庫を多めに持つとか、資金繰り改善のため、起業後の信用の積み重ねによって仕入れ代金の支払いサイトを延ばしてもらおうとか

このような経営者が頭の中で考えている戦略、ビジネスプランを予測財務諸表の前提条件に盛り込んでいくことで、経営者の想いや具体的なビジネスのアイデアが読み手に伝わり、数字に魂を吹き込むことになります。

新サービスを開始して売上増加が見込めるのなら、どれくらいの量を、いくらの価格で販売する予定なのかが前提条件として示されているとよいですね。材料費高騰で原価が上がりそうだと考えているのであれば、前期の原価率は売上比○○%だが、原価高騰により今期は△△%を想定しているという具合です。同じように、棚卸資産を厚めに用意するのであれば、前期は売上比○○日分を在庫として抱えていたが、注文の引き合いが強いので、今期は△△日分持つといった前提条件があるとよいですね。

設備投資や広告宣伝費は、費用対効果が分かるように、これらが売上増加にどう貢献する見込みなのかも前提条件として必要です。このように具体的に前提条件を書き出して、事業計画書の予測財務諸表の数字の横に記述すると、事業計画書の読み手は、経営者が何をやろうとしているのか、その打ち手によって会社の数字がどの程度変化すると経営者が見積もっているのかを、容易に読み解くことができます。

読み手は、数字もさることながら、その数字を置いた根拠を知りたいものです。また、その打ち手がどれほどの効果を生み出すのかを読み手自身も考え、その妥当性、有効性を評価し、金融機関であれば融資を行うかどうか判断します。読み手が金融機関であれば、「その広告費でそれだけ売上が伸びるというのは楽観的すぎませんか」といったアドバイスももらえるでしょう。そうして得たアドバイスを再び戦略のブラッシュアップにいかすと、皆さんの戦略、ビジネスプランは成功確率のより高いものになっていくでしょう。

単に起業から直近までの実績を横にのばしただけの事業計画書には想いが入っておらず、読み手の心に響きません。ビジネスに対する想いを数字に込められるのは、戦略を描いた人、そう経営者しかいないのです。実際に表計算ソフトに数字を打ち込み、会計ルールにのっとって正確に予測財務諸表を作成するのは財務経理の担当者で構いませんが、前提条件を決めるのは、戦略立案者である経営者でなければなりません。この前提条件を置くところまでが、事業計画立案における経営者の責任範囲なのです。

さて、全6回にわたって連載してまいりました。財務諸表を読むことで、戦略の進捗状況を定量的にモニタリングし、経営者の練った戦略がきちんと実行されて予想通り効果を上げているか、どこかに経営課題はないかを数字の面から早期に発見し、戦略を修正するという一連のPDCAの精度を上げることにご活用いただければ幸いです。起業間もない頃は、業績も安定せず、試行錯誤の連続かと思います。そうした試行錯誤の結果がどうなっているのかを客観的な数字で検証し、経営課題を早期に発見し、戦略を修正していくことは、起業間もない経営者の方々にとって死活問題だと思います。うまくご活用いただければと思います。

創業3年程度の経営者にとって、資金繰りは経営の一大事です。資金は大きくビジネスを成長させるための燃料のようなものです。起業間もない経営者に必要な財務知識について解説してきましたが、本記事が皆さんの経営力、資金調達力向上に資すればありがたく思います。

あわせて読む

経営者としての計数感覚を磨く

- 第1回 創業3年後までに経営者が学ぶべき計数感覚

- 第2回 損益計算書(P/L)で経営者が見るべき点は?

- 第3回 【資金繰りチェック】経営者は貸借対照表(B/S)のどこを見るべき?

- 第4回 運転資本(WC)とキャッシュフロー計算書(CFS)でキャッシュの動きを感じる

- 第5回 財務データを分析してビジネスプランを磨き上げる

- 第6回 事業計画書と予測財務諸表の作成

以上

※上記内容は、本文中に特別な断りがない限り、2019年9月24日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。