1 従業員に係る税務上の重要なポイント

シリーズ第4回では、従業員に係る税務の取り扱いに注目します。従業員に支給する給料や賞与、退職金などは、法人税の課税所得を計算する上では、原則として支給額の全額が損金算入されますが、重要なのは損金算入のタイミングです。

税務調査において、従業員に関する税務で重要視されるポイントは、

- 従業員に対する給料等の損金算入のタイミングが適切であるか否か

- 損金算入をする上での書類が適切に保管されているか

といった点です。損金に算入するタイミングを誤った場合、一時的に想定外の税金を追加納税しなければならないケースもあり得るので注意しましょう。

また、同族会社においては、従業員に対する給料であっても、場合によっては支給額の全額が損金算入されないケースもあるので、併せて注意する必要があります。

従業員に係る税務上の重要ポイントは次の通りです。

- 決算賞与の未払計上の損金算入

- 従業員の退職金関連(一時金、各種年金制度の拠出金、退職給付引当金)の取り扱い

- ストック・オプションの取り扱い

- 過大な使用人給与の損金不算入

2 従業員に係る税務上の取り扱いと留意点

1)決算賞与の未払計上の損金算入

1.従業員に対する賞与の損金算入時期の原則

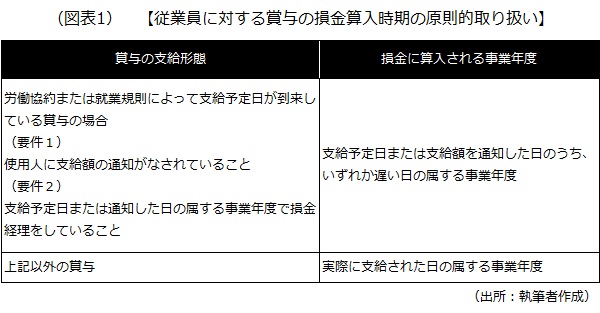

従業員に対する賞与の損金算入時期の原則的取り扱いは次の通りです。

図表1の通り、あらかじめ定められている支給予定日(支給予定日が定められていない場合は実際に支給された日)に損金算入されることとなり、支給予定日前に未払計上して損金に算入することは、原則として認められていません。

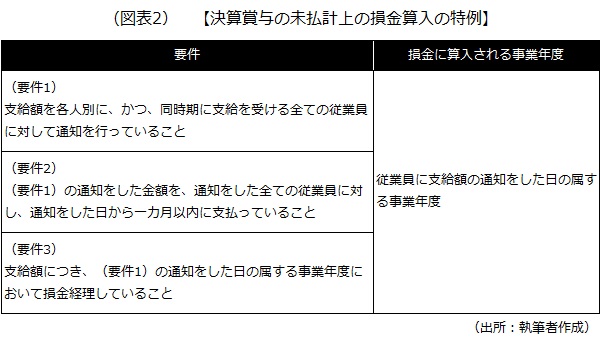

2.決算賞与の未払計上の損金算入の特例

1.の原則的な取り扱いに対し、決算賞与(夏季・冬季賞与のように定期的に支払われる賞与ではなく、決算上の利益に基づき支払われる賞与)については、未払計上し、支給予定日前に損金算入できる特例があります。この特例を適用するには、次の要件の全てを満たす必要があります。

(要件1)の通知については、書面か口頭かについてまでの規定はありません。しかし、税務調査においては適正に通知を行っていることを証明するためにも、書面にて作成し、かつ、各従業員に署名してもらうのが賢明です。

また、(要件2)については、通知をした従業員の全員に対して決算賞与を支払う必要があります。例えば、通知をした日から支給日までの間に退職した人について支給しないケースは、この要件を満たさないこととなるため注意が必要です。

この特例を適用することで、未払計上した分、課税を繰り延べること(本来なら当事業年度に係る法人税を、翌事業年度以降に持ち越すこと)ができます。ただし、要件を1つでも満たさない場合は、原則通り、「支給した日」に損金算入されます。この点は税務調査でも重点的にチェックされる可能性が高いので、注意しましょう。

2)従業員の退職金関連の取り扱い

1.退職一時金の取り扱い

従業員に支給する退職一時金については、「退職日」「退職金支給日」「就業規則に明記されている支給日(退職日から〇カ月以内など)」のいずれかのタイミングを選択して損金算入できます。

例えば3月決算法人で、従業員が3月末日に退職し、かつ退職金を4月末に支給した場合、3月末日あるいは4月末日のいずれでも損金算入が可能となるため、当事業年度の損益状況に応じて選択できます。

2.各種年金制度の拠出金

中小企業が従業員の退職金を積み立てることを目的として、中小企業退職金共済などの制度に加入し、掛金を支払うケースがあります。この掛金については「実際に払い込みをした日」に損金算入されます。

従って、期末において当月分を未払計上したとしても、実際の払い込みがなされていないことから、未払計上分については損金に算入されません。税務調査においては、特に決算前後に計上された掛金の払込時期についてチェックされるので注意しましょう。

3.退職給付引当金

従業員の退職に伴う退職金の支給に備えて退職給付引当金を設定し、退職金相当額を社内に留保するケースがあると思います。ただし、税務上、この退職給付引当金の繰入額についての損金算入は認められていません。

従って、従業員の退職金に係る費用については、実際に従業員が退職し、退職金を支給した場合において、上記1.の退職一時金支給に係る損金算入時期に従って損金算入されることになります。

3)ストック・オプションの取り扱い

ストック・オプション制度とは、法人が従業員の労働の見返りとして、一定の期間(権利行使期間)中に、あらかじめ定められた価額(権利行使価額)で自社の株式を取得できる権利を、従業員に付与する制度です。

ストック・オプションを付与された従業員は、自社株式の株価が上昇した場合でも、権利行使価額にて株式を取得することができるため、その値上がり分について利益が得られます(その従業員が得た利益は、原則として権利行使をした際に「給与所得」になるので所得税が課されます)。

一方、会社側では、ストック・オプションを従業員に対する給与(ストック・オプション費用)として費用計上します。ストック・オプション費用については、従業員が付与されたストック・オプションにつき、権利行使をして株式を取得し、従業員に対し所得税が課されるとき(給与等課税事由が生じたときといいます)に損金算入されます。従って、ストック・オプションを従業員に付与した時点では、このストック・オプション費用は損金算入できません。

なお、ストック・オプションについては、権利行使価額や権利行使期間において一定の要件を満たす「税制適格ストック・オプション」があります。詳細な説明は省略しますが、税制適格ストック・オプションである場合、従業員が権利行使したときに、従業員に対して所得税(給与所得として)が課されません。

会社でストック・オプション費用を損金算入するのは、給与等課税事由が生じたときと決められているため、税制適格ストック・オプションの場合、ストック・オプション費用を損金に算入できない点に留意しましょう。

4)過大な使用人給与の損金不算入

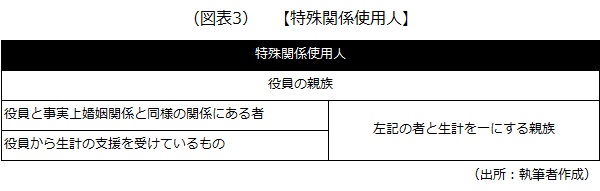

従業員に対する給与は、原則として全額損金に算入されます。ただし、同族会社の場合、法人の役員と特殊関係にある従業員(以下「特殊関係使用人」)に対する給与については、支給された給与のうち、不相当に高額と判断される部分の金額については損金不算入として取り扱われます。

これは、一般の従業員については雇用契約に基づき、双方の合意のもとで給与が決定されるのに対し、特殊関係使用人に対しては手続きが不透明で、かつ不相当に高額な給与となる可能性があるからです。給与額を調整して、法人税を不当に減少させることを防ぐため、このような取り扱いとなっています。特殊関係使用人とは次の者をいいます。

支給した給与が不相当に高額か否かの判断は難しいですが、通常は特殊関係使用人の職務内容や、一般の従業員に対する給与の支給状況等を考慮して判断されます。

例えば、一般の従業員と同年齢・同職務にもかかわらず、特殊関係使用人の給与が著しく高い場合には、差額部分について損金不算入とされる可能性があります。特殊関係使用人に対する給与の決定過程については、税務調査時に詳細に説明できるよう、関係書類などを事前に準備しておくことが重要です。

以上(2025年4月更新)

(監修 税理士法人AKJパートナーズ 税理士 富永慎也)

pj30009

画像:pixabay