信託型ストックオプションとは、

有償でストックオプションを取得する方式

です。そして、信託型ストックオプションを導入している企業の前提は、

新株予約権を行使して株式を取得した際には課税されない

というものでした。

ところが、2023年に入って、国税庁が信託型ストックオプションについて、新株予約権を行使して株式を取得した際の払込価額と株式価額との差額について、給与所得課税を行う方針を発表しました。

信託型ストックオプションを導入してきた企業は、国税庁の事前相談によって課税がないことを確認して導入を進めていたにもかかわらず、突如として、権利行使時にも給与所得課税を受けることが発表されたため、強く反発する事態となっています。

1 信託型ストックオプションとは

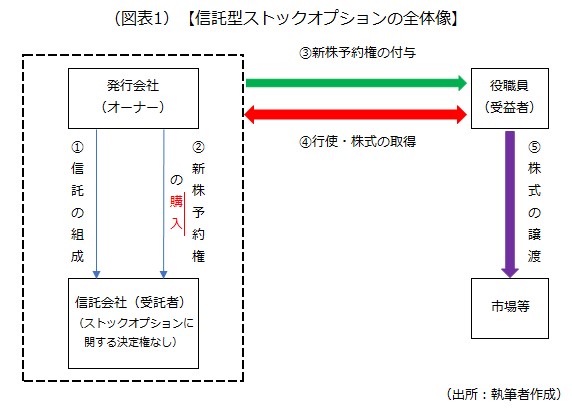

信託型ストックオプションの仕組みは次の通りです。

スタートアップ企業やオーナー経営者が、将来的に自社の役職員にストックオプションを付与するために、一定の現金を信託会社(受託者)に預け、信託会社(受託者)が、その資金で企業からストックオプションを購入し、将来、企業業績や人事評価に応じてストックオプションを役職員に付与する。

信託型ストックオプションには、いくつかのメリットがあります。まず、

企業価値が上昇していない段階で新株予約権を大量に発行できるので、権利行使時の払込価額を低く設定できる

ことです。スタートアップ企業は企業価値が急速に上昇することがよくあるため、後になってストックオプションを発行すると権利行使価額が高くなり、魅力が薄れることがあります。信託型ストックオプションであれば、この課題を解消できるとの期待がありました。

さらに、ストックオプションを導入する際の一般的な問題は、所得税の課税のタイミングです。通常、ストックオプションの権利行使時(ストックオプションの権利を行使して株式を取得するとき)や譲渡時(取得した株式を、株式市場で売ったとき)に課税が発生します。しかし、

信託型ストックオプションは、権利行使時の課税がなく、譲渡時に20%の有価証券の譲渡所得税だけで済む

ということで、報酬制度としても有利と考えられてきました。

この所得税の課税のタイミングについて、従来の信託型ストックオプションを導入している企業の認識と、国税庁が公表した課税関係に違いが生じてしまったのです。双方の課税関係をそれぞれ見てみましょう。

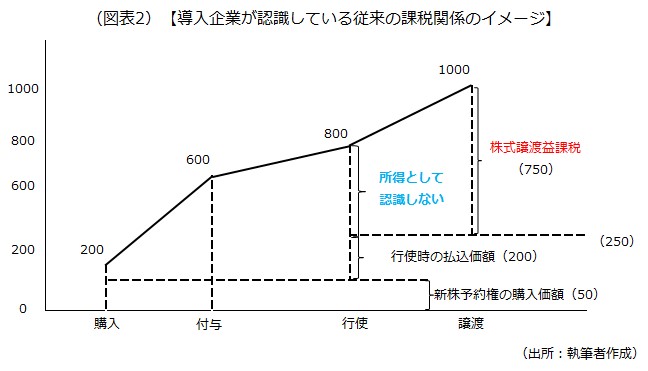

2 導入企業が認識している従来の課税関係

信託型ストックオプションでは、信託会社(受託者)が企業から新株予約権を時価で購入するため、新株予約権を発行する時点での課税は生じません。

また、受託者が業績に貢献している役職員にストックオプションを付与する際にも、税法上の取り決めにより役職員に課税が起こることはありません(所得税法67の3①)。さらに、信託型ストックオプションは有償取得型のストックオプションであるため、新株予約権を行使して株式を取得したタイミングでも課税を受けることがない設計となっています。

従って、信託型ストックオプションの付与を受けた役職員は、

課税を受けることなく新株予約権を行使して株式を取得でき、その後市場で株式を譲渡したときにのみ20%の譲渡所得税を負担すればよい

と考えられてきました。

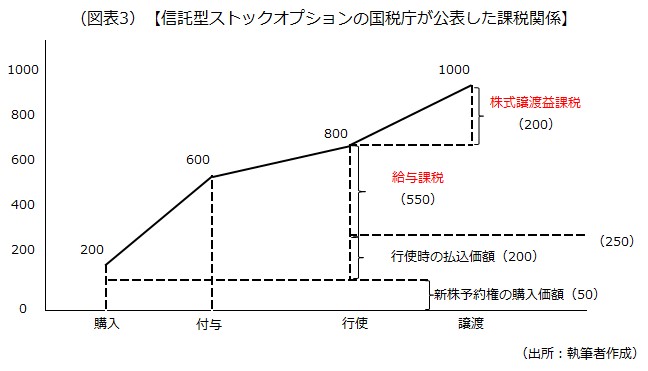

3 国税庁が公表した課税関係

ところが、国税庁は、このような信託型ストックオプションについて、実質的には、企業が役職員に対してストックオプションを付与しており、役職員に金銭等の負担がないため、役職員がストックオプションを行使し株式を取得する際の経済的利益は労務の対価とみなし給与として課税する方針を示しました。

信託型ストックオプションを導入してきた企業側の理解と国税庁の見解が異なるのは、ストックオプションを行使したときの課税関係だけであり、その他についての違いはありません。

確かに、信託型ストックオプションは、信託会社(受託者)から無償で付与されますが、実際には信託会社が企業から時価でストックオプションを購入しているため、有償取得型のストックオプションであると言えます。従って、これを役職員が無償で取得しているという理由で有償取得型ストックオプションでないと主張することは、論理的には難しいと考えられます。

国税庁は、信託型ストックオプションが実質的に労働の対価として活用されている点に着目し、ストックオプションの権利行使時の経済的利益を給与所得とみなしたことで、企業側との認識の相違が生じています。このような課税が正当かどうかは今後、裁判所で審査されることになりそうです。

4 現在導入している企業が受ける影響と対策。導入を検討している企業の留意点

信託型ストックオプションについては、国税庁が権利行使時に給与所得課税を行うことを明確に表明しているため、今後は、企業が信託型ストックオプションを導入する可能性は非常に低くなるでしょう。

既に、信託型ストックオプションを発行している企業については、条件を変更して税制適格ストックオプション(税制の優遇を受けられるストックオプションのひとつ)に移行することが考えられます。国税庁も、信託型ストックオプションを税制適格ストックオプションに転換するための要件を示しており、信託型ストックオプションを税制適格ストックオプションのルール内に取り込みたいと考えているようです。

税制適格ストックオプションは、新株予約権を無償発行しますが、一定の条件を満たせば、権利行使時に給与所得課税がされないストックオプションです。従来から多数の企業で有効なインセンティブプランとして活用されてきた報酬制度になります。国税庁は、今回、信託型ストックオプションに給与所得課税を行うことを表明すると同時にこの税制適格ストックオプションの設計を柔軟化することも発表しています。具体的には、

税制適格ストックオプションの要件として、新株予約権の権利行使価額は、ストックオプションの付与契約時の株価以上でなければならないとされていましたが、その株価は非上場会社の場合、相続税あるいは所得税法上の株価評価額でよい

とされました。

相続税あるいは所得税法上の株価は、会計上の株式価値手法(例えば、DCF法など)に基づく評価額よりも相当程度低く算定されます。これまでストックオプションの権利行使価額はDCF法などで算定されることが多かったのですが、これからは相続税評価でも良いこととなり、低い権利行使価額が認められるようになりました。

こうした要件緩和により、信託型ストックオプションの活用のニーズを税制適格ストックオプションが取り込むことができるようになっています。

スタートアップ企業などは、今後、要件が柔軟化された税制適格ストックオプションを如何に活用できるかが重要なポイントになってくるでしょう。

以上

※上記内容は、本文中に特別な断りがない限り、2023年12月9日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。