書いてあること

- 主な読者:会計の基礎を身につけたい中小企業の経理担当者

- 課題:有価証券は保有目的ごとに会計処理が異なり、判断に迷いやすい

- 解決策:保有目的の判断基準や、それぞれの区分ごとの会計処理を解説

1 会計処理が複雑な有価証券

会社はさまざまな目的で有価証券を保有します。しかし、有価証券と一口に言っても、会計上はその保有目的ごとに区分されており、期末の評価などの会計処理が異なるなど、実務上、判断に迷いやすい勘定の1つでもあります。本稿では、会計上の分類や基本的な会計処理を紹介します。

2 有価証券とは

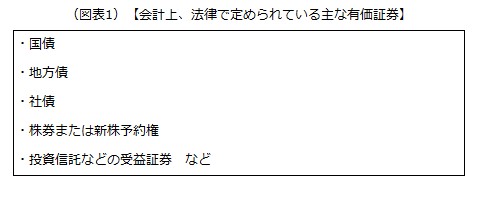

会計上、有価証券は法律(金融商品取引法)で定められており、主なものは次の通りとなります。

これらの有価証券を会社が取得した場合、原則売買契約を締結した日に、資産として計上されます。そこでポイントとなるのが、その有価証券を「どのような目的で保有しているのか」という点です。

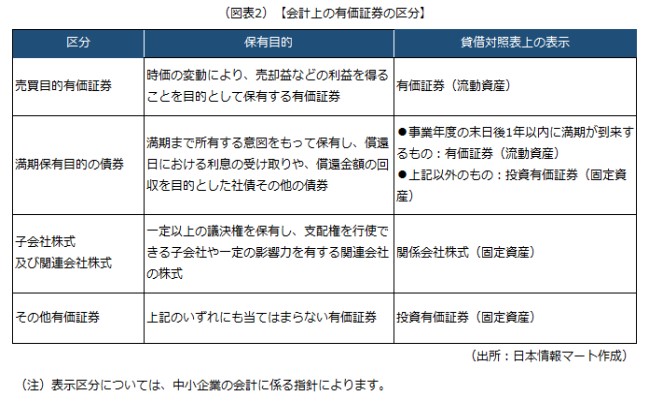

有価証券は、保有目的ごとに次の4区分に分類されます。

また、区分ごとに会計処理が異なります。特に期末時の評価方法がポイントとなります。以降では、取得時・期末時・売却時・満期償還時の会計処理を区分別に紹介します。

3 有価証券の会計処理

1)売買目的有価証券

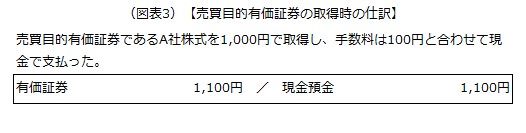

1.取得時

売買目的有価証券を取得した場合には、手数料など購入に要する費用を取得価額に含めた金額で、貸借対照表に「有価証券(流動資産)」として計上します。

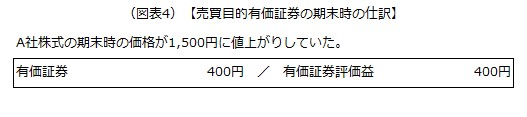

2.期末時

売買目的有価証券を期末時に保有している場合には、期末日の時価で貸借対照表に計上します(以下「時価評価」)。時価評価による差額は、損益計算書に有価証券売却益(営業外収益)または、有価証券売却損(営業外費用)として計上します。

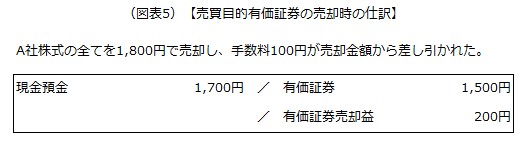

3.売却時

売買目的有価証券を売却した場合には、売却時の時価との差額を損益計算書に有価証券売却益(営業外収益)、または有価証券売却損(営業外費用)を計上します。なお、売却時の手数料などの費用については有価証券売却損益に含めて処理します。

2)満期保有目的の債券

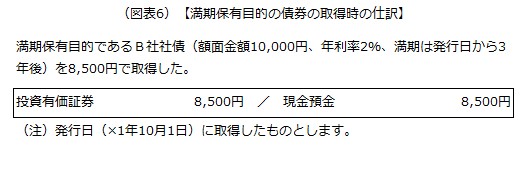

1.取得時

満期保有目的の債券を取得した場合には、発行価額の金額で、満期までの期間に応じて「有価証券(流動資産)」か「投資有価証券(固定資産)」として計上します。

なお、社債などの債券については、額面金額より低い金額または高い金額で発行されることがあります。この額面と発行価額の差額(以下「調整差額」)は市場金利との調整によるものです。この調整差額は償還日までの期間にわたって、償却原価法(詳細は後述)により計算し、有価証券の帳簿価額に加減算していくことになります。

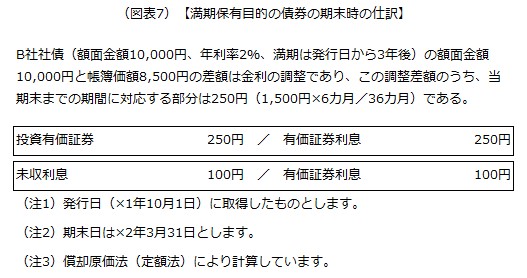

2.期末時

満期保有目的の債券を期末時に保有している場合は、原則、償却原価法により計算した金額を取得原価に加算または減算した金額で計上します。

償却原価法とは、金利の調整とみなされた調整差額を取得日から償還日までの期間にわたって、毎期一定の方法で有価証券の取得価額に加算または減算する方法をいいます。

償却原価法により計算された調整差額は、「有価証券利息(営業外収益または営業外費用)」として計上されます。なお、詳細な説明は省略しますが、償却原価法には利息法(原則法)と定額法(簡便法)の2つの方法があります。

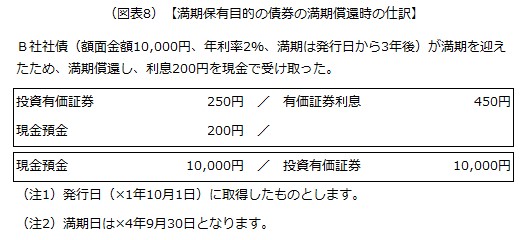

3.満期償還時

満期保有目的の債券の満期償還時には、調整差額の残額を有価証券利息(営業外収益または営業外費用)に計上します。このとき、額面金額と帳簿価額は一致することになります。そして利息の支払いを受けた場合には、その金額も有価証券利息(営業外収益)に計上します。

最後に、額面金額で償還することになります。

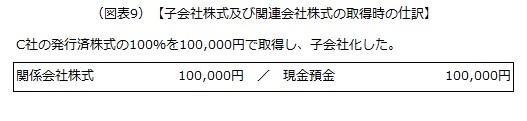

3)子会社株式及び関連会社株式

1.取得時

子会社株式及び関連会社株式を取得した場合には、取得原価で「関係会社株式(固定資産)」として計上します。

2.期末時

子会社株式及び関連会社株式については、期末時においても取得原価で、貸借対照表に計上します。そのため、期末の評価替えは行いません。

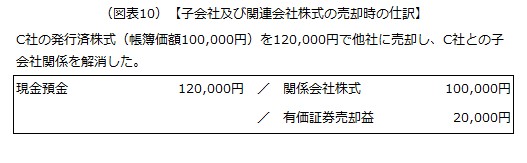

3.売却時

子会社株式及び関連会社株式を売却した場合には、帳簿価額と売却価額との差額を有価証券売却益(特別利益)、または有価証券売却損(特別損失)として計上します。

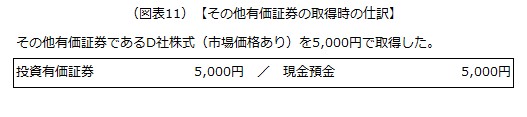

4)その他有価証券

1.取得時

その他有価証券を取得した場合には、取得価額で、「投資有価証券(固定資産)」として計上します。

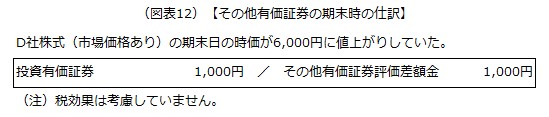

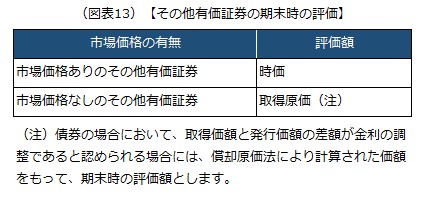

2.期末時

その他有価証券を期末時に保有している場合は、その他有価証券に市場価格があるかないかで、次の金額で評価することになります。

市場価格ありのその他有価証券の場合は、期末日の時価で貸借対照表に計上します。時価評価による差額は、その他有価証券評価差額金として、貸借対照表の純資産の部に計上されます(注)。また、時価評価した場合には、翌期首に洗い替え(期末の仕訳と逆仕訳)をすることになります。そのため、その他有価証券が時価で計上されるのは、期末時のみとなり、基本的に期中は取得原価で計上されていることになります。

市場価格なしのその他有価証券の場合は、取得原価で貸借対照表に計上されるため、特段処理はありません。なお、債券の場合は、上述した満期保有目的の債券の期末時の仕訳と同様の処理をすることになります。

(注)時価が取得原価を下回る場合には、時価評価による差額を純資産ではなく、投資有価証券評価損(営業外費用)として損益計算書に計上する方法によることもできます。

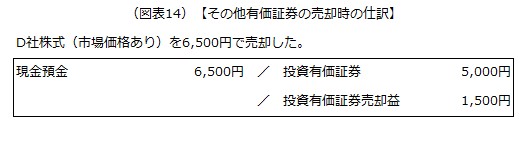

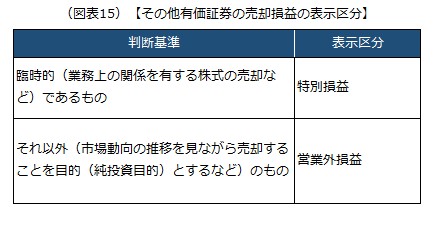

3.売却時

その他有価証券を売却した場合には、帳簿価額と売却価額との差額は、その他有価証券が次のいずれに該当するかに応じて、売却損益の表示場所が異なります。

5)減損

決算時における時価評価をしない売買目的以外の有価証券については、通常の場合には損益計算書上に損失は計上されません。しかし、時価が取得原価よりも著しく下落し、回復が見込めない場合には、売買目的有価証券以外の有価証券においてもそのときの時価をもって貸借対照表に計上し、かつ損失(特別損失)を損益計算書に計上しなければなりません。この損失は減損損失といいます。

時価が著しく下落し、回復が見込めない場合とは主に次の通りです。

- 時価が50%以上下落した場合

- 時価が30%以上50%未満下落した場合で、継続して30%以上時価が下落している場合など、回復の見込みがない合理的な基準があること

なお、詳細な説明は省略しますが、時価評価が困難な株式などは、純資産方式、または企業価値算定方式といった一定の計算により時価を把握することになります。

以上(2019年10月)

pj35048

画像:photo-ac