書いてあること

- 主な読者:M&Aを検討している中小企業の経営者や経理担当者

- 課題:営業権(のれん)が会社の財政状態にどのような影響を与えるのか知りたい

- 解決策:営業権の基本的な考え方から、会計上の取り扱いを解説する

1 営業権の評価

1)営業権の定義

営業権とは、特定企業が同種の平均的企業と比較して超過収益力を持っている場合、この超過収益力の一般的要因を価額評価したものを指します。

会社法並びに企業会計は、営業権を個別の権利として規定していませんが、会社計算規則第11条で、「のれん」としての営業権の計上が認められています。なお、ここでは、単体上ののれんを対象としており、連結上ののれんは含みません。

【会社計算規則第11条】

会社は、吸収型再編、新設型再編又は事業の譲受けをする場合において、適正な額ののれんを資産又は負債として計上することができる。

のれんの具体的な内容は、超過収益力を有するための無形の財産的価値を有する事実関係であり、その超過収益力の要因としては、企業の伝統と社会的信用、立地条件、経営の優秀性、優れた技術の保有(秘法や秘伝など)、特殊の取引関係の存在とそれらの独占性(仕入先・販売先・金融機関などとの親密性)、生産設備・技術・人的組織の優秀性(従業員の熟練度・管理者の管理能力・労使の協調性)などを総合一体化したものということができます。

企業会計では企業会計原則・貸借対照表原則5のEと注解25で、営業権を無形固定資産とし、その償却の取り扱いを定めています。

【企業会計原則・貸借対照表原則5のE】

無形固定資産については、当該資産の取得のために支出した金額から減価償却累計額を控除した価額をもって貸借対照表価額とする。

【企業会計原則・注解25】

営業権は、有償で譲受け又は合併によって取得したものに限り貸借対照表に計上し、毎期均等額以上を償却しなければならない。

なお、法人税法上の営業権(資産調整勘定(注))の概念は、かつて他社から購入したものだけを認めていました。その営業権は会計上の超過収益力による営業権の他、「繊維工業における組織の登録権利、許可漁業の出漁権、タクシー業のいわゆるナンバー権のように法令の規定、行政官庁の指導等による規制に基づく登録、許可、割当て等の権利を取得するために支払う費用」を営業権とし、5年間の均等償却を要求しています。

現在では他社購入の営業権に加え、一定の合併等により資産または負債を受けた場合において、移転を受けた法人がその合併等により交付した金銭等の額について調整勘定が生じるときは、その調整勘定は借方勘定の場合は正ののれん(資産)として計上し、20年以内の償却期間で定額法により償却し、貸方勘定の場合は負ののれん(負債)として計上し、原則として特別利益とします。

(注)税法上の営業権については、法人税法と相続税法で名称や取り扱いが異なります。法人税法上では、法人が一定の合併などに伴い生じる「資産調整勘定」に、相続税法上では、一定の相続や贈与に伴い生じる「営業権」になります(詳細は後述)。ここで用いる営業権は法人税法上の資産調整勘定を意味し、会計上の営業権と基本的に同じ概念のものになります。

2)営業権の評価

会社法並びに企業会計が、営業権を認めるのは企業の事業譲渡、合併、吸収分割が行われる際に限られます。ここでは分かりやすいように企業合併(買収)のケースで見てみます。

企業を買収する際、買収対象の企業価値は、時価純資産価額方式を基礎に考えることが一般的です。

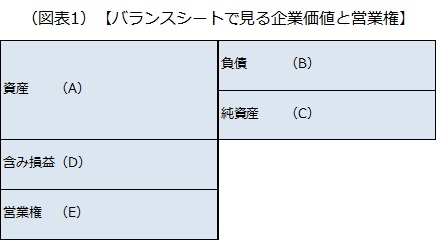

被買収企業の時価純資産価額方式による企業価額は、次の通りです。

- イ.資産(A)+含み損益(D)-負債(B)

しかし、この企業価額は資産の時価を合計したものにすぎず、営業権などの価値が含まれていません。一方、営業権を含んだ企業の正しい価値を評価しようとすれば、次の通りです。

- ロ.資産(A)+含み損益(D)+営業権(E)-負債(B)

通常、被買収企業の価額はイ.ロ.のいずれかで決定します。

ここで「営業権の価額をいくらに設定するか」という問題が発生します。そもそも営業権とは、実際の買収価額から時価による資産と負債の合計を引いた金額としています。つまり、買収企業が被買収企業に対して支払った金額から、被買収企業の時価純資産を引いた金額を営業権の価額としており、会社法並びに企業会計では先に営業権の価額が決定しているという解釈ではなく、あくまで後付け的な曖昧なものとなっています。

実際の買収の場面では、営業権の価額は当事企業間で取り決められます。そのため、買収企業が被買収企業の不動産や生産設備以外に資産的価値を認めない場合は、営業権の価額はゼロとなります。半面、是が非でも買収したい企業の場合には営業権の価額は高く設定されます。

通常、被買収企業は営業権の価額を高く評価しがちです。そのため買収企業が妥当と考える営業権の価額と大きくかけ離れるケースも少なくありません。

なお、赤字企業の場合は同種の平均的企業よりも超過収益力があるとはいえないため、営業権が認められないのが一般的です。ただし、赤字企業であっても特殊な諸権利、強固な販路、高付加価値の商品などを保有し、将来の超過収益が見込める場合は、営業権として認められる場合があります。

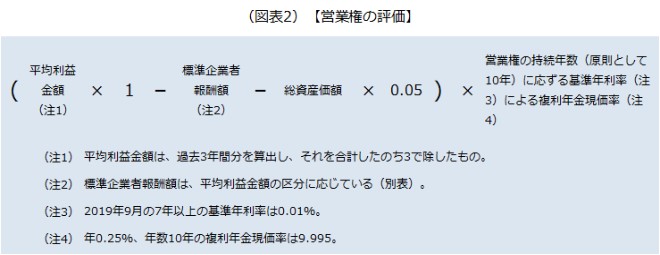

3)財産評価基本通達による評価

相続税法上の営業権に係る評価方法は、財産評価基本通達(165~166:第7章「無体財産権」第9節「営業権」)に規定されています。

4)寄附または贈与に留意する

営業権に関する課税は財産評価基本通達による営業権の価額が基準となります。被買収企業の営業権を財産評価基本通達による営業権の価額より著しく高く評価し、買収企業が対価を支払った場合は、買収企業は寄附金課税、被買収企業は受贈益課税の対象になります。反対に、財産評価基本通達による営業権の価額より著しく低い価額で買い取った場合には、買収企業は受贈益課税、被買収企業は寄附金課税の対象になることがあるので注意が必要です。

これは税法上、資産の譲渡は時価で行われるのが原則なので、営業権(無形固定資産)の譲渡についても同様に取り扱われているためです。

2 営業権の償却の取り扱い

営業権は無形固定資産なので、当該資産の取得のために支出した金額から減価償却累計額を控除した価額をもって貸借対照表価額とします。

営業権の減価償却については税務上、「無形減価償却資産の耐用年数等に関する省令」によって、営業権の耐用年数は5年と規定されています。なお、その減価償却額は定額法でなければなりません。

以上(2020年1月)

(監修 税理士法人AKJパートナーズ 公認会計士 鬼丸真史)

pj35071

画像:hoto-ac