前回の「創業3年後までに経営者が学ぶべき計数感覚」では、起業家にとって必要な財務知識は何か、また、ビジネス、戦略と財務数値がどのような関係にあるのかを説明しました。ビジネス、戦略と財務数値は表裏の関係にあることをご理解いただけたと思います。

今回からは、具体的に財務数値を見ていきましょう。最初の決算を終えた起業家は自社の決算書を確認しています。ただ、実は決算書をどこからどう見ればよいのか分からない、決算書の数値から何が読み解けるかが分からないという人がいるかもしれません。

そのような人の参考になるように、決算書にある財務諸表の数字をどう見ればよいのか、自社の財務数値を外部の銀行、投資家などはどのように見ているのかを解説します。ぜひ、お手元にご自身の会社の決算書をご用意いただき、具体的に該当箇所を押さえながら読み進めてください。

1 財務諸表とは

財務諸表とは、「諸表」と呼ばれているように、損益計算書(P/L)、貸借対照表(B/S)、キャッシュフロー計算書(C/S)の3つで構成されています。財務3表とも呼ばれています。3つあるのは、それぞれ示している内容が違うからです。

さて、経営者の皆さんは、ビジネスがうまくいっているか否かを把握するために、どんな情報を知りたいですか? 最初に知りたいのは、「もうかっているか否か」のはずです。一生懸命頑張った結果、ちゃんと利益が出たのかどうかを数字で見るのは、ドキドキしつつも楽しい瞬間です。会社のもうけを表すのが損益計算書です。

次に経営者が知りたいのは、「会社の資金繰りは大丈夫か、倒産しないか?」かもしれません。起業すると、人を雇ったり、店舗を借りたり、商品を仕入れたり、備品を購入したりとさまざまな取引が発生し、何かと費用がかかります。ビジネスに必要なお金をどこからいくら調達し、何にいくら使って、今どのような形で所有しているのかを把握しておかなければ、資金繰りが心配で、安心してビジネスを進められません。資金繰りでつまずいて成長機会を逃す、最悪、経営破綻してしまうということは避けなければなりません。期末などの特定の一時点で、お金をどこから調達していて、それをどのような形に変えて現在所有しているのかを表すのが貸借対照表です。

起業家の多くは、自分が練ったビジネスプランを実現するために、攻める(稼ぐ)ことには高い関心を持っていますが、資金繰りがどうなっているのか、期日に返済できるのかといった守りには関心が低いという方も少なくないようです。しかし、従業員を雇う、外部のさまざまなステークホルダーと信用関係を築きビジネスをするということは、大きな責任を伴います。守りをしっかり固めた上で、勇猛果敢にビジネスプランを実現し、ビジネス拡大の目標に向けて攻めていただきたいです!

また、キャッシュフロー経営といった言葉を聞いたことがあるかもしれませんが、黒字倒産といったこともあるように、ビジネスがうまくいっているかどうかを把握するためには、利益だけではなくキャッシュの動きも見ておくことが重要です。損益計算書と貸借対照表を使って加工し、通常1年間の会計期間で、どこでキャッシュを生み出し、何にキャッシュを使ったのかを表しているのがキャッシュフロー計算書です。なじみのない方も多いでしょう。これは、回を改めて丁寧に解説したいと思います。

2 財務諸表の読み方のコツ

それでは、財務諸表を見ていきましょう。といっても、多忙な経営者が各表を上から一行一行見ていく必要はありません。見るべきポイント、見る順番がありますので、その勘所をつかんでください。

また、1期分だけの財務諸表を見ても、それが良いのかどうか、ビジネス上のどのような特徴があるのかは見えてきません。そこで、何度も決算を経験していれば自社のものを3期分、加えて財務状況を公開している(例えば、上場会社)同業他社のものと比べてみるとよいでしょう。

売上が増加しているのか減少しているのか、利益が効率よく生み出されているのか否かは、同業他社や過去の自社財務諸表と比べるとよく分かります。銀行に融資を申し込む際、「3期分の決算書があれば出してください」と言われた経験はありませんか? 「起業したばかりだと言っているのに」とモヤモヤしたかもしれません。これは3期分を見れば、右肩上がりで成長しているのか、右肩下がりで苦戦しているのか、安定しているのか、不安定に増減しているのかのトレンドが分かるので、銀行もビジネスについて評価しやすいのです。

これは投資家も同じことで、3期分の決算が良好に推移していれば、比較的、前向きに投資を考えやすくなります。ということは、創業3年間くらいは、外部の投資家に頼り過ぎた資金計画でビジネスを進めていくことは危険かもしれません。

経営者にとって、単に財務諸表を読めるようになるだけでは意味がありません。財務諸表を読み解いてビジネスを成功に導けるか、外部の読み手(銀行、投資家、取引先)は、財務諸表から何を読み取ろうとしているのかを意識しながら読み進めることが大切です。

3 もうけを表す損益計算書(P/L)

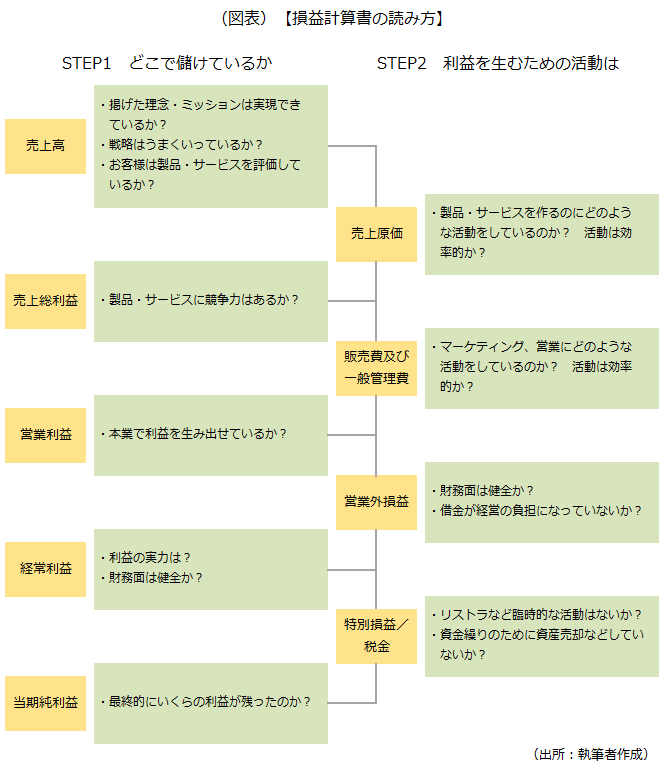

損益計算書を見る際は、売上高、売上総利益、営業利益、経常利益、親会社株主に帰属する当期純利益(以下「当期純利益」)の5つを最初に見てください(STEP1)。これは売上高と損益計算書の中で登場する各利益に注目するということです。

1)売上高の見方

売上高は損益計算書の最初の行に登場しますので、トップラインとも呼ばれています。売上は、お客様に提供したモノやサービスの価値がお客様に認められたかどうかを表すので、言うまでもなく大切です。前年度から伸びているのか、市場の伸びやライバル会社の伸びと比較してどうかといった観点で見ます。他社との比較では、上場会社では大き過ぎるし、ライバル会社の財務数値は手に入らないということもあるでしょう。そういうときは銀行に聞いてみるのもよいでしょう。もちろん銀行は個社の数値を他人に口外することはありませんが、たくさんの取引先があるので、同業の中で自社がどのような状況にあるのかといった助言はしてくれるかもしれません。

こうして売上高を見ていると、もっと「分解」したいと思うでしょう。財務諸表を読み始めるといろいろ気になることが出てきます。これこそが経営者が財務諸表を見ることの価値なのです。「売上高は伸びているが手放しで喜んでよいのだろうか? この売上高を『客数×単価』に分けて見てみたいな」と思う人もいるでしょう。

例えば、コンビニエンスストア業界の決算の記事を見ますと、よく既存店売上高が増えたとか減ったとかなどと書いてあります。こういう業態では出店拡大すると売上高は伸びます。売上高が伸びていても店舗数の増加によるもので、店舗当たりの売上高が減少しているのならばビジネスが順調とはいえません。そこで新店開店の影響を排除した既存店の売上高の増減が、ビジネスを評価する上で必要になってくるのです。

また、既存店の売上高が順調に伸びていたとしても、それが来店客数の増加によるものなのか、1人当たりの購買額の増加によるものなのか、経営者なら気になりますね。両方が伸びていればよいのですが、足下のコンビニエンスストア業界は商品開発の努力もあって1人当たりの購買額は増加していますが、来店客数は減っているといわれています。小売業界の勝ち組といわれているコンビニエンスストア業界ですが、課題がないわけではないということが分かりますね。

財務諸表の数字は、ただその数字を眺めてもあまり意味がないのです。その数字を解釈、評価するところに意味があるのです。解釈、評価するからこそ財務諸表を読むことは、PDCAサイクルを回す上でのCに当たるといえます。必要なのは会計の専門知識ではなく、財務諸表の構造や、経営者目線で、それは何を意味するのだろうと考えながら財務諸表を見ることなのです。

2)4つの利益の見方

次に4つの利益を見ていきましょう。それぞれの利益がどのような意味を持つのかを理解すると損益計算書は読みやすいです。もうけの話をするのは楽しいことですし、大事なことですから、大ざっぱに利益というのではなく、どの利益のことなのか、より明確にして話をすべきですね。

損益計算書の上から見ていくと、4つの利益の中で最初に登場するのが売上総利益で、ビジネスの現場では「粗利(あらり)」と呼ばれていたりします。この売上総利益は皆さんが提供しているモノやサービスの稼ぐ力を表しています。

それに続く営業利益は仕入れて、作って、売ってという本業のサイクルの中で生み出された利益。

経常利益は、本業の利益である営業利益に、本業ではないのだけれども、本業に付随して発生する取引の損益を加えたもので、会社の実力を表す利益と呼ばれています。本業に付随して発生する損益とは、借入の支払利息や預貯金の受取利息など主として財務活動による損益のことです。

当期純利益は、最終的な利益を表しており、損益計算書の最後に登場することから売上高を指すトップラインの逆で、ボトムラインと呼ばれたりします。

売上高と4つの利益を見ると、モノやサービスそのものに稼ぐ力はあるのか(売上総利益)、本業で利益を残せているのか(営業利益)、支払利息など財務面が業績の足を引っ張っていないか(経常利益)、最終的に利益を残せたのか(当期純利益)が確認できます。また、売上高に対する各利益の割合を見ると、効率よく利益を上げることができているか、過去あるいは他社との比較において自社の生産性を評価することができます。

3)売上高と4つの利益の間に投じた費用の見方

売上高と4つの利益を見たら、次に売上高と各利益の間でどのような活動にどれだけの費用を投じたのかを見ていきます(STEP2)。

売上高と売上総利益の間には「原価」があります。原価とは、「モノやサービスを作るのにかかった費用」です。モノやサービスのプライスは適切に設定されているか、原価が適正な水準にあるのかを確認しましょう。

売上総利益と営業利益の間には、「販売費及び一般管理費」があります。販管費とも呼ばれます。これを見ると、作ったモノやサービスを販売したり、会社組織の運営管理をしたりするのにどれだけ費用がかかったのかが分かります。ここには起業された皆さんの役員報酬を含む人件費や、広告宣伝費などが含まれます。起業当初は、ご自身のビジネスを社会に認知してもらうために、ついつい身の丈以上に販管費をかけてしまうことがあるようです。販売および組織の管理に関する費用が売上に見合っているかは、営業利益を見てチェックしましょう。

営業利益と経常利益の間には「営業外損益」があります。本業ではないが、ビジネスをやっていると付随して発生してしまう損益のことで、代表的な項目には支払利息があります。支払利息は借入を行っている会社には必ず登場する項目です。営業利益と経常利益の差を見れば、財務体力の状況が推測できます。営業利益に比べて経常利益が著しく減少している会社は、支払利息の負担が重たいのかもしれません。現在は限りなく0%に近い市場金利の影響で、支払利息の負担が比較的小さく感じられるかもしれませんが、金利上昇局面では、利息支払いの負担が重くのしかかります。起業されたなら、ご自身のビジネスの周辺のみならず、金利の動向など経済全体の状況にも関心を持つことが肝要ですね。

最後が経常利益と当期純利益の間ですが、ここには特別損益と税金があります。税金は必ず支払わなければなりませんね。取引の都度、税金の支払いがあればよいのですが、税金は一定期間分をまとめて支払うことになります。従って、このための資金はしっかり確保しておかなければなりません。どの程度の税額になるかは、月次の損益計算書を見る習慣があれば、概算の費用を見積もっておくことが可能です。

特別損益は、反復継続して発生するわけではなく、一時的、臨時的な損益を指します。起業されたばかりの経営者の方には身近ではないかもしれませんが、自社所有していた本社の建物を売却したり、リストラで人員整理を行ったりといったケースなどが考えられます。

損益計算書の読み方について順を追って見てきましたが、大きく3つのSTEPで見ていただくと、効率よく読み解くことができるでしょう。

STEP1で、売上高と4つの利益を見てもうかっているかの外観をつかみ、STEP2で、なぜそのような利益が出ているのかを、各利益の間にある売上原価、販売費及び一般管理費、営業外損益、特別損益と税金から分析しましょう。最後にSTEP3として、それぞれの中の項目を一つ一つ見ていくと効率的でしょう。

とはいえ、全ての費用の項目を見ていく必要はないでしょう。売上高の数値に比べて3桁違う費用は、売上の1%にも満たないということです。経営全体に対するインパクトは僅少ですね。大きな費用からその妥当性を検証していくとよいでしょう。自社のビジネスはどのような活動に、どのような費用がかかっているのかがより正確に把握することができるでしょう。また、こうした習慣が、問題の早期発見に結びつきます。

まずは、ご自身の会社の月次の損益計算書を見ることから習慣づけることが大切です。

あわせて読む

経営者としての計数感覚を磨く

- 第1回 創業3年後までに経営者が学ぶべき計数感覚

- 第2回 損益計算書(P/L)で経営者が見るべき点は?

- 第3回 【資金繰りチェック】経営者は貸借対照表(B/S)のどこを見るべき?

- 第4回 運転資本(WC)とキャッシュフロー計算書(CFS)でキャッシュの動きを感じる

- 第5回 財務データを分析してビジネスプランを磨き上げる

- 第6回 事業計画書と予測財務諸表の作成

以上

※上記内容は、本文中に特別な断りがない限り、2019年7月23日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。