1 決算書などが示す危険信号を見逃さない

経営を取り巻く環境が急速に変化する中では、ともすれば事業が停滞し足元の資金繰りが苦しくなることもあります。そのようなときは、「とにかく行動する」ことも一つの正解ですが、判断のよりどころとして、きちっと自社の状態を分析したいものです。

そうした意味で、皆さんの会社の状態はどうでしょうか。この記事では、

決算書や月次試算表から読み解くことができる危険信号

を専門家が解説しますので、皆さんの会社の状態を確認し、必要に応じた対策を講じてください。

なお、この記事の対象は、会計監査人の設置義務がない(直近の期末時点で資本金5億円未満かつ負債総額200億円未満の会社)中小企業です。中小企業の会計に関する指針の適用対象外とされる「1.金融商品取引法の適用を受ける会社並びにその子会社及び関連会社」「2.会計監査人を設置する会社及びその子会社」を前提としていないことをあらかじめご了承ください。

2 自社の危険信号をつかむ6つのポイント

早速、自社の危険信号を確認するポイントを具体的にみていきましょう。決算書は過去3期分を準備して動きを把握し、月次試算表も直近から1~2年程度を確認することで、正確な判断ができます。

1)売上と仕入のタイミング

黒字倒産は、損益計算書(以下「PL」)では売上が増加していても、それに見合うキャッシュの回収が遅れ、売上に対する仕入支出も併せて増加することで残高がショートすることです。収入と支出のタイミング、金額(原価率)は資金計画表などを用いて丁寧に追う必要があります。収入と支出のタイミングを確認する指標に、売上債権回転期間と仕入債務回転期間があります。

- 売上債権回転期間(日)=期末売上債権÷(年間売上高÷365日)…【売】

- 仕入債務回転期間(日)=期末仕入債務÷(年間仕入高÷365日)…【仕】

過去と現在の【売】と【仕】の変化および原価率を確認し、次のいずれかのケースに該当する場合は、未来の残高について丁寧に確認しましょう。

- 【売】の短期化以上に【仕】の短期化が進んだ

- 【売】の長期化より【仕】の長期化が進まなかった

- 【売】と【仕】の変化に差はなかったが、原価率が上がった

また、収入が支出よりも先にくる企業は、キャッシュが先に厚くなります。そのため、売上が伸びているときは、キャッシュフロー計算書(以下「CF」)の営業キャッシュフローが大きくプラスになります。一方、業績の悪化などで急激に赤字に落ち込む場合、逆に営業キャッシュフローが大きく赤字になりやすく、収入後に適切にキャッシュを厚くしておかないと、支出時にショートしてしまう恐れがあるので要注意です。PLとキャッシュフローは異なるため、原価率だけで考えるのは非常に危険です。

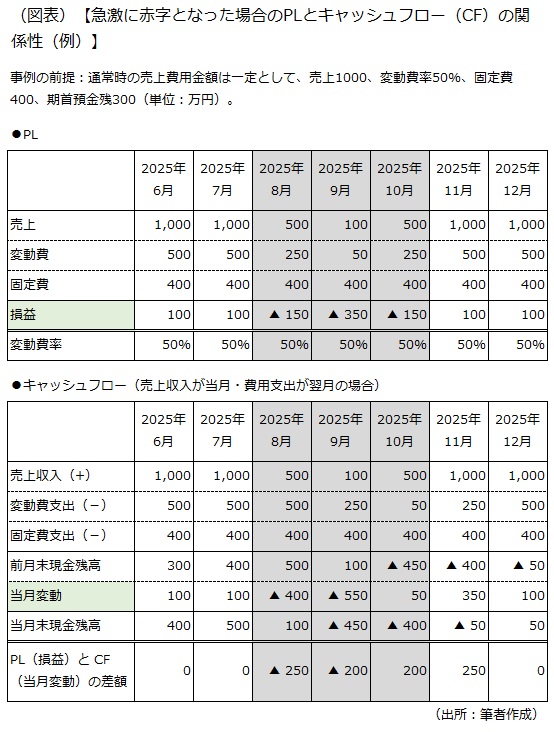

なお、急激に赤字となった場合のPLとキャッシュフローの関係性(例)は次のようになります。

2)減収時の固定費

売上の多い少ないにかかわらず常に発生する費用が固定費であり、主なものに正社員の給与や地代家賃などがあります。売上に対する固定費比率は売上減少時に高まり、資金繰りを圧迫します。地代オーナーに対する減免や繰り延べ交渉をはじめ、家賃に関する補助金や雇用に関する助成金等の利用も含めて、総合的に賄えているのかを丁寧に確認する必要があります。助成金関連は給付申請や入金タイミングがイレギュラーのため、月次試算表に反映して判断することが難しいケースが多いと考えられますが、会計入力とは別で試算して把握することが大切です。

3)純資産の部

将来の営業収支と併せて、純資産の部の数字は資金調達においてとても重要です。債務超過(純資産の部がマイナスになること)になってしまうと、融資条件が極端に悪くなるばかりか、既存の借り入れの契約条項にも抵触する恐れがあります。

また、税務会計(税金を正しく計算することを目的とした会計)の上ではプラスでも、財務会計(企業の財政状態と経営成績を利害関係者に報告することを目的とした会計)に引き直すと、固定資産や有価証券の減損評価(著しく価値が減少した資産について時価で計上し、一度に多額の損失を計上すること)によって、マイナスになることもあるため注意が必要です。

ここで検討すべき手段の一つとして、政府系金融機関が用意している資本性劣後ローン(メザニンローン)があります。通常の融資評価上では、負債ではなく純資産とみなされるため、利用することで純資産の部の改善が図れます。

4)製造から入金までの期間

キャッシュ・コンバージョン・サイクル(以下「CCC」:サービス開始日や製造日から、出荷日・入金日までの期間)が長い場合は、資金繰りへの影響が大きいので優先的に考える必要があります。特に、自然災害などで製造が一時的に停止するような場合、工場の再稼働から入金までの期間がもともと長いことと併せて、入金が本来見込んでいるスケジュールよりも遅延することが考えられます。CCCが普段よりも長期化していないかは丁寧に確認するべきでしょう。

なお、CCCは以下の算式で計算されます。

CCC=売上債権回転日数+棚卸資産回転日数-仕入債務回転日数

※売上債権回転日数:商品やサービスの販売から、入金があるまでの日数

※棚卸資産回転日数:仕入れた商品を販売するまでの日数

計算式は期末棚卸資産÷(年間売上高÷365)です。

※仕入債務回転日数:商品の仕入から、代金を支払うまでの日数

5)固定資産・減価償却費

ビジネスにおいて用いる固定資産の割合が大きい会社(例:不動産業や製造業など)は、固定資産の増減の詳細を踏まえ、再投資の必要性や、投資支出から回収までの期間の見積もりを細かく検討する必要があります。

また、減損評価や過去に支出した投資の費用化である減価償却費は、費用計上時に支出が伴いませんが、純資産がマイナスとなるため注意が必要です。固定資産の中に急激に価値が下がりそうなものはないか、さらに、工場の建設など巨額の投資をした後の減価償却費の金額の推移には留意しておきましょう。

6)未払税金・未払社会保険

自然災害などの影響で、過去に無利子の納税猶予を受けた会社もあると思います。特に社会保険については、従業員から預かった分の納付を猶予することで負債は増えるものの、キャッシュフローを一時的に改善した会社もあるでしょう。

ただし、未払の延長は得策ではないと思います。可能な限り資金を工面して、税金の未払を早い段階で解消すべきです。

3 経営者が決算書を読む際に重要な2つの視点

以上、注意したい6つのポイントを紹介しました。さらに理解を深める上で重要な視点を2つ説明します。

1)未来のキャッシュについて

企業の存在意義は、経営理念や社是・社訓、ミッション・ビジョン・バリューなど、さまざまな形でその意義と具体的な方針が設計されていると思います。目指すべき方向性は千差万別ですが、キャッシュが途切れたら事業は継続できません。キャッシュは次の2つの視点で考えましょう。

1.キャッシュを不足させない

企業の血液とも呼べるキャッシュが尽きることは、事業活動を継続できないことを意味します。それは、たとえ決算が黒字でも、キャッシュが支払えずに倒産してしまうケース(黒字倒産)があるので、正しい資金調達手段を適切なタイミングで実行することが必要です。

2.未来の支出よりも、未来の収入のほうが大きいかどうか

黒字倒産の裏を返せば、赤字決算が続いても、キャッシュが尽きなければ事業活動を継続できます。ただ、未来に稼ぐと考えられる収入よりも支出が明らかに多いと判断される場合は、企業の価値が今より減衰していきます。株主の立場では、企業価値が減衰した時点で企業運営を終了させることが合理的といえます。もちろん現実的には、ステークホルダーである取引先や従業員、その家族の生活保障であったり、企業が生み出してきた価値の継承であったりと、考えなければならない事項が多くあることを忘れてはいけません。

2)決算書や試算表の作成根拠について

決算書は、企業活動を映し出した一覧表です。この決算書に記載された会計のルールは実は単一ではなく、企業によって異なります。このため、自社の決算書における会計が、どのようなルールで作成されているかを適切に把握しないと、誤った判断をしてしまう恐れがあります。

決算書で考える基本的な会計は、上記2-3)純資産の部で前述した通り、税務会計と財務会計の2種類です。大企業ではこれらを明確に分離して、それぞれの決算を組まなければなりません。中小企業では税務会計を基本とし、必要に応じて一部に財務会計を適用するような形式が取られています。そこで、自社の会計がどのようなルールで作成されているかを判断するために、「『中小企業の会計に関する指針』の適用に関するチェックリスト」が決算書の中にあればこちらを確認するとともに、顧問税理士にも確かめて現況を把握しましょう。

税務会計と財務会計で差が生じるものには、固定資産の減損、ソフトウエアの処理、引当金(資産除去債務)の計上、税効果会計の適用などが挙げられます。自社の会計が税務会計を基準としている場合、財務会計に照らすとこれらがどのように変わり得るのかを意識できると、より良い判断ができます。

また、附属明細書が作成されているかも確認しましょう。例えば、固定資産を確認する際は、附属明細書の固定資産増減明細が必要になります。もし作成されていない場合は、固定資産台帳で増減の総括を確認しましょう。

月次試算表については、決算書とは異なり決算整理仕訳が簡便になっているケースがほとんどです。売上原価の算出や減価償却費、未収未払は月次で入力されていないケースもあるので、月次試算表の締めがどの辺りまでされているかを顧問税理士に確認しましょう。

以上(2025年6月更新)

(執筆 KOSOパートナーズ合同会社 代表社員CEO 公認会計士 朝倉厳太郎)

pj35100

画像:Fariz Alikishibayov-shutterstock