1 まずは決算書の基本的な形を覚えよう

決算書(いわゆる「財務3表」)は会社の状態を示す大切な情報源ですが、数字が多くて苦手という人も多いでしょう。しかし、安心してください。細かな数字が分からなくても、

決算書の形を見れば、何となく会社の状態が分かります。

この記事では、損益計算書、貸借対照表、キャッシュフロー計算書で「これだけ押さえておけば大丈夫」という基本的な形を全部で23個紹介します。細かなことはさておき、まずは形を覚えてください。

2 損益計算書でよく見る形「7選」

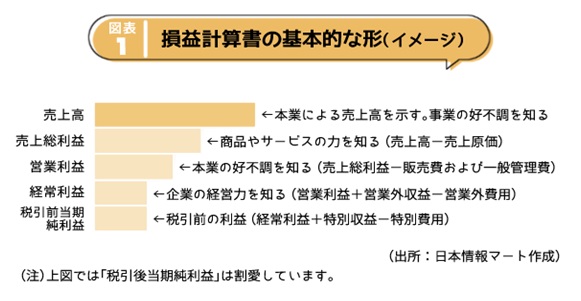

損益計算書とは、会社がもうかったか損をしたかを示す財務諸表です。少し難しく説明すると、会計期間の売上、費用、利益の状況を示した財務諸表となります。英語では「Profit and Loss Statement」と表記されるので、「PL」「P/L」と略すこともあります。

損益計算書の基本的な形は次の通りで、ここから売上や利益(ここでは、売上高、売上総利益、営業利益、経常利益、税引前当期純利益)がどのように変化するのかに注目します。

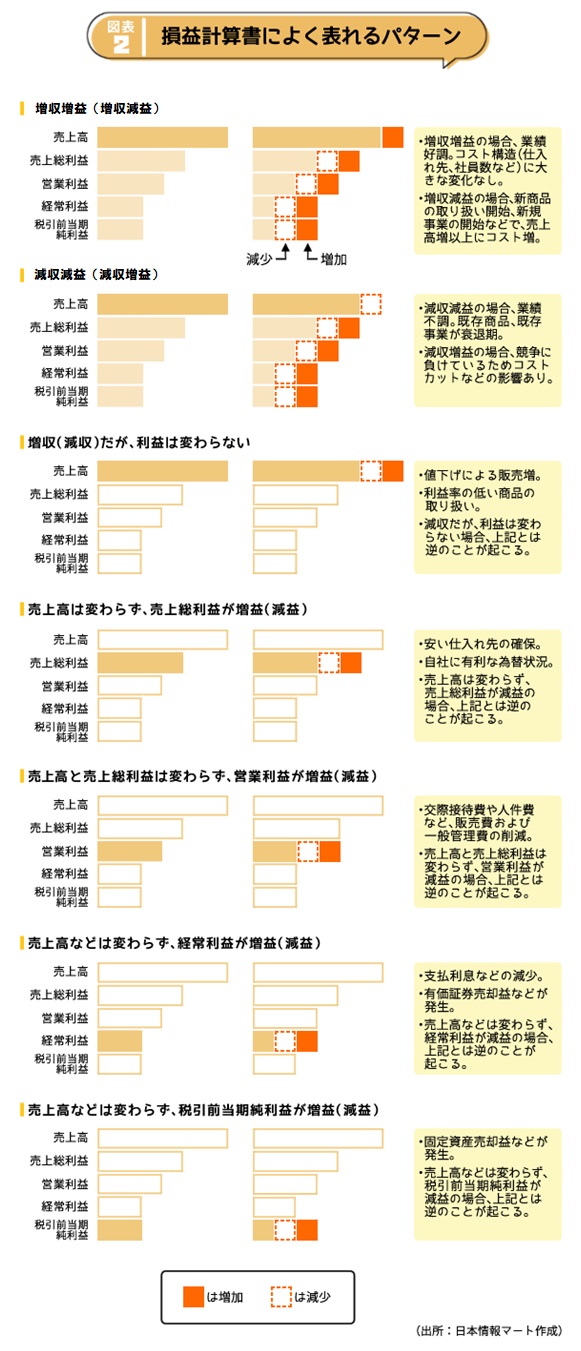

損益計算書でよく見られる形は次の通りです。説明は一例であるものの、よく表れるパターンです。

損益計算書を読むときは、

利益と対になる費用(売上原価など)や収益に注目

しましょう。また、営業利益までは本業について表していますが、経常利益から先は本業以外の活動も加味されます。経常利益や税引前当期純利益が特徴的な動きをしている場合、有価証券や固定資産の売却などをしている可能性があるので、その理由を調べてみましょう。

3 貸借対照表でよく見る形「8選」

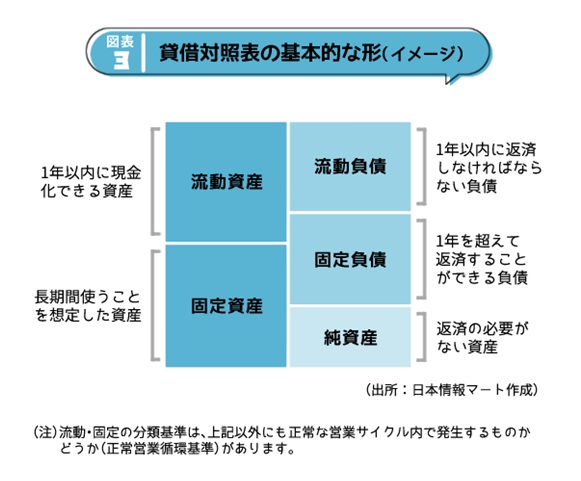

貸借対照表とは、会社がどのようにお金を調達し、それを何に使っているかを示す財務諸表です。少し難しく説明すると、ある時点(通常は決算日ですが、企業によって異なります)の会社の「財政状態」を示した財務諸表となります。英語では「Balance Sheet」と表記されるので、「BS」「B/S」と略すこともあります。

貸借対照表の基本的な形は次の通りで、ここから5つの箱(流動資産、固定資産、流動負債、固定負債、純資産)の大きさがどのように変化するのかに注目します。

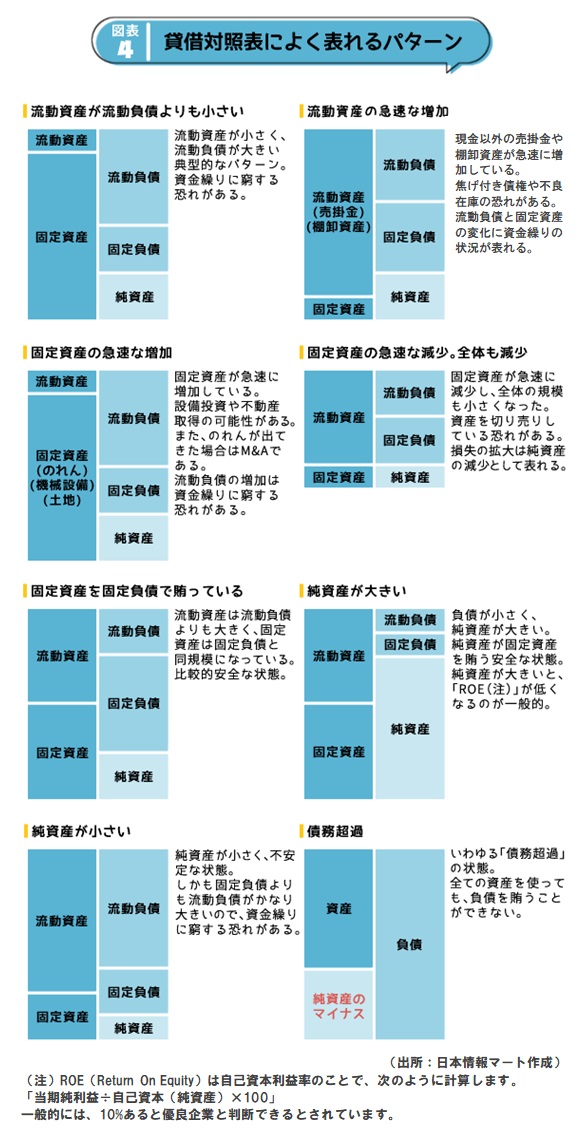

貸借対照表でよく見られる形は次の通りです。説明は一例であるものの、よく表れるパターンです。

貸借対照表を読むときは、

流動と固定、資産と負債、負債と純資産のバランスに注目

しましょう。その上でちょっと深掘りすると、例えば、次のようなことが分かります。

流動資産が流動負債よりも大きい点は好ましい。でも、売掛金が長期に滞留している一方、買掛金の決済サイトが短いので、今後、資金繰りに窮する恐れがあるかもしれない……。

4 キャッシュフロー計算書でよく見る形「8選」

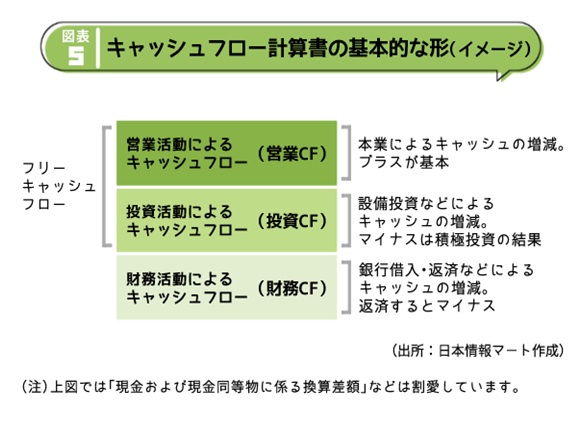

キャッシュフロー計算書とは、会社の現金の流れ(キャッシュフロー)を示す財務諸表です。少し難しく説明すると、損益計算書や貸借対照表では表れないキャッシュの流れを、3つの区分で詳細に示した財務諸表となります。英語では「Cash Flow Statement」と表記されるので、「CS」「C/S」と略すこともあります。

キャッシュフロー計算書では、営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローのプラスとマイナスの組み合わせに注目します。

キャッシュフロー計算書で見られる形は次の通りです。説明は一例であるものの、よく表れるパターンです。

繰り返しますが、キャッシュフロー計算書を読むときは、3つのキャッシュフローのプラスとマイナスに注目しましょう。さらに深掘りするなら、

損益計算書や貸借対照表も併せて確認し、プラスとマイナスの理由まで調べてみる

とより専門的な分析になります。

以上(2025年6月更新)

(監修 税理士法人アイ・タックス 税理士 山田誠一朗)

pj35012

画像:photo-ac