書いてあること

- 主な読者:適正な税務処理を徹底したい経営者・税務担当者

- 課題:そもそも、税務上繰延資産とは、どういうものなのか分からない経営者は多い

- 解決策:開業直後の費用や新規開発に要した費用など、税務上繰延資産として取り扱われる費用は決まっており、一定額以下のものは一括損金算入できる

1 繰延資産の範囲

法人税法上の繰延資産の範囲は次の通りです(法人税法施行令第14条)。なお、支出金額が20万円未満であるものについては、支出した事業年度の損金に算入することができます(法人税法施行令第134条)。

1)創立費

発起人に支払う報酬、設立登記のために支出する登録免許税その他法人の設立のために支出する費用で、当該法人の負担に帰すべきものをいいます。

2)開業費

法人の設立後事業を開始するまでの間に開業準備のために特別に支出する費用をいいます。

3)開発費

新たな技術もしくは新たな経営組織の採用、資源の開発、または市場の開拓のために特別に支出する費用をいいます。

4)株式交付費

株券等の印刷費、資本金の増加の登記についての登録免許税その他自己の株式(出資を含む)の交付のために支出する費用をいいます。

5)社債等発行費

社債券等の印刷費その他債券(新株予約権を含む)の発行のために支出する費用をいいます。

6)次に掲げる費用で支出の効果がその支出の日以後1年以上に及ぶもの

- 自己が便益を受ける公共的施設または共同的施設の設置または改良のために支出する費用

- 資産を賃借または使用するために支出する権利金、立退料その他の費用

- 役務の提供を受けるために支出する権利金その他の費用

- 製品等の広告宣伝の用に供する資産を贈与したことにより生ずる費用

- その他、自己が便益を受けるために支出する費用

上記繰延資産1)~5)の償却の時期と償却の額については、税法上は法人の任意となっており、全額を一括して償却することもできますし、分割して随時償却することもできます(法人税法施行令第64条第1項第1号)。

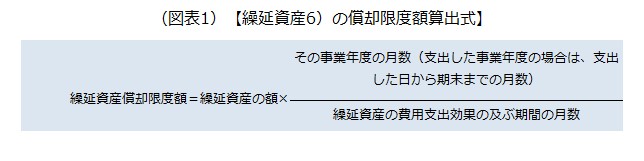

繰延資産6)の償却限度額算出式は次の通りです。なお、償却期間については後掲表を参照してください。

2 繰延資産の例示

1)創立費(定款記載を欠く設立費用)

法人がその設立のために通常必要と認められる費用を支出した場合において、その法人の負担とすべきことがその定款などで定められていないときであっても、創立費に該当します(法人税基本通達8-1-1)。

2)開発費(資源の開発のために特別に支出する費用)

開発費には、新鉱床の探鉱のための地質調査、ボーリングまたは坑道の掘さくなどに要する費用などの資源の開発に直接要した費用のほか、その開発に要する資金に充てるために特別に借り入れた借入金の利子が含まれます(法人税基本通達8-1-2)。

3)自己が便益を受ける公共的施設の設置または改良のために支出する費用

「自己が便益を受ける公共的施設の設置または改良のために支出する費用(公共的施設などの負担金)」とは次に掲げる費用をいいます(法人税基本通達8-1-3)。

- 法人が自己の必要に基づいて行う道路、堤防、護岸、その他の施設または工作物などの公共的施設の設置または改良のために要する費用、または法人が自己の有する道路その他の施設または工作物を国などに提供した場合における当該施設または工作物の価額に相当する金額

- 法人が国などの行う公共的施設の設置などにより著しく利益を受ける場合におけるその設置または改良に要する費用の一部の負担金

- 法人が、鉄道業を営む法人の行う鉄道の建設に当たり支出するその施設に連絡する地下道などの建設に要する費用の一部の負担金

また、「自己が便益を受ける共同的施設の設置または改良のために支出する費用」には、法人がその所属する協会、組合、商店街などの行う共同的施設の建設または改良に要する費用の負担金も含みます。しかし、共同的施設の相当部分が貸室に供されるなど協会などの本来の用以外の用に供されているときは、その部分に係る負担金は、協会などに対する寄附金となります(法人税基本通達8-1-4)。

4)資産を賃借するための権利金等

次のような費用は「資産を賃借するための権利金等」として繰延資産に該当します。

- 建物を賃借するために支出する権利金、立退料その他の費用

- 電子計算機その他の機器の賃借に伴って支出する引取運賃、関税、据付費その他の費用

なお、建物の賃借に際して支払った仲介手数料の額は、その支払った日の属する事業年度の損金の額に算入することができます(法人税基本通達8-1-5)。

5)役務の提供を受けるための権利金等(ノウハウの頭金等)

ノウハウの設定契約に際して支出する一時金または頭金の費用は、「役務の提供を受けるための権利金等」として繰延資産に該当します。ただし、ノウハウの設定契約において、頭金の全部または一部を使用料に充当する旨の定めがある場合または頭金の支払いにより一定期間は使用料を支払わない旨の定めがある場合には、当該頭金の額のうちその使用料に充当される部分の金額またはその支払わないこととなる使用料の額に相当する部分の金額は、これを繰延資産としないで前払費用として処理することができます。

なお、前払費用として処理した頭金の額についてその使用料に充当すべき期間または使用料を支払わない期間を経過してなお残額があるときは、その残額は当該期間を経過した日の属する事業年度の損金の額に算入することができます(法人税基本通達8-1-6)。

6)製品などの広告宣伝の用に供する資産を贈与したことにより生ずる費用

「製品などの広告宣伝の用に供する資産を贈与したことにより生ずる費用」とは、法人がその特約店等に対し自己の製品等の広告宣伝等のため、広告宣伝用の看板、ネオンサイン、どん帳、陳列棚、自動車のような資産(展示用モデルハウスのように見本としての性格を併せ有するものを含みます)を贈与した場合、または著しく低い対価で譲渡した場合における当該資産の取得価額または当該資産の取得価額からその譲渡価額を控除した金額に相当する費用です(法人税基本通達8-1-8)。

7)その他自己が便益を受けるための費用

1.スキー場のゲレンデ整備費用

積雪地帯におけるスキー場(その土地が主として他の者の所有に係るものに限ります)においてリフト、ロープウェイなどの索道事業を営む法人が当該スキー場に係る土地をゲレンデとして整備するために立木の除去、地ならし、沢の埋立て、芝付け等の工事を行った場合には、その工事に要した費用の額は、「その他、自己が便益を受けるために支出する費用」として繰延資産に該当します。

当該スキー場において旅館、食堂、土産物店などを経営する法人が当該費用の額の全部または一部を負担した場合のその負担した額についても、同様とします。

ただし、既存のゲレンデについて支出する次のような費用の額は、その支出をした日の属する事業年度の損金の額に算入することができます。

- イ.おおむねシーズンごとに行う傾斜角度の変更その他これに類する工事費用

- ロ.崩落地の修復、補強などの工事費用

- ハ.シーズンごとに行うブッシュの除去、芝の補植その他これらに類する作業費用

なお、自己の土地をスキー場として整備するための土工工事(他の者の所有に係る土地を有料のスキー場として整備するための土工工事を含む)に要する費用の額は、構築物の取得価額に算入します(法人税基本通達8-1-9)。

2.出版権の設定の対価

著作権法第79条第1項に規定する出版権の設定の対価として支出した金額は、「その他、自己が便益を受けるために支出する費用」として繰延資産に該当します。

なお、漫画の主人公を商品のマークなどとして使用するなど他人の著作物を利用することについて著作権者の許諾を得るために支出する一時金の費用は、出版権の設定の対価に準じて取り扱います(法人税基本通達8-1-10)。

3.同業者団体などの加入金

法人が同業者団体など(社交団体を除く)に対して支出した加入金は、「その他、自己が便益を受けるために支出する費用」として繰延資産に該当します。

なお、構成員としての地位を他に譲渡することができることとなっている場合における加入金および出資の性質を有する加入金については、その地位を他に譲渡し、または当該同業者団体等を脱退するまで損金の額に算入しないものとします(法人税基本通達8-1-11)。

4.職業運動選手などの契約金

法人が職業運動選手などとの専属契約をするために支出する契約金は、「その他、自己が便益を受けるために支出する費用」として繰延資産に該当します。

なお、セールスマン、ホステスなどの引抜料、仕度金などの額は、その支出をした日の属する事業年度の損金の額に算入することができます(法人税基本通達8-1-12)。

5.簡易な施設の負担金の損金算入

国、地方公共団体、商店街等の行う街路の簡易舗装、街灯、がんぎなどの簡易な施設で主として一般公衆の便益に供されるもののために充てられる負担金は、これを繰延資産としないでその負担金を支出する日の属する事業年度の損金の額に算入することができます(法人税基本通達8-1-13)。

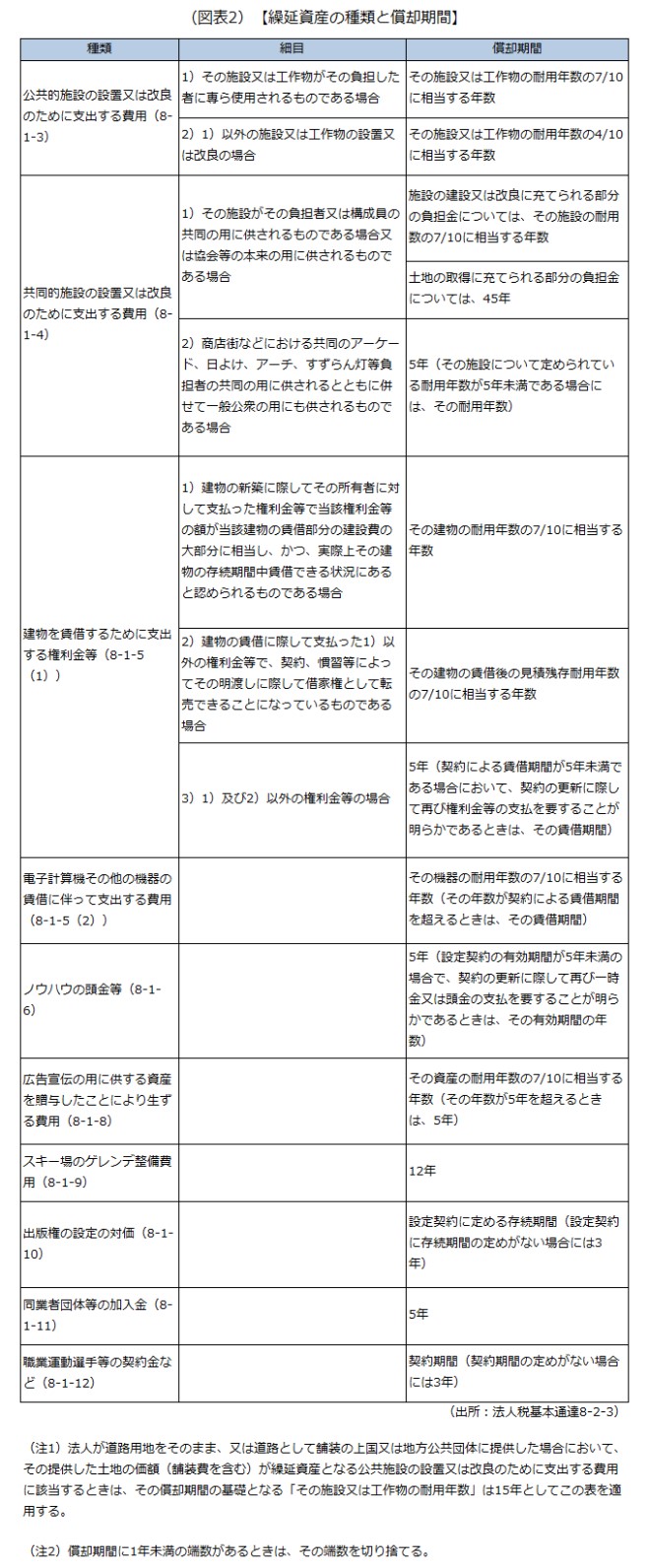

3 繰延資産の種類と償却期間

以上(2019年4月)

(監修 辻・本郷税理士法人 税理士 安積健)

pj30018

画像:pixabay