「無借金経営」には、財務の健全性が高い、経営の自由度が高いなどのイメージがあり、これを目指す経営者も少なくありません。一方で、無借金経営ではなく、金融機関借入などでレバレッジを効かせたほうがよいという意見もあります。

無借金経営に対する評価は、立場や企業の成長ステージによって変わります。例えば、一般株主の立場であれば、基本的には負債利用によるROE向上を評価します。一方で経営者としては、経営の安定性や返済計画を考慮して財務戦略を検討する必要があります。これらも踏まえた無借金経営のメリット、デメリットについて紹介していきます。

財務・会計の基本が分かる

以下の連載記事もあわせてご覧ください。

- 第1回 無借金経営のメリットとデメリット

- 第2回 ROEとレバレッジの関係

- 第3回 「現在価値」が分かればファイナンスの基本が分かる

- 第4回 財務会計と管理会計の違いって何?

1 負債(Debt・デット)と株主資本(Equity・エクイティ)の特徴

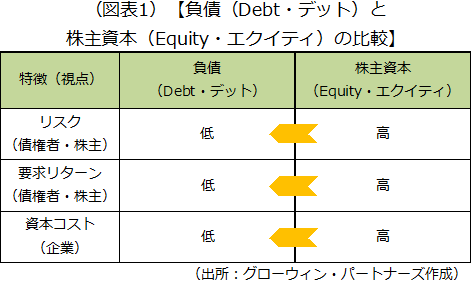

まず、負債(Debt・デット)と株主資本(Equity・エクイティ)による資金調達の特徴を整理してみましょう。財務戦略を考える際の大きな特徴は、「負債コスト<株主資本コスト」である点です。

企業の立場で見ると、負債は期限までに元本と利息を返済する義務があります。ただし、負債のコストである支払利息は税務上損金算入されるため、節税効果分だけ負債コストが低くなります。株主資本は返済義務がない一方、配当還元(インカムゲイン)と株式価値向上による売却益獲得(キャピタルゲイン)の機会を提供する必要があります。

株主の立場で見ると、負債の場合、企業活動で獲得したキャッシュフローは債権者に優先的に分配されるため、株主は資金回収という点において債権者に劣後します。つまり、株主は債権者と比べて高い資金回収リスクを負っているということなので、株主の立場では、低いリスクしか負わない債権者よりも高いリターンを要求することになります。

2 無借金経営と負債利用の比較

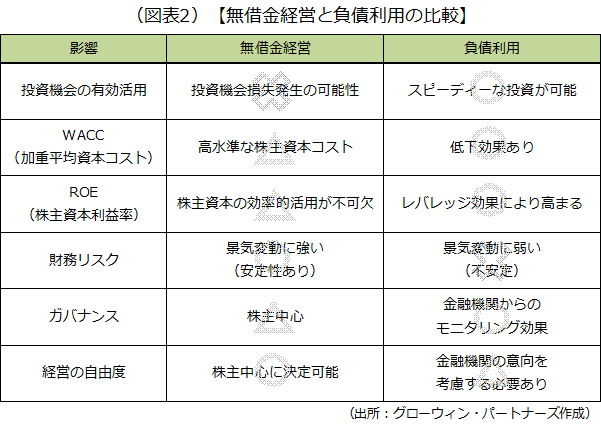

無借金経営と負債利用について、経営のさまざまな視点からインパクトを比較してみましょう。詳しくは後述しますが、無借金経営と比較して、負債利用は財務リスクの高まりや経営の自由度が制限されるなどのデメリットがあるものの、投資機会の有効活用、WACCの低下、ROEの上昇、ガバナンスの強化などを通じて、企業価値を向上させるメリットがあるといえます。

1)投資機会の有効活用

企業が成長するためには、既存設備の強化や水平・垂直展開などの新規事業開発は欠かせません。ただし、経営環境が目まぐるしく変化する現代において、これらの投資判断や実施に時間を要していては、本来見込んでいた効果が得られない可能性もあります。

そのため、すでに運転資金を超えた余剰資金で投資予算を組んでいることや、運転資金を保持していない場合でも銀行などの金融機関との強いパイプがあり、タイムリーに資金調達できることが重要となります。金融機関からのタイムリーな資金調達には、過去の借入および返済実績があることが重要となるため、来るべき投資機会に備え、金融機関借入を検討しておくことが望ましいと考えられます。

2)WACC(Weighted Average Cost of Capital。加重平均資本コスト)

前述した通り、負債コストは株主資本コストよりも低いため、負債利用はWACCを低下させることになります。WACCとは、株主資本コストと負債コストの加重平均で求める資本コストで、いわば「資金調達をするのに、どれだけのコストをかけているのか」が分かります。

一般的な企業価値評価手法であるDCF法(ディスカウントキャッシュフロー法)を前提とした場合、負債利用はWACC低下を通じて企業価値を高める効果があります。DCF法とは、企業価値を将来キャッシュフローの割引現在価値により評価する方法です。

3)ROE(株主資本利益率)

ROEは、「当期純利益/株主資本」で算定する総合的な経営分析指標です。ROEが高いほど株主の出資金を効率的に運用しているということを意味しており、株価との連動性が高くなる傾向があります。

負債コストを上回る収益力のあるビジネスを手がける場合、負債利用により規模を拡大することで、株主の拠出は伴わず(分母は一定)利益を増大(分子が増加)させることが可能となります。

これは負債利用による財務レバレッジ効果といわれており、ROEを高めることが可能です。すなわち、負債利用によってROEを上昇させ、その結果として株価を高める効果が期待できるということです。

4)財務リスク

負債利用によって、財務健全性を示す自己資本比率(自己資本/総資本)は低くなります。自己資本比率が低いと、例えば景気後退により自社の利益が急激に減少した場合などには、返済原資が不足し、倒産リスクが高まることを意味します。

これを踏まえると、負債利用を高める場合は、例えば継続して安定収益を生むことが可能なストック収入型のビジネスモデルを構築することで、可能な限り景気変動による影響を低減させることが理想だといえます。

5)ガバナンス

金融機関は、元本および利息が期日に返済されることを期待して資金を貸し付けます。そのため、金融機関は、自らの資金回収を確実にするのに経営状況を常にモニタリングします。これにより不採算投資や過剰投資が抑えられるなど、経営者が効率的な経営を意識することが期待できます。すなわち負債利用が経営者にとっての規律付けとなり、ガバナンスが働くことになります。

6)経営の自由度

ガバナンス効果が期待できる半面、経営者は重要な意思決定の際に金融機関の意向を考慮する必要があるため、経営の自由度が狭まります。なお、金融機関から経営上有用な情報を入手できる場合もあるため、金融機関と信頼関係を構築しながら経営を行わなければなりません。

3 財務戦略構築の上で大切な視点

負債利用は企業価値向上の観点から重要であるものの、過度な負債利用は倒産リスクを高めることにつながります。経営者は「最適資本構成」を意識しつつ、企業実態に合った適度な負債利用を検討する必要があります。

では、適度な負債利用とはどれくらいの割合を意味するのでしょうか?

企業のライフサイクル、業種にもよるため一概には言えませんが、一般的には自己資本比率40%以上、フリーキャッシュフローで10年以内に返済できる規模が、財務健全性の観点からは望ましいといわれるので、1つの目安になるかもしれません(あくまでも、一例です)。

まず、自社はどの成長ステージに位置しているのかを踏まえ、自社ビジネスの安定性に資する最適資本構成を考え、企業価値最大化を実現できる財務戦略構築を目指すことが望ましいといえるでしょう。

財務・会計の基本が分かる

以下の連載記事もあわせてご覧ください。

- 第1回 無借金経営のメリットとデメリット

- 第2回 ROEとレバレッジの関係

- 第3回 「現在価値」が分かればファイナンスの基本が分かる

- 第4回 財務会計と管理会計の違いって何?

以上

※上記内容は、本文中に特別な断りがない限り、2018年12月13日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。