1 基本的な知識として押さえておきたい税効果会計

2 仕組みから理解する税効果会計の調整と効果

3 税効果会計の対象は「一時差異」だけ

4 将来減算一時差異と繰延税金資産

5 将来加算一時差異と繰延税金負債

1 基本的な知識として押さえておきたい税効果会計

税効果会計とは、

会計上と税務上の収益・費用(益金・損金という)のズレを調整する決算処理

です。例えば、引当金など会計上は計上できるが、税務上は計上できないといった会計と税務の違いがあります。すなわち、利益を計上するタイミングが会計と税務で異なることから、こうした違いを調整せずに決算書を作成すると、税金費用が会計上の利益と対応しなくなり、適正な期間損益計算が行えなくなります。そこで、会計上の利益に対応する税金費用を計算するための決算処理が必要になるのです。

税効果会計が義務付けられているのは次の会社です。

- 上場企業

- 金融商品取引法の適用を受ける非上場会社(1億円以上の発行価額で有価証券の募集を行った場合など)

- 会計監査人を設置している会社(非上場も含む)

一方で、中小企業の税効果会計は任意での適用となっています。その理由は、

法人税等の額が少額だったり、株主が親族だけだったりする中小企業は、調整をしなくても特段問題が生じない

からです。税効果会計を行うことで、自社の経営成績を正確に把握できたり、経営指標の健全化を図れたりするメリットもあるため、中小企業の経理担当者も押さえておくべき知識です。

2 仕組みから理解する税効果会計の調整と効果

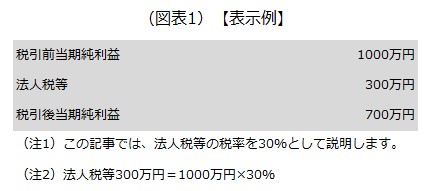

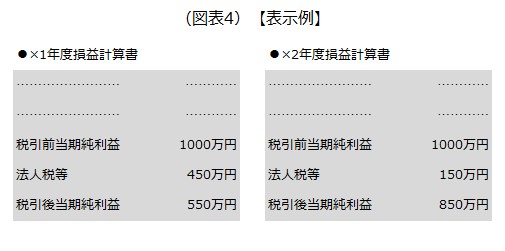

税引前当期純利益と課税所得(税務上の利益)が共に1000万円で、法人税等を300万円とした場合、損益計算書の税引前当期純利益から税引後当期純利益までは次のようになります。

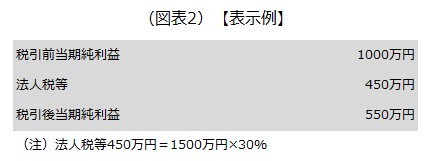

もし、×1年度において、会計上で500万円を費用処理したものが、税務上で損金とすることができない場合、課税所得は1000万円ではなく1500万円(1000万円+500万円)になります。この場合は次のようになります。

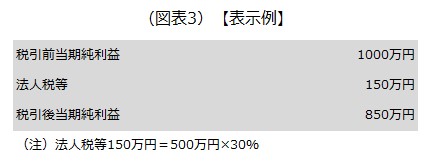

×2年度において、前年度(×1年度)に費用処理した500万円を税務上、損金とすることができたとします。会計上の税引前当期純利益が前年度と同じく1000万円なら、税務上500万円が損金となるので、課税所得は500万円(1000万円-500万円)となります。

税引前当期純利益が、×1年度、×2年度共に1000万円なのに、法人税等の額が、

×1年度は450万円

×2年度は150万円

と大きく違ってくるのです。

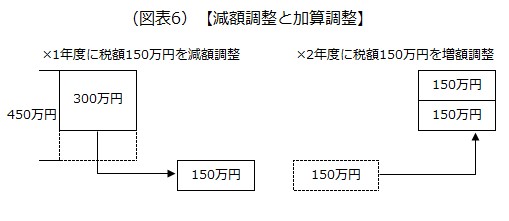

税効果会計では、会計上の費用と税務上の損金の認識時点が異なることから生じた差異(税引前当期純利益とそれに対応する法人税等が一致しない部分)を、次のように調整します。

×1年度において、法人税等450万円のうち、税引前当期純利益1000万円に対応する300万円(1000万円×30%)を超える150万円(450万円-300万円)分の法人税等、つまり、税務上損金にできなかった500万円に対する法人税等(500万円×30%=150万円)を減額することで、会計上の利益と対応した税額に調整できます。

また、×2年度において、税引前当期純利益1000万円に対応する税額は300万円なのですが、課税所得計算上は150万円です。これは×1年度の課税所得計算上損金にできなかった500万円が×2年度に損金計上できることになったためです。そこで、×1年度に税額調整した150万円を×2年度の税額に加えて300万円(150万円+150万円)に増額し、会計上の利益と対応した税額に調整します。

このようにして、税引前当期純利益と法人税等を合理的に対応させることができるのです。

3 税効果会計の対象は「一時差異」だけ

税効果会計では、会計上の費用と税務上の損金の認識時点の差異を次のように分けています。

- 一時差異:ずれが一時的に限定されるもの。減価償却費、引当金など

- 永久差異:ずれが永久に解消されないもの。交際費、寄付金、役員報酬など

税効果会計で調整が必要なのは一時差異だけで、永久差異は対象外となります。あくまで、税効果会計は認識時点にずれの生じたものを調整する手続きだからです。

さらに、一時差異は次のように分けられます。

- 将来減算一時差異:将来の課税所得を減額させる一時差異

- 将来加算一時差異:将来の課税所得を増額させる一時差異

それぞれ取り扱いが異なりますので、以降で具体例を確認してみましょう。

4 将来減算一時差異と繰延税金資産

次の条件を基に、将来減算一時差異と繰延税金資産について説明します。

- ×1年度において、棚卸資産が陳腐化したため、500万円の評価減をした。ただ、これは税務上認められないので、税務上、自己否認(決算書において費用として計上した500万円の評価減の金額を税務申告書で自ら否認して、課税所得を算出)した

- ×2年度において、評価減した棚卸資産を販売したため、×1年度に評価減した500万円が税務上、損金として認容(過去に否認した損金を、損金算入)された

- ×1年度、×2年度の税引前当期純利益はそれぞれ1000万円で、実効税率は30%

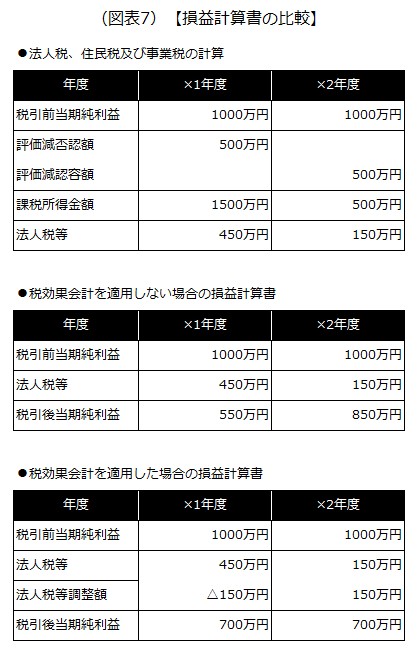

×1年度と×2年度の税額計算、税効果会計を適用しない場合の損益計算書、税効果会計を適用した場合の損益計算書を比べると次の通りです。

法人税等の計算から分かるように、棚卸資産の評価減を自己否認した×1年度において、税引前当期純利益1000万円と課税所得1500万円の間に500万円の差異が生じています。また、税効果会計を適用しない場合、税引前当期純利益1000万円に対する法人税、住民税及び事業税の額は、次の通り大きく異なったものとなり、一定率の対応関係にありません。

×1年度:450万円

×2年度:150万円

一方、税効果会計を適用した場合、税引前当期純利益1000万円に対する法人税、住民税及び事業税の額は、次の通り一定率の対応した金額になります。

×1年度:300万円(450万円-150万円)

×2年度:300万円(150万円+150万円)

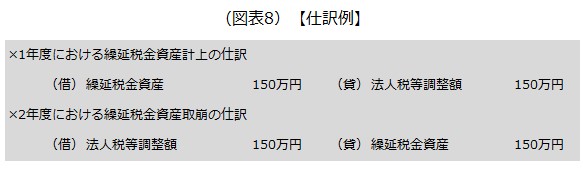

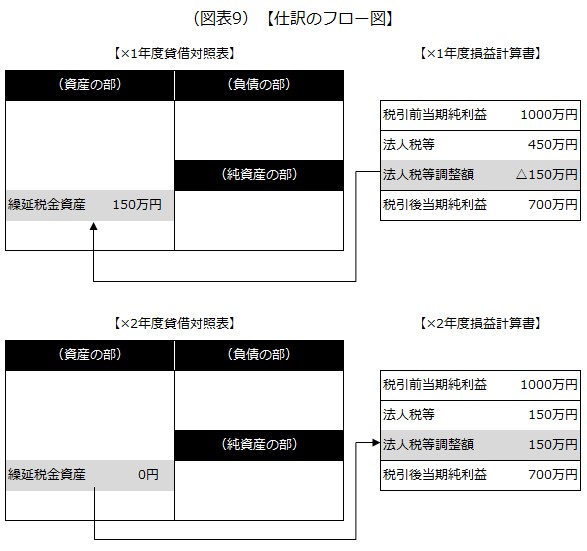

×1年度と×2年度の税効果会計を適用した場合の仕訳例を示すと次の通りです。

この一連の仕訳をフロー図で示すと次の通りです。

繰延税金資産とは、前払税金に相当するもので、将来の期間利益に対応すべき税額ですが、当期に支払うものとして位置付けることができます。税引前当期純利益と課税所得との間に発生した×1年度の差異は、その差異が解消する×2年度において課税所得を減額する働きがあります。

5 将来加算一時差異と繰延税金負債

次の条件を基に将来加算一時差異と繰延税金負債について説明します。

- ×1年度に導入した設備について、税法上500万円の特別償却が認められるため、この特別償却を剰余金処分方式により特別償却準備金として積み立て、税務申告において減額した。この準備金は積み立てた翌期から5年間にわたり均等額を取り崩す

特別償却とは、投資額の一定割合を税務上の損金に計上できる制度です。ただ特別償却は会計上では計上されないため、会計上、特別償却の処理のつじつまを合わせるために、剰余金処分の方法で準備金として積み立てる処理が行われます。積立金の取り崩し期間は税法で定められており、前述の例では5年(設備の法定耐用年数が5年以上10年未満)としています。

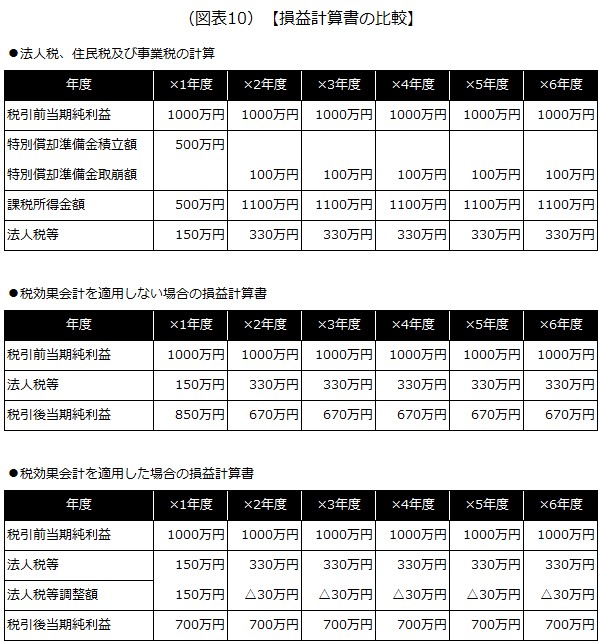

×1~×6年度の税額計算、税効果会計を適用しない場合の損益計算書、税効果会計を適用した場合の損益計算書を比べると次の通りです。

法人税、住民税及び事業税の計算から分かるように、×1年度において、税引前当期純利益1000万円と課税所得500万円の間に500万円の差異が生じています。また、税効果会計を適用しない場合、税引前当期純利益1000万円に対する法人税、住民税及び事業税の額は次の通りです。

×1年度:150万円

×2年度:330万円

×3年度:330万円

×4年度:330万円

×5年度:330万円

×6年度:330万円

×1年度と×2~×6年度の法人税等は異なります。一方、税効果会計を適用した場合、税引前当期純利益1000万円に対する法人税等の額は、次の通り一定率の対応した金額になります。

×1年度:300万円(150万円+150万円)

×2年度:300万円(330万円-30万円)

×3年度:300万円(330万円-30万円)

×4年度:300万円(330万円-30万円)

×5年度:300万円(330万円-30万円)

×6年度:300万円(330万円-30万円)

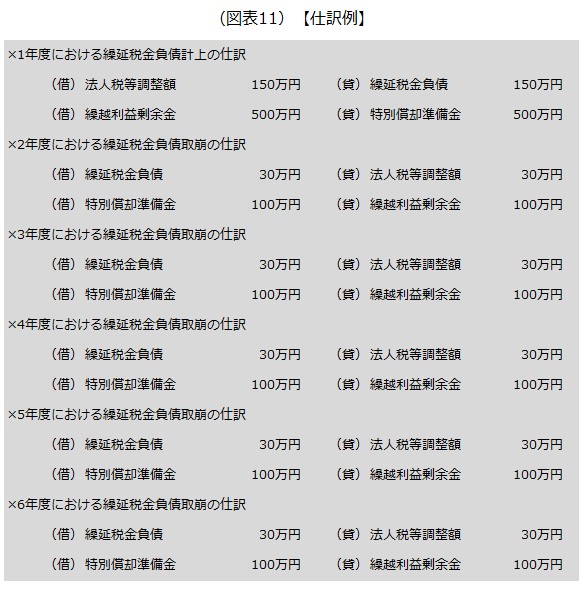

×1~×6年度の税効果会計を適用した場合の仕訳例を示すと次の通りです。

この一連の仕訳をフロー図で示すと次の通りです。

繰延税金負債とは、未払税金に相当するもので、当期の利益に対応すべき税額ですが、将来に支払うものとして位置付けることができます。税引前当期純利益と課税所得との間に発生した×1年度の差異は、その差異が解消する×2年~×6年度において課税所得を加算する働きがあります。

以上(2025年4月)

(監修 税理士 石田和也)

pj35091

画像:pixabay