書いてあること

- 主な読者:税務調査を受けた経験があまりない経営者

- 課題:毎年納税の発生する法人税等とは異なり、税務調査などが入り、正しく申告・納税されていなかったときに、臨時的に課される加算税のことはあまり分かっていない

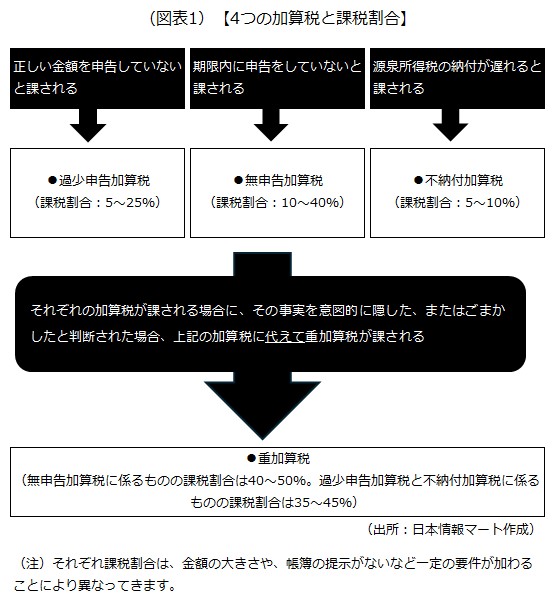

- 解決策:加算税には過少申告加算税、無申告加算税、不納付加算税、重加算税がある。また、納税が遅れたことによる利子的な性格の延滞税も課される

1 最大の課税割合は50%。厳格化が進む加算税

加算税とは、

税務調査などで間違えが見つかったり、そもそも申告・納税を忘れていたりした場合に課される税金

です。毎年、申告・納税をしている法人税や所得税などと違って馴染なじみがないため、どのくらいの率(以下「課税割合」)が課されるのか、どういったときに課されるのかを知らない人も多いです。しかし近年、インターネットを介した取引が当たり前になり、高額な所得があっても無申告を繰り返す人が増えていることなどを背景に厳格化が進んでおり、しっかりと認識しなければならなくなってきています。

加算税には、

- 過少申告加算税:正しい金額を申告していないと課される

- 無申告加算税:期限内に申告をしていないと課される

- 不納付加算税:源泉所得税の納付が遅れると課される

- 重加算税:悪意を持って申告・納税をごまかすと課される

の4つの税金が設けられています。このうち最も重いのが重加算税で、最高課税割合は50%(一定の場合に限る)になります。

それぞれの詳細を見ていきましょう。

2 【過少申告加算税】正しい金額を申告していないと課される

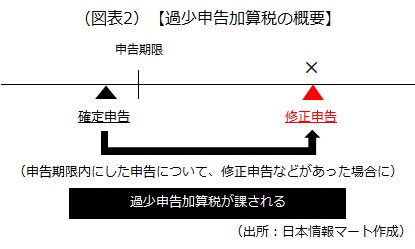

過少申告加算税は、

申告期限内に行った確定申告で納めた税金が少なかったり、還付される税金が多かったりすることを理由に、修正申告などをした場合

に課されます。

ただし、税務調査が行われる前に行った修正申告(期限後申告に係るものは除く)には、過少申告加算税は免除されます。

過少申告加算税は、

新たに納付すべき税額×10%(新たに納付すべき税額が、期限内に確定申告をした納税額または50万円のいずれか多い金額を超える部分は15%)

の算式で計算した金額が課されます。また、帳簿を提示しなかった場合など一定要件に応じて、それぞれの課税割合に5または10%加えた割合となります。ただし、優良な電子帳簿システムの導入や保存(訂正や削除履歴が確認できるなど)が行われていると認められた場合には軽減され、新たに納付すべき税額に5%の課税割合を乗じて計算した金額が課されます。

3 【無申告加算税】期限内に申告をしていないと課される

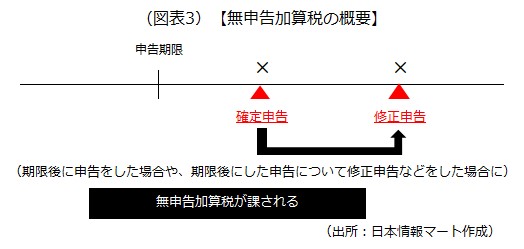

無申告加算税は、

申告期限内に確定申告をせず期限後に行った場合や、期限後の確定申告について修正申告などをした場合

に課されます。

ただし、期限後の申告であっても、

申告期限から1カ月以内に自主的に申告をし、かつ、過去5年間に無申告加算税や重加算税が課されたことがない場合

には、無申告加算税が免除されます。申告忘れに気付いたら早めに、かつ、日ごろから適切な税務処理・手続きを取っておきましょう。

無申告加算税は、

納付すべき税額×15%(納付すべき税額が50万円超300万円以下の部分については20%、300万円超の部分については30%)

の算式で計算した金額が課されます。また、帳簿を提示しなかった場合など一定要件に応じて、それぞれの課税割合に5または10%加えた割合となります。ただし、税務調査が行われる前に自主的に期限後申告などをした場合には軽減され、納付すべき税額に10%の課税割合を乗じて計算した金額が課されます。

なお、直近2年間(前年と前々年)に無申告加算税や無申告加算税に対する重加算税が課されていた納税者が、再び無申告を行った場合には、上記の15~30%の課税割合にそれぞれ10%が加算されます。

2024年1月の改正で、上記の

- 無申告を繰り返す納税者に対する10%加算

- 300万円超の部分の課税割合(30%)の設定

が行われ、無申告の繰り返しや高額な納税者の無申告に対して、従来よりも罰金が重くなりました。

4 【不納付加算税】源泉所得税の納付が遅れると課される

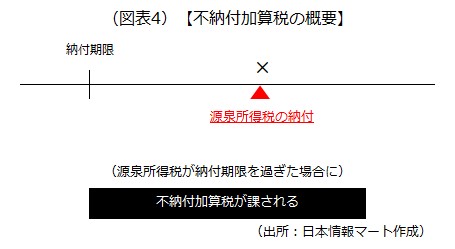

不納付加算税は、

源泉所得税が納付期限を過ぎた場合

に課されます。

ただし、期限後の納税であっても、

過去1年間は期限通り納税をしており、かつ、今回の納付も期限から1カ月以内に納付した場合

には、不納付加算税は免除されます。

不納付加算税は、

新たに納付すべき税額×10%

の算式で計算した金額が課されます。ただし、税務調査が行われる前に自主的に納税した場合には軽減され、新たに納付すべき税額に5%の課税割合を乗じて計算した金額が課されます。

5 【重加算税】悪意を持って申告・納税をごまかすと課される

重加算税は、

上記のそれぞれの加算税が課されることになった事実が、意図的に隠蔽や、ごまかしたと判断された場合

に課されます。

重加算税は、

新たに納付すべき税額×課税割合

の算式で計算した金額が課されます。この課税割合は、元となる加算税(過少申告加算税、無申告加算税、不納付加算税)ごとに異なります。

- 過少申告加算税・不納付加算税に代えて課される場合:35%

- 無申告加算税に代えて課される場合:40%

さらに、過去5年以内に、無申告加算税または重加算税を課されたことがある納税者が、再び無申告を行った場合には、上記の15~30%の課税割合にそれぞれ10%が加算されます。

2024年1月の改正で、上記の

意図的な仮装・隠蔽を繰り返す納税者に対する10%加算

が行われ、無申告加算税に代えて課される場合には、最高50%の課税割合が適用されることになります。

以上(2024年11月作成)

(監修 辻・本郷税理士法人 税理士 安積健)

pj30219

画像:Dee karen-Adobe Stock